Por qué Coinbase decidió retirarse en el último momento de la GENIUS Act

El 14 de enero está prevista una votación clave en el Comité Bancario del Senado sobre la CLARITY Act, un proyecto de ley destinado a establecer estándares regulatorios para el mercado de criptomonedas en Estados Unidos. En la víspera de este posible avance, el fundador y CEO de Coinbase, Brian Armstrong, anunció que la empresa retiraría completamente su apoyo, alegando que “un mal proyecto de ley es peor que ninguno”.

El anuncio generó un impacto inmediato en el sector. Sin embargo, la verdadera sorpresa fue que casi todos los demás actores principales adoptaron la postura opuesta a la de Coinbase.

Chris Dixon, socio de la firma líder de capital riesgo a16z, afirmó: “ahora es el momento de avanzar”. El CEO de Ripple, Brad Garlinghouse, declaró: “la claridad supera el caos”. Arjun Sethi, co-CEO de Kraken, lo calificó como “una prueba de voluntad política”. Incluso Coin Center, organización sin ánimo de lucro reconocida por defender la descentralización, señaló que el proyecto era “básicamente correcto en la protección de los desarrolladores”.

Por un lado está el líder indiscutible del sector; por otro, sus antiguos aliados clave. No se trata de otro enfrentamiento regulatorio entre el sector de las criptomonedas y Washington, sino de una guerra civil interna.

Coinbase, aislada

¿Por qué ha quedado aislada Coinbase?

La respuesta es clara: casi todos los demás grandes actores, guiados por sus propios intereses comerciales y estrategias de supervivencia, consideran este proyecto imperfecto como la mejor opción disponible.

Primero, a16z. Como el inversor más relevante en criptomonedas de Silicon Valley, la cartera de a16z abarca prácticamente todos los sectores del mercado. Para ellos, la mayor amenaza no es la dureza de una disposición concreta, sino la incertidumbre regulatoria permanente.

Un marco legal claro, aunque imperfecto, ofrece terreno fértil para el crecimiento de su ecosistema. La postura de Chris Dixon refleja el consenso inversor: la certeza regulatoria importa más que la perfección legislativa.

Después, Kraken. Como competidor directo de Coinbase, Kraken se prepara activamente para salir a bolsa.

El respaldo regulatorio del Congreso impulsaría notablemente su valoración en los mercados públicos. En cambio, las restricciones del proyecto sobre la rentabilidad de las stablecoins tienen un impacto financiero mucho menor en Kraken que en Coinbase. Para Kraken, asumir pérdidas manejables a corto plazo a cambio de la posibilidad de cotizar en bolsa es una decisión fácil.

Ripple, el gigante de los pagos, es el siguiente. El CEO Brad Garlinghouse resumió su postura en seis palabras: “la claridad supera el caos”. Detrás está la larga y costosa batalla legal de Ripple contra la SEC.

Para una empresa agotada por disputas regulatorias, cualquier forma de paz es una victoria. Un proyecto imperfecto es mucho mejor que litigios interminables.

Por último, Coin Center. Como organización sin ánimo de lucro, su postura es la menos influida por intereses comerciales. Su principal demanda siempre ha sido evitar que los desarrolladores de software sean clasificados erróneamente como “transmisores de dinero” y sometidos a una regulación excesiva.

Este proyecto de ley incorpora plenamente la Blockchain Regulatory Certainty Act (BRCA), que protege legalmente a los desarrolladores. Con su objetivo principal alcanzado, están dispuestos a ceder en otros aspectos. Su apoyo indica el respaldo de los “puristas” del sector.

Con fondos de capital riesgo, exchanges, empresas de pagos y grupos de defensa alineados, la posición de Coinbase destaca claramente.

Así surge la pregunta: si todo el sector ve una vía de avance, ¿qué observa Coinbase que le lleva a arriesgarse a dividir el sector?

El modelo de negocio determina la postura

La respuesta está en los estados financieros de Coinbase: una brecha de 1,4 mil millones de dólares.

Para comprender la drástica decisión de Armstrong, primero hay que entender la ansiedad existencial de Coinbase. Durante años, una gran parte de sus ingresos ha dependido de las tarifas de trading de criptomonedas.

La fragilidad de este modelo quedó expuesta durante el criptoinvierno: grandes beneficios en mercados alcistas, caídas bruscas en mercados bajistas e incluso pérdidas trimestrales. La empresa necesita nuevas fuentes de ingresos más estables.

La rentabilidad de las stablecoins es el segundo motor de crecimiento de Coinbase.

El modelo de negocio es sencillo: los usuarios mantienen USDC (una stablecoin vinculada 1:1 al dólar) en Coinbase; Coinbase presta estos fondos a través de protocolos DeFi (como Morpho) para obtener intereses y luego comparte parte de la rentabilidad con los usuarios como recompensas. Según el sitio web de Coinbase, los usuarios habituales pueden obtener una rentabilidad anual del 3,5 %, mientras que los miembros de pago pueden alcanzar hasta el 4,5 %.

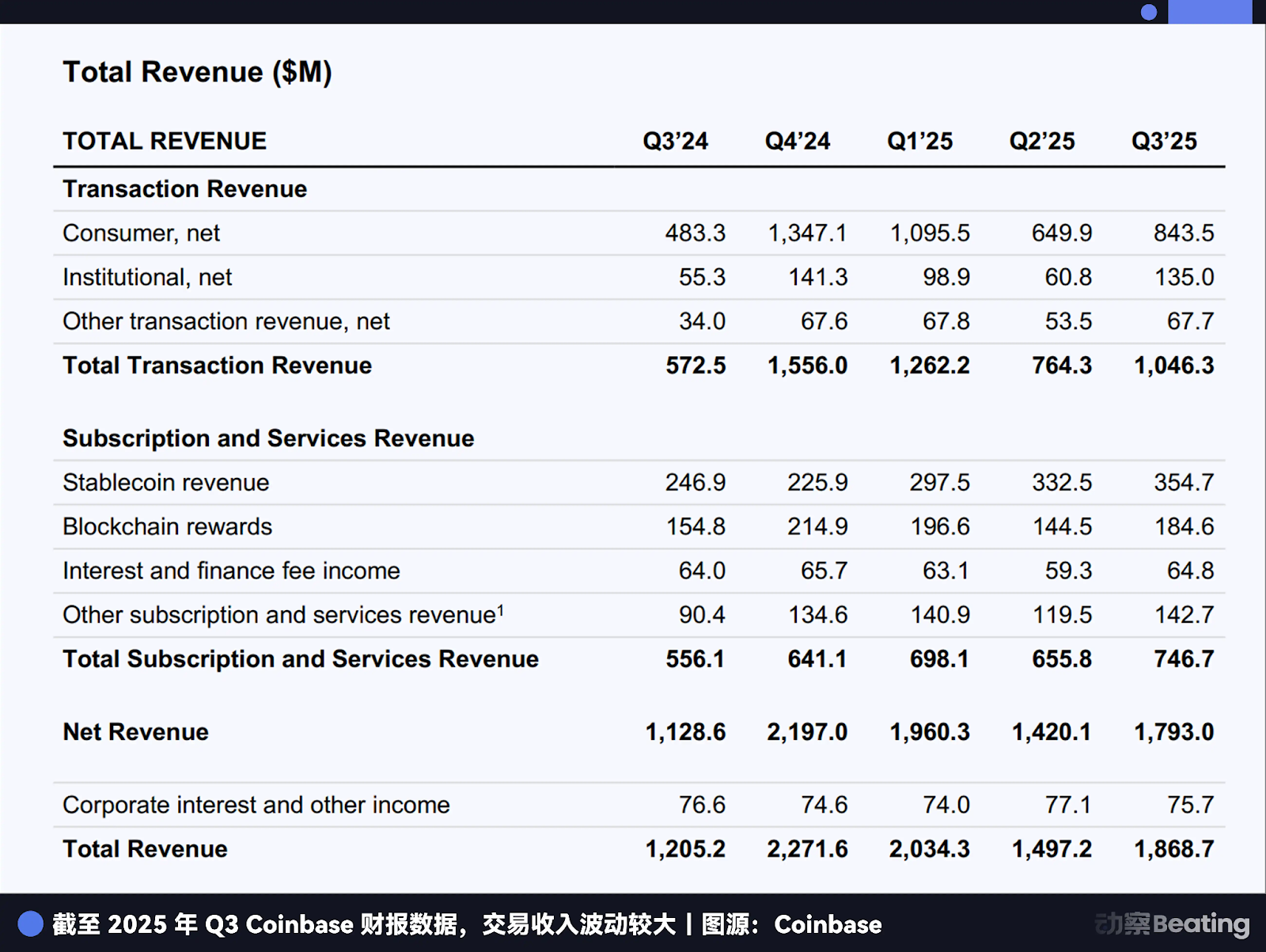

El informe financiero del tercer trimestre de 2025 muestra que los “ingresos por intereses y financiación” de Coinbase alcanzaron los 355 millones de dólares, la gran mayoría procedentes de operaciones con stablecoins. Esto equivale a unos 1,4 mil millones de dólares anuales, representando una proporción creciente de los ingresos totales. En un mercado bajista con bajo volumen de trading, este flujo de caja estable es la tabla de salvación de Coinbase.

Una nueva disposición de la CLARITY Act apunta directamente a Coinbase. Prohíbe a los emisores de stablecoins o sus afiliados pagar rentabilidad por “tenencias estáticas”, pero permite la rentabilidad por “actividades y transacciones”.

Esto significa que los usuarios ya no podrán obtener intereses simplemente por mantener USDC en sus cuentas de Coinbase. El impacto es grave: si se aprueba el proyecto, esos 1,4 mil millones podrían reducirse drásticamente o desaparecer.

Las publicaciones de Armstrong en redes sociales también destacan preocupaciones sobre la estructura del mercado: el proyecto podría bloquear acciones/valores tokenizados, dificultar el acceso de los reguladores a los datos financieros de los usuarios, poner obstáculos a DeFi y debilitar el papel de la CFTC en los mercados al contado.

La prohibición de rentabilidad por stablecoins es el golpe más directo e inmediato para Coinbase.

Intereses distintos llevan a decisiones distintas.

El negocio de stablecoins de Kraken es mucho menor que el de Coinbase, por lo que puede aceptar pérdidas a corto plazo en favor del valor a largo plazo de cotizar en bolsa; el núcleo de Ripple son los pagos, así que la claridad regulatoria es primordial; a16z se centra en todo el ecosistema, por lo que las ganancias o pérdidas de proyectos individuales no afectan a la estrategia general. Coinbase ve un precipicio, mientras que los demás ven un puente.

Sin embargo, hay un tercer actor: la banca tradicional.

La American Bankers Association (ABA) y el Bank Policy Institute (BPI) alegan que permitir rentabilidad por stablecoins provocaría que billones de dólares en depósitos salieran del sistema bancario tradicional, amenazando a miles de bancos comunitarios.

En julio de 2025, se aprobó la Stablecoin Genius Act, que permitía explícitamente a “terceros y afiliados” pagar rentabilidad por stablecoins, dejando margen legal para el modelo de Coinbase. Sin embargo, durante los siete meses siguientes, los bancos organizaron una potente campaña de presión, logrando finalmente incluir la prohibición de “tenencias estáticas” en la CLARITY Act.

Los bancos no temen una rentabilidad del 3,5 %; temen perder el control sobre la fijación de precios de los depósitos. Cuando los usuarios pueden elegir libremente entre bancos y plataformas de criptomonedas, el monopolio de bajos intereses de los bancos llega a su fin. Ese es el verdadero conflicto.

Así que, dadas estas motivaciones, ¿por qué Armstrong es el único que adopta una postura tan radical?

Dos filosofías de supervivencia

Esto va más allá de un choque de intereses empresariales: es el enfrentamiento entre dos filosofías de supervivencia radicalmente distintas. Una es el idealismo de Silicon Valley y la negativa a ceder; la otra, el pragmatismo de Washington y la reforma incremental.

Brian Armstrong representa la primera. No es su primer enfrentamiento público con los reguladores; en 2023, cuando la SEC demandó a Coinbase por operar un exchange de valores no registrado, Armstrong criticó abiertamente a la SEC por sus “posturas inconsistentes” y reveló que Coinbase había mantenido más de 30 reuniones con los reguladores, buscando repetidamente reglas claras sin éxito.

Su postura es coherente: apoya la regulación, pero se opone firmemente a la “mala regulación”. En su opinión, aceptar un proyecto de ley fundamentalmente defectuoso es más peligroso que no tener ninguno. Una vez que una ley se promulga, cambiarla es casi imposible. Aceptar una norma que elimina el modelo de negocio central por certeza a corto plazo es como beber veneno.

La lógica de Armstrong: luchar a toda costa ahora, por doloroso que sea, para preservar la posibilidad de mejores reglas en el futuro. Ceder ahora supondría renunciar permanentemente al negocio de rentabilidad por stablecoins. En esta batalla existencial, ceder equivale a rendirse.

Otros líderes del sector encarnan una filosofía pragmática muy diferente. Comprenden el juego de Washington: legislar es el arte del compromiso y la perfección es enemiga del progreso.

El CEO de Kraken, Sethi, cree que la prioridad es establecer un marco legal que dé legitimidad al sector y luego mejorarlo gradualmente mediante presión y participación continuas. Primero sobrevivir, luego prosperar.

El CEO de Ripple, Garlinghouse, antepone la certeza a todo lo demás. Años de litigios le han enseñado que luchar en la incertidumbre legal es agotador. Una paz imperfecta es mucho mejor que una guerra perfecta.

Dixon, de a16z, adopta una visión estratégica global: si Estados Unidos retrasa la legislación por disputas internas, corre el riesgo de perder el liderazgo en innovación financiera frente a Singapur, Dubái o Hong Kong.

Armstrong sigue luchando con los términos de Silicon Valley, mientras que los demás han aprendido a hablar el lenguaje de Washington.

Una postura es “romper antes que doblarse” por principios; la otra es “preservar las colinas verdes para leña futura” por supervivencia práctica. ¿Cuál es más sabia? Hasta que el tiempo lo demuestre, nadie puede saberlo. Pero ambas decisiones implican costes elevados.

El coste de la guerra civil

¿Cuál es el verdadero coste de esta guerra civil provocada por Coinbase?

En primer lugar, ha fracturado políticamente el sector de las criptomonedas.

Según Politico, el presidente del Comité Bancario del Senado, Tim Scott, pospuso la votación solo después del cambio de postura de Coinbase y la persistente incertidumbre sobre el apoyo bipartidista. Aunque Coinbase no fue el único factor, sus acciones sin duda contribuyeron al caos.

Si el proyecto de ley fracasa finalmente, otras empresas podrían culpar a Coinbase de anteponer sus propios intereses al progreso del sector.

Más grave aún, esta disputa pública ha debilitado enormemente el poder de negociación colectiva del sector de las criptomonedas en Washington.

Cuando los legisladores ven que el sector no puede presentar una postura unificada, se sienten confundidos y frustrados. Un sector dividido no puede competir con los poderosos lobbies de las finanzas tradicionales.

En segundo lugar, pone de manifiesto los dilemas de la regulación en la era digital.

La CLARITY Act intenta equilibrar innovación y prevención de riesgos, pero ese equilibrio es prácticamente imposible de satisfacer para todos. Para Coinbase, el proyecto es demasiado restrictivo; para los bancos tradicionales, demasiado permisivo; para otras empresas de criptomonedas, quizá justo.

La regulación intenta poner límites a ambiciones insaciables. Cada nueva norma es solo el comienzo de la siguiente negociación.

Pero el coste más importante es que esta guerra civil ha sacudido los cimientos del sector de las criptomonedas.

¿Qué es realmente el sector de las criptomonedas? ¿Un experimento social de descentralización y libertad personal, o un negocio de apreciación de activos y creación de riqueza? ¿Una revolución contra el sistema financiero o un complemento y reforma?

La postura intransigente de Armstrong y la disposición al compromiso de los demás dibujan el estado real del sector: una contradicción que oscila constantemente entre ideales y realidad, revolución y comercio.

Declaración:

- Este artículo se ha republicado de [BlockBeats] y está protegido por derechos de autor del autor original [动察 Beating]. Si tiene alguna objeción a esta republicación, póngase en contacto con el equipo de Gate Learn, que lo gestionará de acuerdo con los procedimientos correspondientes.

- Descargo de responsabilidad: Las opiniones expresadas en este artículo son exclusivamente del autor y no constituyen asesoramiento de inversión.

- Las versiones en otros idiomas de este artículo han sido traducidas por el equipo de Gate Learn. Salvo mención expresa de Gate, ningún artículo traducido puede ser copiado, distribuido o plagiado.

Artículos relacionados

Todo lo que necesita saber sobre el comercio de estrategia cuantitativa

¿Qué es la reserva estratégica de Bitcoin y por qué los estados de EE. UU. están estableciendo reservas relacionadas?

¿Qué es el botín?

El impacto de la reelección de Trump en el mercado de criptomonedas de EE. UU.: Análisis del crecimiento de los titulares y las nuevas tendencias regulatorias

Análisis de los cuatro principales índices del mercado de valores de EE. UU.: Composición y diferencias