Gate Research:PayFi:Web2とWeb3の統合を新たに定義

要約

- PayFiは次世代の決済・金融エンジンへと進化しています。その中核的価値は、暗号資産決済形式そのものではなく、「お金の時間的価値」を起点として、決済・清算・金融サービスの関係性を再構築する点にあります。

- ステーブルコインは徐々に高頻度なグローバル決済手段となりつつあります。2025年には年間ステーブルコイン取引額が約33兆ドルに達し、VisaとMastercardの年間取引額の合計を上回りました。これは決済手段としての属性が急速に強化されていることを示しています。

- クロスボーダー決済は、現時点で最も成熟したPayFiユースケースです。決済サイクルは数日から数分へと短縮され、全体コストも従来型システムと比べて一桁減少し、大規模展開が現実的となっています。

- Web2とWeb3の双方向統合が加速しています。Visa、PayPal、ネオバンクなど伝統的かつ新興の決済ゲートウェイが、PayFiが主流決済システムや日常商取引シナリオへ参入するための重要な橋渡し役となっています。

- ステーブルコイン、RWA(実世界資産)、AIがPayFi基盤アーキテクチャを共同で形成しています。ステーブルコインはチェーンやシステムを横断する普遍的な清算レイヤーへと進化し、RWAは実経済資産のオンチェーン化による24時間清算・流動性を実現、AIは決済システムの動的リスク制御や自動意思決定の高度化を推進しています。

- 規制の進展、RWA展開の実用的拡張性、AI応用の成熟度が2026年の競争環境を決定づけます。明確な規制枠組み、拡張可能な資産トークン化能力、AI駆動の動的金融機能がPayFiの競争優位性を再定義しています。

1. はじめに:代替から統合へ——Web3の価値再構成

1.1 2026年産業転換点:投機主導から実用主導成長へ

ビットコインのホワイトペーパー公開以降、Web3の発展は周期的な変動とナラティブの変化に彩られてきました。初期段階では、価値の大半が投機的期待により牽引され、高いボラティリティとコンセプト主導の取引が特徴でした。しかし2026年に入り、業界は構造的な転換点に立っています。この変化の決定的なシグナルは、もはや暗号資産の短期的な価格変動ではなく、実用的価値が投機的価値を体系的に上回る点にあります。

この歴史的転換を促した要因はいくつかあります。第一に、グローバルな規制枠組みが着実に成熟してきたことです。MiCA(Markets in Crypto-Assets Regulation)の全面施行により、業界に明確なコンプライアンスルートが示され、機関投資家の参入障壁が大きく下がりました。第二に、2024年の現物ビットコインETFの承認と順調な運用は、暗号資産が伝統的金融システム内で正式なオルタナティブ資産クラスとして受容されたことを意味します。第三に、長年の技術的進化を経て、ブロックチェーン基盤がスケーラビリティ・セキュリティ・ユーザー体験の各面で大きく向上し、マスアダプションの土台が整いました。

このような状況下で、市場の注目は「次の100倍トークン」から「次の数百万ユーザーを持つアプリケーション」へと移行しています。資本・人材・イノベーションリソースも、単なる投機的金融プロトコルから、実社会の課題を解決するアプリケーション層へと流れつつあります。「空中楼閣」から「地に足のついた実装」への転換は、Web3成熟化の必然であり、今後の発展を理解する上での重要な視点となります。

1.2 Web2とWeb3の境界の消失:「破壊」から「統合・共生」のナラティブへ

長らくWeb3では「破壊」が支配的なナラティブでした。すなわち、分散型技術が大手テック企業に代表される中央集権型Web2プラットフォームを完全に置き換えるという発想です。しかし2026年の産業実態は大きく異なります。2つのエコシステム間の主題は「統合・共生」へと変化し、Web2の境界はますます曖昧になり、Web3はもはや孤立した「並行宇宙」ではありません。

この傾向は2つのレベルで顕著です。

- Web2既存勢力の積極的な受容:Visa、JPMorgan、PayPalといった伝統的な金融・テック大手は、もはやWeb3を脅威ではなく、業務効率向上やビジネス拡大のための中核技術ドライバーとみなしています。Visaは従来のカードネットワークからマルチチェーン清算「ネットワーク・オブ・ネットワーク」へと進化。JPMorganはJPM CoinとKinexysプラットフォームを通じて機関向けDeFiサービスを積極展開。PayPalはステーブルコインをグローバル決済ネットワークにシームレス統合しています。これらは、Web2リーダーが巨大なユーザーベース・ブランド信頼・コンプライアンス能力を活用し、Web3技術を主流市場へ導く「オンランプ」となっていることを示しています。

- Web3ネイティブプロトコルの「実世界接地」:同時に、Web3ネイティブプロトコルも実経済への拡張を積極化。閉じたオンチェーン経済圏の構築にとどまらず、高コストなクロスボーダー決済、非効率なサプライチェーンファイナンス、金融包摂の未充足市場など、実社会の課題解決にフォーカスし始めています。この過程では、実世界資産・データ・規制枠組みとの直接的な統合が求められます。

この双方向収斂は新たなパラダイムの出現を示します。Web3の価値は「分散化」という技術的純粋性だけでなく、Web2エコシステムとの統合によって生まれる強力なシナジーにますます見出されています。

1.3 コア論点:Crypto PayFiは2つの世界をつなぐ金融インフラ

Web2とWeb3の収斂が長期的トレンドだとすれば、その原動力は何でしょうか。本稿は、Crypto PayFiこそが両者を結ぶ「統合レイヤー」であり、次世代金融インフラの基盤であると位置付けます。

PayFiという概念はSolana Foundation会長のLily Liu氏によって提唱されました。その核心は、単なる暗号決済を超え、「お金の時間的価値」を中心に据えた新たな金融市場の構築です。従来の決済が単なる価値移転にとどまるのに対し、PayFiはブロックチェーンのプログラマビリティと即時清算性を活かし、決済と金融サービスを深く統合します。PayFiパラダイムでは、あらゆる決済がスマートコントラクトを内包した金融活動となり、利回り創出や複雑なロジックの自動実行が可能となります。

PayFiを統合の中核と位置付ける理由は3つあります。

- 最も根本的かつ高頻度なエントリーポイント:決済はすべての経済活動の基盤です。法定通貨のオン・オフランプと効率的なオンチェーン決済ネットワークを組み合わせることで、PayFiは数十億のWeb2ユーザーにとって低摩擦・高効率なWeb3世界へのゲートウェイとなります。

- 双方のニーズが完璧に合致:Web2機関にとっては決済システムの技術アップグレード手段となり、特にクロスボーダー決済でコスト削減と効率向上をもたらします。Web3アプリケーションにとっては、実経済サイクルとの断絶という長年の課題を解消し、真のマスアダプションを実現します。

- ステーブルコインを基盤とする:価値連動型・低ボラティリティなデジタル資産であるステーブルコインは、PayFiのスケーラビリティの前提条件です。2025年にはグローバルなステーブルコイン時価総額が3,000億ドルを超え、暗号エコシステムと実経済を結ぶ最も信頼性の高い価値の架け橋となっています。

以上を踏まえ、本稿はWeb3技術の孤立的議論を超え、PayFiを分析の中心に据え、Web2とWeb3の深い統合を体系的に推進する金融インフラとしての機能を考察します。

2. Crypto PayFi:次世代決済金融の中核エンジン

2.1 PayFiの登場とその中核思想

2.1.1 定義:暗号決済を超えて——「お金の時間的価値」を中心とする新金融市場の構築

PayFiは暗号決済と同義ではありません。従来の暗号決済はデジタル資産を交換媒体として用いるだけですが、Solana Foundation会長Lily Liu氏によるPayFi(Payment Finance)の定義は、「お金の時間的価値」を中心とした新たな金融市場の構築です。決済と金融サービスを深く統合し、すべての決済が本質的に金融価値を生み出せるようにします。

PayFiは3つのコア・イノベーションを導入します。第一に、決済は「単なる送金」から「プログラマブルな金融活動」へと高度化し、条件付与やスマートコントラクトの自動発動が可能となります。第二に、「時間的価値」が決済プロセスに直接組み込まれ、資金移動中にも利回りを生み出せます。第三に、決済と金融の境界を取り払い、決済ネットワーク自体を金融市場へと転換します。

本質的に、PayFiは金融インフラのパラダイム転換——従来の分断的な金融サービスから、統合的・プログラマブル・ネイティブデジタルな金融エコシステムへの進化を意味します。

2.1.2 コアメカニズム:即時清算・プログラマビリティ・ネイティブ利回り

PayFiの競争力を従来型決済システムに対して高めているのは、以下の3つのコアメカニズムです。

- 即時清算:従来の国際送金は3~5日かかりますが、PayFiは10分以内で清算可能です。これによりカウンターパーティリスクが排除され、流動性効率が向上、コストも従来比1割未満に低減します。

- プログラマビリティ:スマートコントラクトにより決済フローを複雑にプログラム可能で、条件付き決済、自動投資、マルチルーティング決済などが実現します。

- ネイティブ利回り:決済中に、ステーブルコインをDeFiレンディングプロトコルへ同時運用し利回りを得ることができます。例えばPayPalのPYUSD保有者は年率3.7%の利回りを得られます(プラットフォームのリアルタイム開示に準拠)。これによりユーザーは「手数料支払い者」から「利回り獲得者」へと転換し、ユーザースティッキネスや資本効率が大幅に向上します。

2.2 PayFiとDeFiの関係:競合でなく補完的

PayFiを語る際によくある疑問が「DeFiとの関係は?PayFiはDeFiを置き換えるのか?」というものです。

結論として、PayFiとDeFiは競合ではなく補完関係にあります。その理由を理解するには、両者の根本的な違いを整理する必要があります。

- DeFiは金融サービスの分散化を主眼とし、従来の金融機関が提供してきた貸付・取引・デリバティブ等のサービスを、スマートコントラクトとブロックチェーン技術で非中央集権・パーミッションレスに実現します。代表的なDeFiアプリにはDEX(分散型取引所)、Aave(レンディング)、Curve(ステーブルコイン取引)などがあります。

- 一方PayFiは、決済と金融の統合に注力します。目標は、金融サービスをプログラマブルな決済インフラにネイティブに組み込むことです。代表的なPayFiアプリには、ステーブルコイン決済、クロスボーダー送金、サプライチェーンファイナンスなどがあります。

両者の関係は、DeFiが「金融市場」、PayFiが「金融インフラ」である、と捉えることができます。DeFiは金融商品・サービスを提供し、PayFiはそれを支えるインフラを提供します。伝統金融で例えるなら、DeFiは証券取引所や債券市場、PayFiは決済・清算システムに相当します。DeFiのターゲットは「金融参加者」、PayFiは「決済参加者」であり、前者は積極的に金融サービスを求める層、後者はすべての決済利用者を含むため、その潜在ユーザー規模はPayFiのほうがはるかに大きいのです。

今後は両者の統合が進みます。PayFiフレームワーク内では、決済参加者がシームレスにDeFiサービスへアクセス可能となります。例えばPayFi経由でクロスボーダー決済を行う際、同時にDeFiレンディングプロトコルに自動参加し利回りを得ることができます。これによりDeFiは「金融好き」中心のニッチ市場から、マス決済市場へと拡大します。

市場規模の観点でもそのインパクトは大きいです。DeFiのTVL(預かり資産総額)は現在1,000億ドル超ですが、グローバル決済市場は数十兆ドル規模です。PayFiがDeFi金融サービスを決済フローにネイティブ組み込みすることで、DeFiの潜在市場規模は一桁拡大する可能性があります。

2.3 市場動向と主要データ

2.3.1 ステーブルコイン市場規模と取引量

ステーブルコインはPayFiの礎です。ステーブルコインがなければ、PayFiは即時・低コスト・プログラマブルな決済という本質価値を発揮できません。したがって、ステーブルコイン市場の現状と動向を把握することは、PayFi成長ポテンシャルの評価に不可欠です。

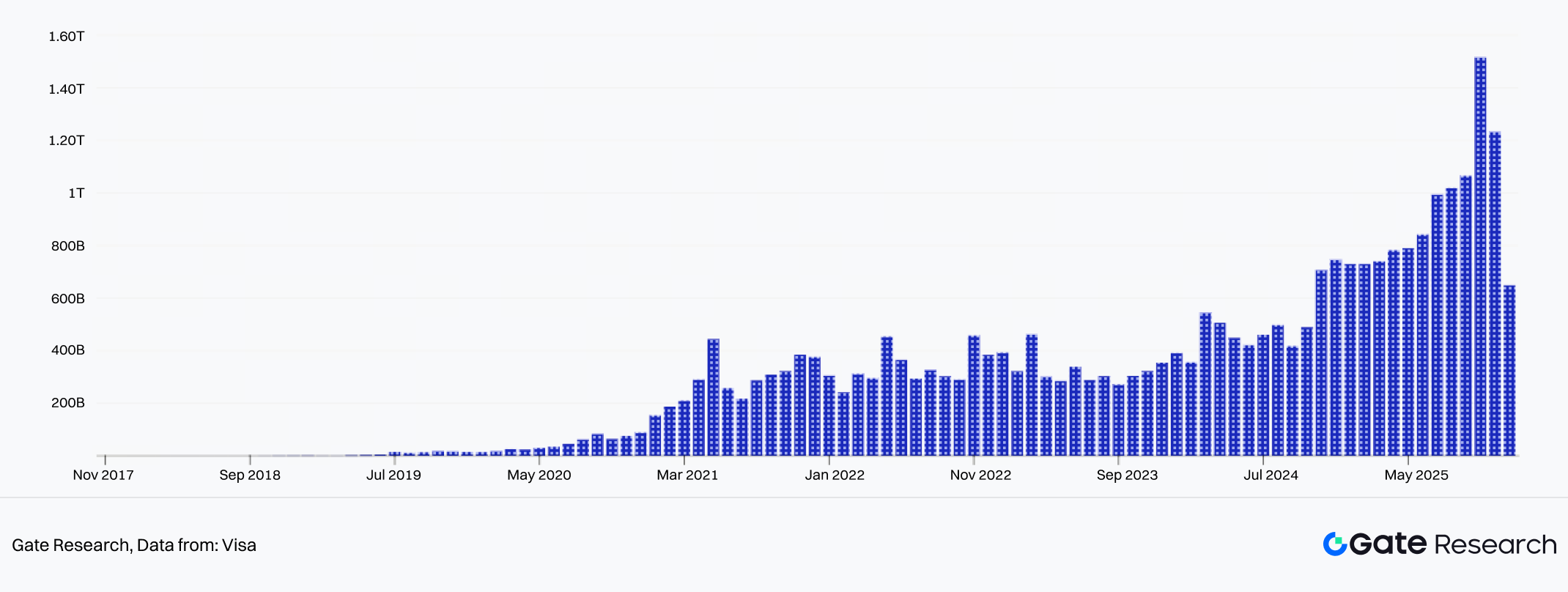

DefiLlamaによると、2026年1月19日時点でのグローバルステーブルコイン時価総額は3,115億ドルに達し、2025年1月の約2,000億ドルから50%以上増加しました。Artemisのデータでは、2025年の全世界ステーブルコイン取引額は33兆ドルに上り、2024年比で72%増加。この数値はVisaとMastercardの年間取引額の合計を上回り、ステーブルコインがすでに世界最高頻度の決済手段の一つになっていることを示しています。

図1:2025年のグローバルステーブルコイン取引額は33兆ドル、前年比72%増

2.3.2 PayFiのユーザー分布と市場機会

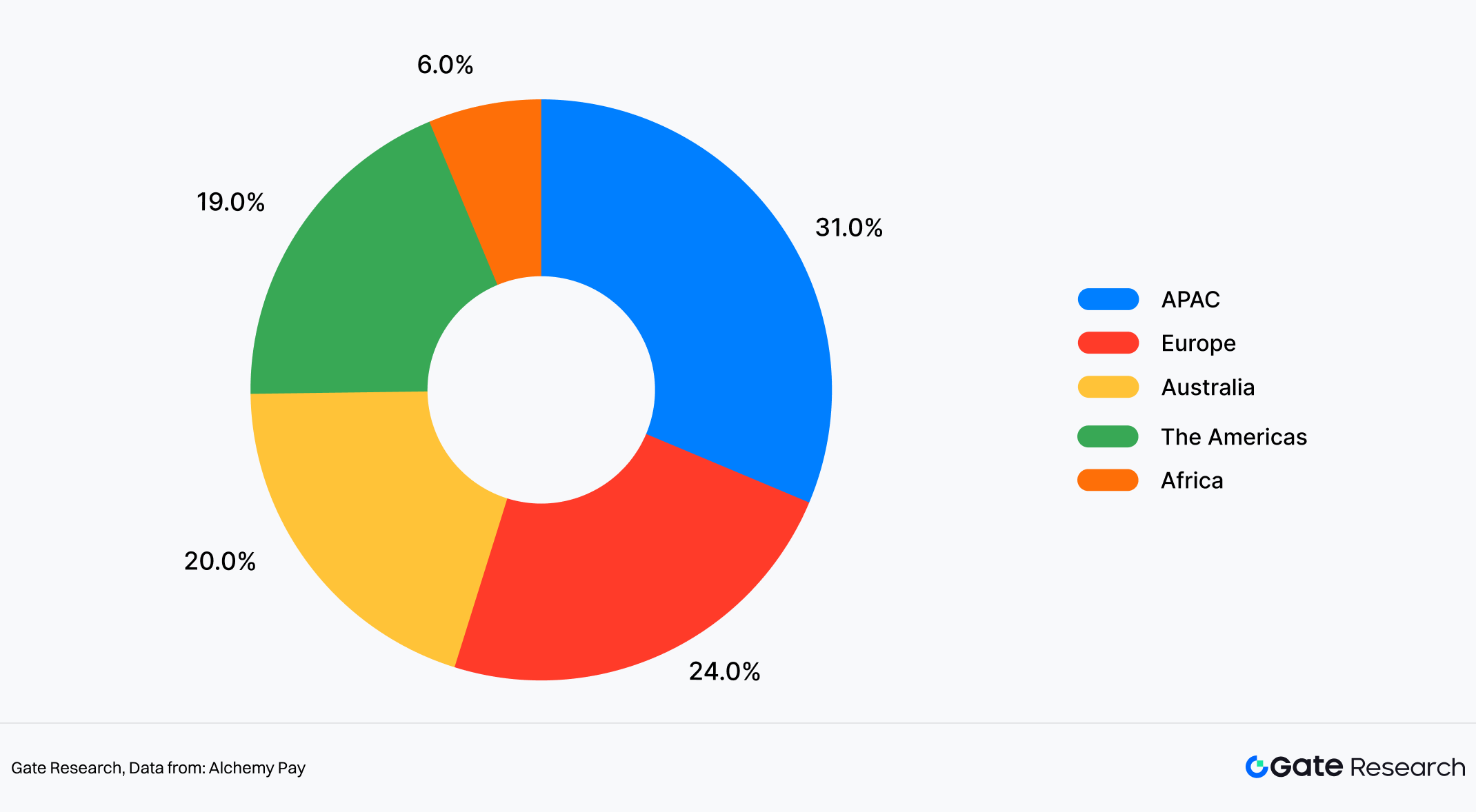

ユーザー地理分布の観点から、サードパーティ法定通貨オン・オフランプサービスであるAlchemy Payのユーザーデータを参考サンプルとすると、主にデジタル決済普及度が高い地域に集中しています。中でもアジア太平洋地域が約31%を占め、現状最大セグメントです。次いで欧州(約24%)、米州(約19%)。オーストラリア市場は独立計上で約20%、アフリカは約6%と比較的小規模です。

なお、Alchemy Payはアジア太平洋地域で事業展開・決済チャネル・ユーザー獲得が比較的成熟しているため、この分布はPayFi業界全体のグローバルユーザー構成を直接的に示すものではありません。むしろ、地域ごとのPayFi普及段階の違いを観察する参考視点として適しています。

この分布は、地域ごとのPayFi普及段階の違いを反映しています。デジタル決済習慣が定着し、eウォレットやモバイル決済が浸透している市場では、すでに比較的安定したユーザーベースが形成されており、PayFiが既存決済シナリオへ統合・拡大しやすい状況です。一方、伝統的銀行システムやカード決済が主流の地域では、PayFiは現状補完的役割にとどまり、特定ユースケースでの採用が中心となり、拡大ペースも緩やかです。

金融サービスへのアクセスが構造的に偏在する地域では、現時点でのユーザー浸透率は低いものの、決済効率向上への需要は大きいです。PayFiにとって、こうした市場は長期的なインフラ構築戦略と合致します。発展パスは「低い基盤からの漸進的拡大」となり、短期的な急拡大とは異なる傾向を示します。

図2:デジタル決済普及率において、アジア太平洋地域が約31%で世界最大シェア

2.3.3 実世界ユースケースにおけるPayFi普及

決済手段の多様性と地域差は、PayFiの実世界応用にも直接反映されています。

- クロスボーダー決済は現時点で最も成熟したPayFiユースケースです。StripeやPolygonなどのデータによると、従来の国際送金は完了まで3~5日、1件あたり20~50ドルのコストがかかります。これに対しPayFi導入のクロスボーダー決済は平均10分、手数料は約0.3~0.5ドルです。Yahoo Financeの最新データでは、世界の年間送金総額は約9,000億ドル、平均手数料は6%超。仮にこのうち10%がPayFi等低コスト手段(1件あたり約USD0.3~0.5)へ移行すれば、現行コスト構造(6%超)との差額分で数十億ドル規模の節約が見込まれます。クロスボーダー送金に依存する低所得層にとって、こうしたコスト削減は即時かつ実質的な恩恵となります(これらは公開市場規模・手数料データに基づくシナリオ計算であり、特定機関の公式予測ではありません)。

- サプライチェーンファイナンスはPayFiの第2の主要応用です。従来のサプライチェーンファイナンスは複数の仲介業者が介在し、コスト・遅延が発生します。PayFiによりサプライチェーン全体を「インテリジェント自動化」でき、輸出業者はステーブルコインによるプログラマブルな支払指示を発行し、貨物到着時に自動支払、受領確認後に最終清算が実行されます。業界調査によれば、PayFi導入によりサプライチェーンファイナンスの平均清算期間は30日から3日へ、コストは2~3%から0.5%未満へ低減します。

- 新興市場での金融包摂もPayFiの最も広範なインパクトです。世界では約17億人の成人が銀行口座を持たず、主にアフリカ・南アジア・東南アジアに集中しています。従来金融機関はこうした市場へのサービスコストが極めて高いのに対し、PayFiはスマートフォンとインターネットさえあれば利用可能です。

3. 双方向収斂:Web2大手とWeb3ネイティブ勢力の統合パス

2026年、決済・金融セクターでは明確な「双方向収斂」が進行中です。一方では伝統的金融大手がブロックチェーン・暗号技術を積極的に受容し、実験的領域から中核業務インフラへと格上げしています。他方、Web3ネイティブの決済プロトコルやネオバンクは、暗号愛好家というニッチな枠を超え、マスマーケットへの拡大を図っています。この双方向統合が、グローバルな決済・金融インフラの基盤を再構築しています。

3.1 伝統的金融の「Web3化」:実験から中核業務へ

過去5年間、伝統的金融機関はブロックチェーンに対する姿勢を「観察→実験→戦略投資」と進化させてきました。しかし2026年には明確な転換点が訪れ、ブロックチェーン決済はもはやイノベーションラボの「おもちゃ」ではなく、機関競争力の中核要素となっています。

3.1.1 ケーススタディ:Visa——伝統的決済ネットワークからマルチチェーン清算プラットフォームへ

Visaは世界最大の決済ネットワークであり、日々数億件の取引を処理しています。長年にわたり、すべての取引がVisa独自のクリアリングシステムを通じて流れる中央集権型モデルでした。しかし2024年以降、Visaは意図的な「分散化」実験を開始。USDC清算サービスの導入は転機となりました。2025年12月の発表によれば、USDC清算サービスは特定国で正式展開され、金融機関は従来の銀行間清算に依存せず、Visaプラットフォーム上でステーブルコイン(USDC)による直接清算が可能となっています。

特筆すべきは清算規模の拡大です。Reutersによれば、Visaのステーブルコイン清算取引額は年率45億ドルに達しています。これは実験段階を超え、実質的な規模へと移行したことを意味します。決済カードのトークン化もこの流れを加速し、ステーブルコイン連動型決済カードを利用する消費者・加盟店が増加。ユーザーはステーブルコインで直接支払い、Visaが法定通貨へ清算するモデルが普及しつつあります。これによりVisaは中央クリアリングの役割を維持しつつ、ブロックチェーンの効率性を取り込んでいます。

Visaの第3のイノベーションはマルチチェーン戦略です。Ethereum上のUSDC清算に加え、SolanaやPolygon等他の主要ブロックチェーンにも拡大。どのチェーンが主流となっても、Visaが中核決済ネットワークの地位を維持することを目指しています。これらの取り組みは、従来型決済ネットワークが「中央集権的クリアリング仲介」から「マルチチェーン清算プラットフォーム」へと進化していることを示しています。Visaは役割を放棄するのではなく、独占的クリアリングハウスからオープンインフラ提供者へと再定義しつつあります。

3.1.2 ケーススタディ:JPMorgan——JPM Coinと機関向けDeFiの探求

Visaが決済ネットワークのWeb3化を象徴するなら、JPMorganは銀行システムのWeb3進化の代表例です。世界最大級の銀行であるJPMorganは、2019年にJPM Coinを発行し、銀行発行型ステーブルコインや預金トークンのプロトタイプとみなされてきました。実質的な転換点は2026年に到来。Digital AssetおよびJPMorganのKinexysによる最新発表では、JPM CoinはCanton Network上で発行・移転・即時償還をサポートし、単一資産発行ツールから機関グレードのブロックチェーン金融インフラの一部へと進化します。

Canton Network上では、JPM Coinが発行・移転・即時償還をサポート。従来の銀行清算プロセス(多層クリアリング・営業時間制約)と比べ、24時間リアルタイム稼働を実現し、単なる技術最適化を超えた資本効率の構造的改善となっています。これを基盤に、JPMorganは機関向けDeFiも積極的に模索。パーミッションレスプロトコルの単純な模倣ではなく、コンプライアンス・アクセス制御・プライバシー重視の設計で、機関顧客がオンチェーン清算・レンディング・流動性管理へ直接アクセスできるようにし、暗号ネイティブプラットフォームへの依存を段階的に低減しています。

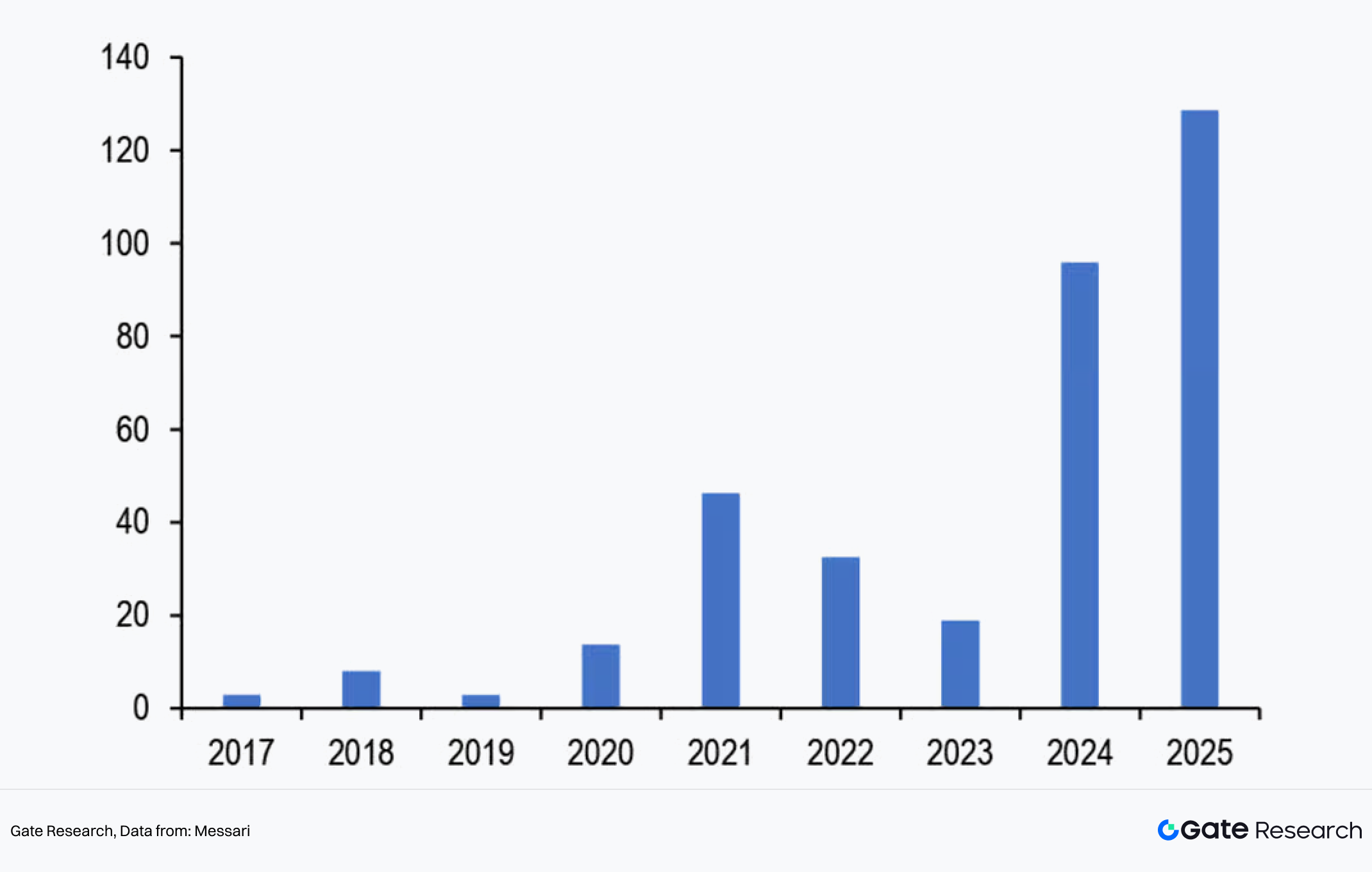

資本フローの観点では、JPMorganリサーチによれば2025年のデジタル資産市場への純流入は約1,300億ドルを記録、2026年には規制の明確化に伴いさらなる拡大が見込まれます。オンチェーン金融の一部は伝統的な低リスク資産を上回るリターンを提供してきましたが、機関投資家の関心はリスク調整後リターンと長期的持続性へと移っています。この戦略の基盤となるのがKinexysプラットフォームであり、機関グレードのセキュリティとコンプライアンスを維持しつつ、預金トークン・トークン化資産・機関間清算プロセスをコンポーザブルなブロックチェーンネットワークへ拡張しています。JPMorganは伝統金融とオンチェーンインフラの橋渡し役を果たしています。

図3:2025年のデジタル資産市場への純流入は約1,300億ドル、2026年はさらなる成長が見込まれる

総じて、JPMorganの動きは大手金融機関がPoC(概念実証)を超え、ブロックチェーン技術と深く業務統合し始めていることを示しています。これはマーケティングナラティブではなく、実際の資本・システム能力・機関信頼に裏打ちされた長期的コミットメントであり、機関金融におけるブロックチェーンの役割への本格的な賭けです。

3.1.3 ケーススタディ:PayPal——グローバルP2P決済ネットワークへの暗号資産シームレス統合

PayPalは世界有数のデジタル決済プラットフォームであり、数億人のユーザーと膨大なグローバル加盟店ネットワークを有します。従来は取引媒介と手数料収入モデルが中心でしたが、近年はより戦略的な変革を進め、暗号資産機能を決済・金融サービス全体に体系的に統合しています。

この変化の象徴が「Pay with Crypto」機能です。2026年初のPayPal開示によれば、この機能は加盟店向けにも展開され、100種類以上の暗号資産決済をサポート。消費者はBitcoin、Ethereum、USDC等で支払い、加盟店は即時に法定通貨またはPayPal USD(PYUSD)を受け取ることができ、価格変動やオンチェーン運用の複雑さを負う必要がありません。

一見シンプルですが、この設計は暗号決済の長年の課題——受け入れシナリオの限定・利用時の摩擦——を直接解消します。PayPalの既存グローバル加盟店ネットワークを活用することで、暗号資産を主流決済フローへ組み込めるため、加盟店の清算習慣を変えずに大規模普及への現実的道筋を提供しています。

決済以外では、PYUSDの拡張が第2の戦略的柱です。PayPalのUSD建てステーブルコインであるPYUSDは複数チェーンで展開され、PayPalプラットフォーム内でステーブルコイン報酬メカニズムと統合、現在年率3.7~4.0%の利回りを提供しています(プラットフォーム開示に準拠)。これによりPYUSDは決済・清算媒体だけでなく、遊休資本やアカウント型資産管理の手段としても位置付けられます。

第3の戦略は、より銀行的な運営モデルの探求です。公開報道によれば、PayPalは関連銀行免許の取得を目指し、規制枠組み下での預金・貸付サービス提供を検討しています。これが実現すれば、従来の銀行仲介への依存を減らし、決済・ステーブルコイン・コアバンキングを一体化した構造を形成できます。

総合すると、PayPalの取り組みは伝統的決済プラットフォームが単なる「決済ツール」からフィンテック主導の統合型金融サービスプロバイダーへ進化していることを示します。暗号資産は孤立したイノベーションではなく、アカウントシステム・決済ネットワーク・銀行業務へと組み込まれ、金融サービスの境界を再定義する中核的役割を果たしています。

3.2 ネオバンクの台頭:Web2.5がマスマーケットへの橋渡しに

Visa、JPMorgan、PayPalが「伝統金融の上方進化」——中央集権型システムから分散型構造への接近——を象徴するなら、ネオバンクはWeb3の「下方拡張」を体現します。富裕層や機関投資家に特化するのではなく、一般ユーザー層へ金融サービスを直接届ける存在です。

ネオバンクはテクノロジー企業発の新世代デジタル金融機関であり、従来型の店舗網に依存せず、モバイルアプリを通じて金融サービスを提供します。全デジタル運営・低コスト・高い使いやすさ・迅速なイテレーションが特徴です。

2026年には、ネオバンクとPayFi・ブロックチェーンベースサービスの融合が大きな潮流となっています。多くのネオバンクが、ステーブルコイン決済・オンチェーン価値移転・DeFi関連サービスの統合を模索。アプリ内でのステーブルコイン保有・クロスボーダー決済・オンチェーン資産サービスへのアクセス等が可能となり、デジタル金融サービス全体がよりオープンかつコンポーザブルなアーキテクチャへとシフトしています。

金融包摂の観点では、ネオバンクは特に重要です。多くの新興市場では、銀行普及率が低い一方でスマートフォン普及率は高く、デジタルバンキングが未サービス層に基本的金融アクセスを提供する好条件となっています。ステーブルコイン等のツールを通じて、ネオバンクはユーザーをグローバル決済ネットワークに接続し、地域金融仲介への依存を低減します。同時にビジネスモデルも進化し、従来の取引手数料やサブスクリプション依存から、投資・融資・保険等へとサービス範囲を拡大し、ユーザーの金融ライフサイクル全体をカバーし始めています。

規制面でもこの流れは後押しされています。2025年に成立したGENIUS法は、ペイメントステーブルコインに関する連邦規制枠組みを整備し、発行要件と監督基準を明確化。より予測可能な法環境下でステーブルコインの主流金融サービスへの統合が進みました。義務が消えるわけではありませんが、長期的な不確実性は大幅に低減しています。

総じて、ネオバンクはよりオープンかつデジタルな金融サービス提供の戦略的意義を持ち、マスマーケットへの金融機会拡大とWeb3基盤価値移転能力の吸収・統合を同時に進めています。

3.3 Web3ネイティブプロトコルの「実世界転化」:統合レイヤーの構築

ここ数年、Web3は主にオンチェーンで完結する金融実験場として機能してきました。資産・取引・清算のすべてがオンチェーンで行われ、論理的に整合性があり技術的にも高度ですが、参加者層はブロックチェーンを理解し、ウォレットを使い、価格変動を受け入れるごく限られた集団に偏っていました。

このモデルは技術検証には有効でしたが、成長と普遍化の限界が見え始めています。DeFi・NFT・GameFiの発展経路を振り返ると、技術そのものではなく、実社会のTo B・To C条件——ユーザー獲得コストの高さ、法定通貨と暗号の分断、コンプライアンス・決済体験の断片化——が成長上限を決めていることが共通しています。Gemini Global調査によれば、暗号資産潜在ユーザーの38%が「法定通貨で暗号を買う難しさ」を参入障壁としています。

一方、Web2側の需要は明確かつ具体的です。非効率なクロスボーダー決済・清算、小口高頻度・自動化取引の強いニーズ、多通貨・多様な決済手段・規制管轄への対応などです。Web2ユーザーの関心は技術ではなく、「速さ・コスト・信頼性」の3点のみ。Web3がWeb2決済・商取引ワークフローへ実装されなければ、成長ポテンシャルは限定的にとどまります。

この文脈でPayFiは、もはや破壊者ではなく、Web3とWeb2をつなぐ調整レイヤーとして機能します。アーキテクチャ的には、PayFi技術スタックは一般に4層に分解できます。

- 価値層:「何の通貨を使うか」を担い、法定通貨・ステーブルコイン・その他広く受容されるデジタル価値単位が該当。安定性・価格付けの容易さ・規制・監査性が重視されます。

- 決済・清算層:送金・集金・クリアリング・照合を担当。従来型決済システムと比べ、清算経路が短く、資金状況の透明性が高く、プログラマビリティも容易です。

- 金融機能層:単なる「AからBへの送金」にとどまらず、流通中に自動利回り・信用枠・分割払いや後払い・リスク制御・限度ロジック等の金融機能を組み込めます。

- アプリケーション層:ユーザーが直接体験するプロダクト。開発者は一から金融システムを構築する必要がなく、PayFiエコシステム内のパッケージ化された機能を活用できます。

Web3ネイティブプロトコルにとっては、「どの層で自らを位置付け、どの役割を担えば実社会で本当に使える存在となるか」が重要な問いとなります。

3.3.1 ケーススタディ:XRP Ledger——オンチェーン決済から実世界商用導入へ

XRPは当初、従来型クロスボーダー決済の遅延・高コスト問題を解決することを目的として設計されました。XRP Ledger(XRPL)は低遅延・低手数料を重視し、従来型国際送金システムと比べ、数秒で取引確定・極小手数料を実現し、実世界決済ユースケースの基盤となっています。

真の実世界展開を推進したのは、単なるパフォーマンスではなく、Ripple社による戦略的転換です。小口取引中心の暗号資産ナラティブから、企業向け決済・清算インフラへのシフトを図りました。

Rippleはリテール取引から距離を置き、銀行・決済機関・大企業との統合を優先。クロスボーダー清算・企業間決済・資本効率化をターゲットとし、同時に各国でライセンス取得・カストディ・リスク管理等のコンプライアンスも強化。XRPは投機資産ではなく、実商用ワークフローに組み込まれる決済レールとして位置付けられています。

実際、2025年8月にはRippleがステーブルコイン決済インフラ企業Railを買収し、企業向けコンプライアントなグローバルステーブルコイン決済・清算能力を強化、RLUSDやブロックチェーン決済ネットワークの大規模商用シナリオ展開を加速。さらに同月、Nasdaq上場の医薬品ディストリビューターWellgistics HealthがXRP Ledgerベースの決済システムを約6,500の薬局・メーカーで導入。決済速度向上・清算コスト削減・ヘルスケアサプライチェーンファイナンスへのブロックチェーン応用拡大を目指しています。

3.3.2 ケーススタディ:Solana——高性能ブロックチェーンと実世界決済インフラの接続

高スループット・低手数料のブロックチェーンであるSolanaは、DeFiやNFT等の用途だけでなく、決済シナリオでも具体的な導入実績を上げています。例えば、世界的暗号決済プロセッサがSolanaエコシステム資産(SOL、USDC、USDT)を加盟店決済手段としてサポート。ユーザーはこれら資産で実店舗決済・請求書支払い・法定通貨への変換が可能です。

決済受入れにとどまらず、Solanaはオンチェーン活動とWeb2決済エコシステムの橋渡しも進めています。インドのUPIやブラジルのPIXなど、現地決済手段でSolana上のUSDCを直接購入できるソリューションも登場。これによりウォレット入金コンバージョン率が20%以上向上し、決済失敗率も大幅に減少しています。

SolanaやXRPの事例は、Web3ネイティブプロトコルが価値・決済・アプリ層全体で実商用プロセスへ段階的に組み込まれ、実世界資本フローの実用的・不可欠な構成要素となりつつあることを示しています。

3.4 グローバルPayFi収斂トレンド:決済・清算経路の再構築

決済・清算システムが日常ユーザー行動や実際の企業ワークフローに組み込まれる中、PayFiはもはやWeb3エコシステム内の機能モジュールにとどまりません。実世界の資本フローに積極的に関与しつつあります。本節では、法定通貨オン・オフランプのユーザー行動変化や主流商用シナリオでの暗号決済実装状況など、最新調査データをもとにグローバルなPayFi収斂トレンドを多角的に分析します。

3.4.1 法定通貨オン・オフランプチャネルにおけるユーザー行動

法定通貨オン・オフランプ利用時のユーザー行動は、属性ごとに大きく異なります。ChainalysisとThe Block Researchによる2025年調査では、新規暗号ユーザーの55%(主にWeb2出身)は、初回暗号購入を従来型暗号取引所ではなく、モバイルバンキングアプリやフィンテックプラットフォーム等、慣れ親しんだ決済エントリーポイントで行っています。こうしたユーザーにとって、決済フローのスムーズさや取引成功率が、登録・初回取引完了を左右する決定的要因となっています。

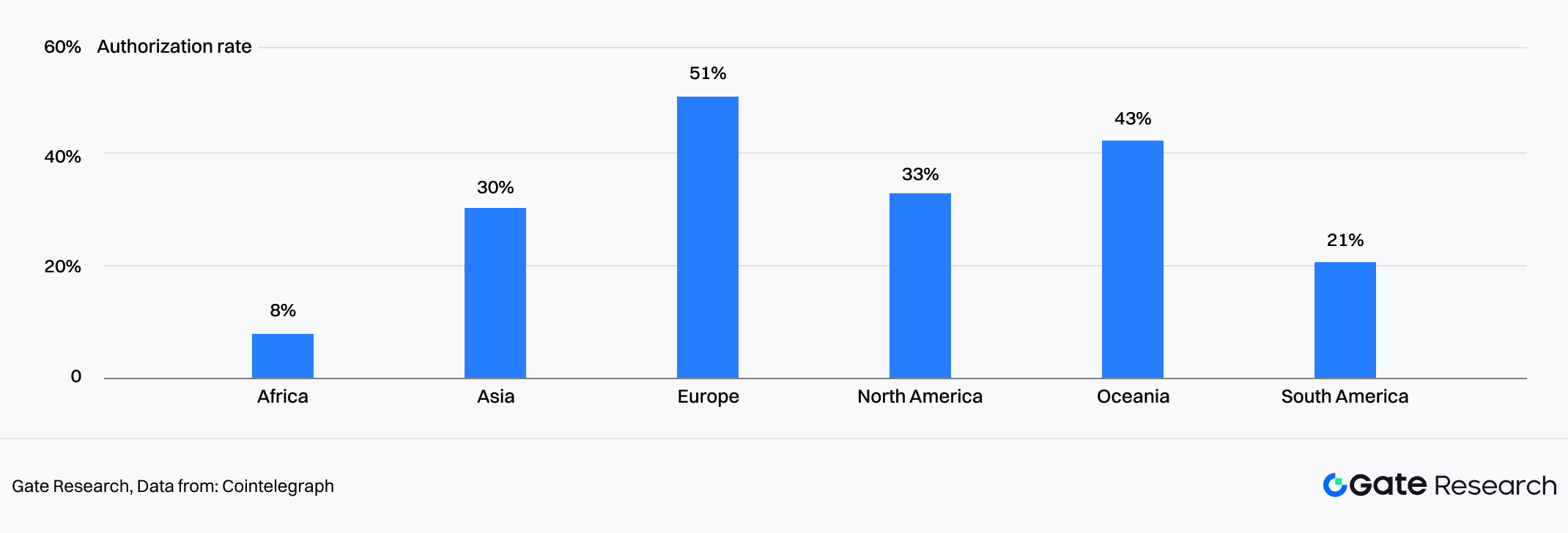

しかし実際には、法定通貨オンランプには多くの隠れた摩擦があります。Cointelegraph ResearchやOnramperのレポートによれば、ユーザーの地理・決済手段・チャネルインフラの違いにより、エントリーポイントごとにパフォーマンスが大きく異なります。欧州は取引成功率が最も高く、アフリカ・南米は最も低い。主要な法定通貨→暗号オンランプチャネル全体で、KYC完了後でも約50%の取引が失敗。決済プロセス全体では最大90%のユーザーが複雑さ・高失敗率・長い待機時間等を理由に離脱しており、多くのWeb2ユーザーが最初の一歩で脱落する主因となっています。

図4:決済認証成功率はユーザー地理に大きく依存し、欧州が最も高い

初回オンランプ完了後は、資産選好が急速に変化します。クロスボーダー決済・清算・資金移動いずれにおいても、価格変動リスクが低く流動性が高いステーブルコインが中間資産として好まれます。クロスボーダー清算シナリオでのステーブルコイン普及率上昇もこの行動傾向を裏付けています。

一方、Web3ネイティブユーザーの優先事項はほぼ逆です。PYMNTSやDeloitteの調査によれば、Web3ネイティブユーザーの41%が「暗号資産の購入」よりも「暗号資産の法定通貨への迅速・確実な変換」を最重要ニーズとしています。オンチェーン運用に慣れた彼らは、チャネル横断の資金流入出の効率・コスト・確実性を重視します。

総じて、法定通貨オンランプ体験はユーザー属性ごとに大きく異なり、とくに新規層にとってはチャネル効率と決済手段の多様性が決定的要素となります。

3.4.2 主流商用シナリオにおける暗号決済の普及

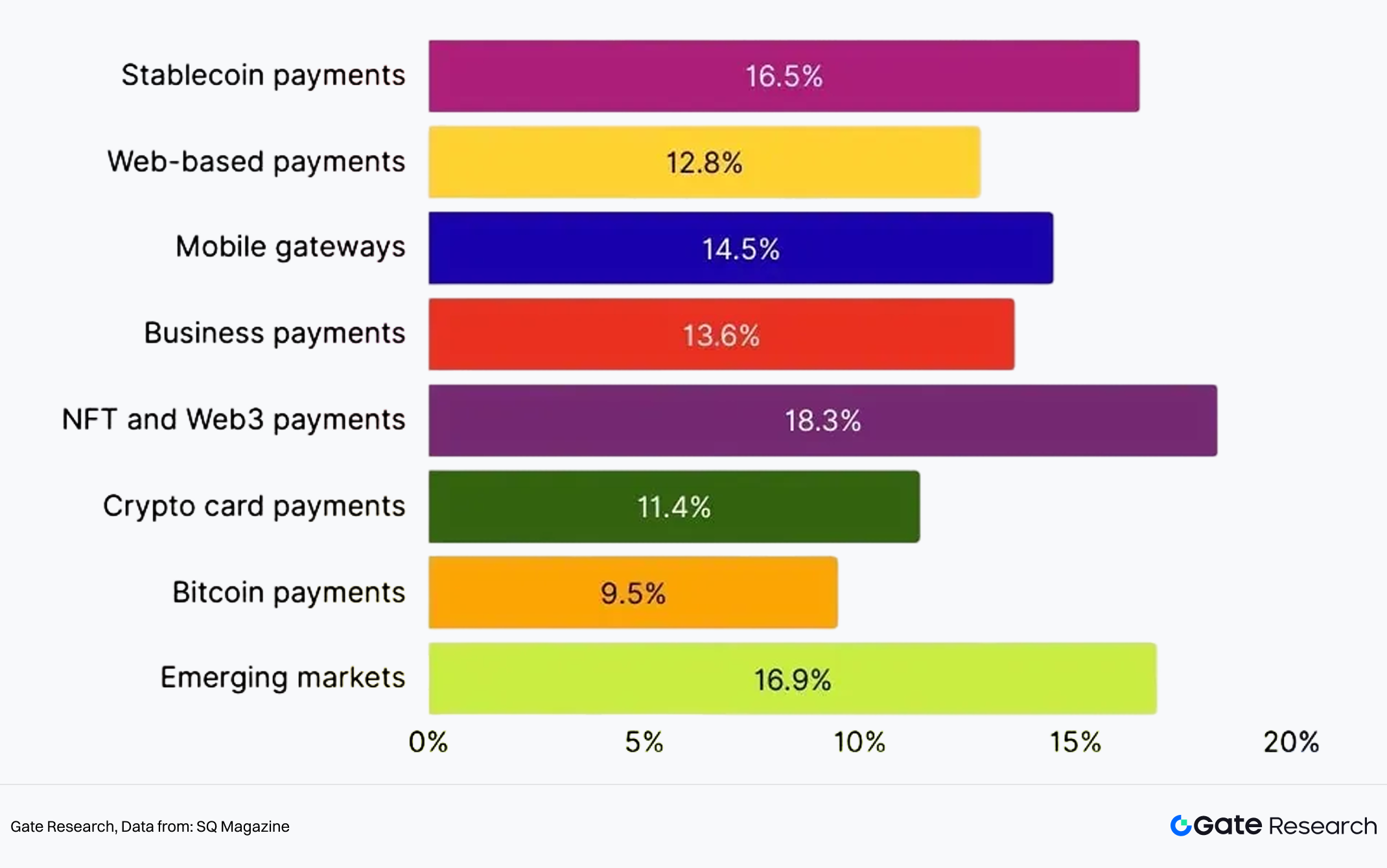

SQ Magazineによる暗号決済サブセグメントの成長予測では、ステーブルコイン決済は主に送金・クロスボーダーECに牽引され、年率16.5%のCAGRで成長する見込みです。2030年までにネットワーク型暗号決済ソリューションは12.8%、モバイル暗号決済ゲートウェイはモバイルウォレット普及と連動して14.5%、企業向け暗号決済(資金管理・清算ツール)は13.6%、NFT・Web3決済は主にゲーム・デジタルグッズ分野で18.3%成長が見込まれます。Visa・Mastercard連動型暗号カード決済は11.4%、Bitcoin単独決済ソリューションは9.5%と、ステーブルコインに比べやや遅れをとります。新興市場ではアフリカ・東南アジアを中心に16.9%成長が予測されています。

図5:セグメント別暗号決済CAGR、ステーブルコイン決済は16.5%成長

実際の商用環境では、暗号決済の普及は理想的な金融ユースケースから始まるのではなく、課題が最も集中する分野——クロスボーダーECなど——から着手されます。ここでは長い清算サイクル・高い手数料・多通貨・コンプライアンス対応コストが複合的に発生します。

3.4.3 EC:クロスボーダー清算の実践的ソリューション

市場規模・利用実態の両面で、暗号決済はEC分野で急速に浸透しています。SQ Magazineによれば、2025年には暗号資産が全世界クロスボーダー決済の約3%を占める見込み。EC普及率は前年比38%増、約32,000の加盟店が暗号決済を受け入れ、小売分野が暗号決済取引量の約60%を占めています。クロスボーダー取引では、ユーザーの48%が「決済速度」をステーブルコインの最大メリットと認識。これはEC加盟店の資金回転効率ニーズと合致します。

収益・運営面でもPayFiは明確なポジティブフィードバックをもたらします。加盟店の77%が暗号決済導入により取引コストが大幅に減少、ステーブルコイン導入でクロスボーダー手数料が30~50%削減。PayPal等を通じた国際取引では最大90%の手数料削減例も。さらに85%の加盟店が暗号決済導入で新規顧客獲得に寄与したと回答。Bitcoin決済統合後、加盟店のROIは平均327%、EC全体収益も約10.5%増加しています。

これらのデータは、クロスボーダーECのような高摩擦シナリオではPayFiがもはや選択肢ではなく、効率・競争力向上の実践的ツールとなっていることを示しています。クロスボーダー事業者にとって最大の関心は、資金がいかに早く清算され、総コストが実質的に下がるかという実務的なポイントです。

4. 主要ドライバー:収斂を加速する技術と資産パラダイム

Web2とWeb3の収斂が加速する幹線道路だとすれば、それをさらに拡張しているのは、単一企業のブレークスルーではなく、複数の構造的ドライバーの同時進行です。その中でもRWA(実世界資産トークン化)、AI、ステーブルコインが、それぞれ資産層・インテリジェンス層・清算層からPayFiを体系的に変革しています。

4.1 RWA:数兆ドル規模の実経済価値をPayFiへ注入

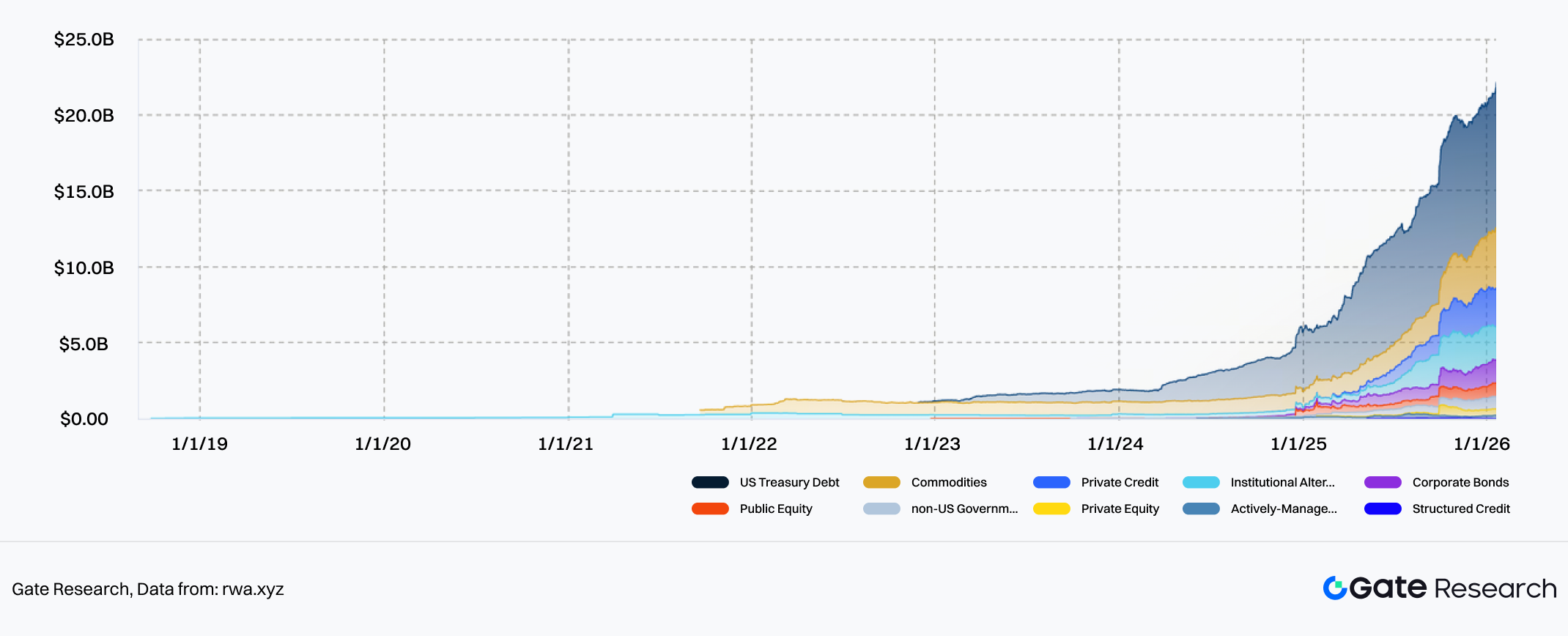

資産サイドでは、RWAがWeb3と実経済の深い統合の中核レバーとなり、PayFiに数兆ドル規模の資本空間を開いています。2025年末時点で、オンチェーンRWAは初期PoC段階から200億ドル超の規模へ拡大し、国債・社債・ファンド持分・売掛債権・不動産収益権等多様な資産タイプをカバーしています。

図6:オンチェーンRWA規模は2025年末に200億ドル超に到達

グローバル視点では、RWA市場の上限は極めて高いです。複数の機関推計では、2026年にはオンチェーン化されたトークン資産価値が1,000億ドルを超える見込み。中長期的には、トークン化可能な実世界資産のプールは数十兆ドル規模に達しますが、実際にオンチェーン化された部分はまだ初期段階です。重要なのは、この成長が暗号ネイティブユーザーではなく、伝統金融機関・企業・富裕層など、従来型の効率・コスト・柔軟性ニーズに基づく新規需要によって牽引されている点です。

したがって、RWAの核心は単なる資産のオンチェーン化ではなく、オンチェーン金融・決済能力が実経済活動に本当に役立つかどうかです。多くの機関・ユーザーにとってRWA投資参加の第一歩は、ブロックチェーン技術の理解ではなく、「法定通貨を安全・コンプライアント・効率的に投資可能なオンチェーン資産へ変換する方法」という実務的問いです。ここにこそ、PayFiがRWAフレームワーク内で果たす重要な役割があります。

Ondo Financeはその好例です。現時点で最も活発なRWAプロジェクトの一つであり、主力商品OUSGは2025年に世界最大級のトークン化米国債商品へ成長、TVLは数億ドル規模に拡大しました。RWA資産をオンチェーンで発行し、ステーブルコイン清算システムを基盤に24時間ミント・償還・清算をサポートすることで、投資家は従来のT+2清算サイクルを気にせず、いつでもステーブルコインで米国債エクスポージャーの出入りが可能です。「資産はオンチェーン、資本はリアルタイム流動」というモデルはPayFi×RWAシナジーの教科書的事例です。

より実経済寄りの事例として、不動産分野のPropyが挙げられます。不動産トークン化・オンチェーン取引に特化した同プラットフォームは、2025年11月時点で45億ドル超のオンチェーン不動産取引を成立させ、複数国でトークン化不動産価値が12億ドル超に。NFTによる所有権オンチェーン化とERC-20トークンによる資本・所有権分離を組み合わせることで、平均物件移転期間を45日から最短24時間へ短縮、全体取引コストも約70%削減しています。

これらの事例は、RWAが孤立した資産イノベーションではなく、PayFiと深く結び付いた新たな金融形態——より効率的で実経済に近く、持続的利用が可能——であることを示しています。

4.2 AIとブロックチェーンの収斂:「動的DeFi」と自律経済への進化

実世界資産のオンチェーン化が進む中、AIの導入により、これら資産は単なる静的表象にとどまらず、より賢く動的に金融運用へ参加し始めています。

現在のオンチェーン環境では、AIは単なるデータ分析ツールではなく、戦略そのものの動的調整に関与しつつあります。レンディングやマーケットメイキングの現場では、AIがシステム全体のリスクエクスポージャーを常時評価し、流動性逼迫やボラティリティ上昇時には自動で証拠金要件引き上げ・レバレッジ制限・高リスクプールからの資本退避を誘導。環境安定化・資本流入時には効率重視パラメータへ段階的に復帰。AIの参加により、DeFiは静的プロトコルから適応的金融システムへと進化しています。すべてのアップグレードにガバナンス投票を要するのではなく、リスク顕在化を待たずに事前調整できる「学習型」システムです。

この能力はPayFiにとって特に重要です。決済・清算システムが最も恐れるのは低利回りではなく、高並行・クロスマーケット・マルチアセット複雑性下でのエラーです。AI駆動の動的リスク制御・経路最適化は、この脆弱性を直接カバーします。

PayFiシナリオでは、AIエージェントがデフォルト参加者となりつつあります。将来の決済フローでは、ユーザーがすべての取引を手動確認する必要はなく、認可・コンプライアンス範囲内でAIエージェントが自動でサブスクリプション決済・クロスボーダー清算・為替選択・クロスチェーンルーティング等を処理できるようになります。

2025年以降、x402等のエージェント決済プロトコルへの関心が高まっているのもこの流れです。新たな決済資産を生み出すのではなく、機械が人間に代わって決済を実行できる標準化インターフェースを提供し、リクエスト・清算・確認までを明示的認可下で全自動処理。決済はもはや受動的なアクションではなく、システムが理解し自律実行できる行動へと進化しています。

企業シナリオでは、このモデルの価値はさらに明確です。多国籍企業は国ごとに口座管理や複雑な清算プロセスを手動処理する必要がなくなり、AIエージェントがリアルタイム為替・オンチェーン流動性・清算コストをもとに最適な決済経路を自動選択・資本配分できます。この文脈で、PayFiは真のバックエンド金融インフラへと進化していきます。

4.3 ステーブルコイン:グローバル統一清算レイヤーの基盤

RWAが実資産をオンチェーン化し、AIがオンチェーン金融に「思考力」を与えるとすれば、ステーブルコインは価値を本当に流通・清算させる存在であり、Web2–Web3収斂を概念から持続的現実へと移す決定的ステップです。

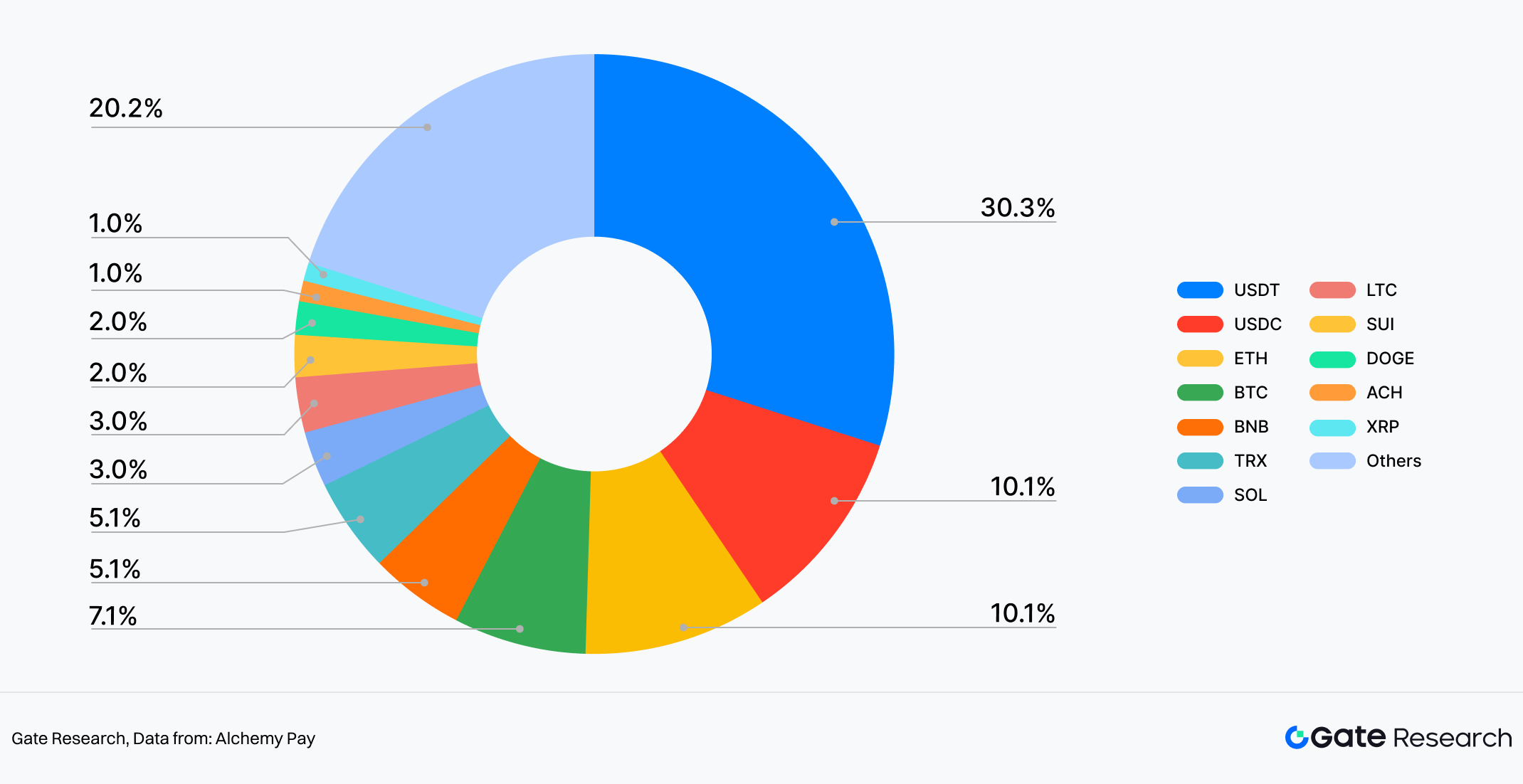

PayFiシステム内で、ステーブルコインは単なる資産カテゴリではありません。チェーン・アプリ・国境を超える「普遍的清算言語」として機能します。利用実態からも、ステーブルコインはオンチェーン取引媒体から主流決済手段へ明確にシフトしています。Alchemy Payのオン・オフランプデータでは、USDTが最頻利用資産の30%を占め、BTC(7%)、ETH(10%)を大きく上回ります。USDCも約10%でETHと同等。この構成は、決済・資金移動シナリオでは長期価値ナラティブよりも価格安定性・清算確実性が重視されることを直感的に示しています。

図7:オン・オフランプ利用比率でUSDTは30%、USDC・BTC・ETHを大きく上回る

データはまた、多くのPayFi新規ユーザーが資産価格変動を狙うのではなく、送金・清算・集金・為替変換等、極めて具体的なタスクを達成するために利用していることも示唆しています。こうしたシナリオでは、ステーブルコインは投資資産というより「デジタル現金」として機能します。そのため、実際のオン・オフランプフローでの利用頻度は常にBitcoinを上回っています。

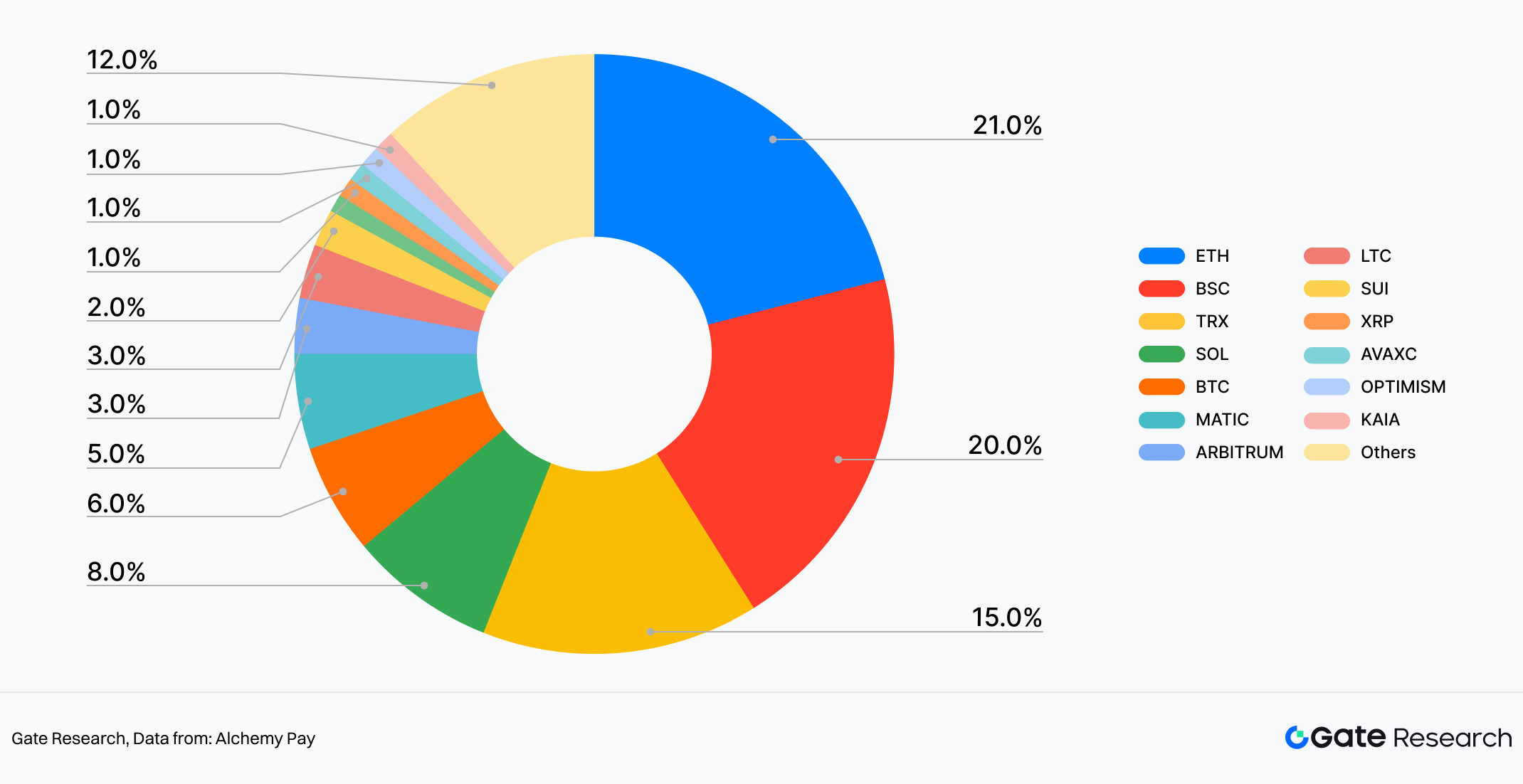

さらに重要なのは、ステーブルコインの強みが資産層を超えてネットワーク適応性にも及ぶ点です。Alchemy Payのマルチチェーントランザクション構成を見ると、ステーブルコインはEthereum(21%)、BSC(20%)、TRON(15%)、Solana(8%)、Bitcoin(約6%)と主要パブリックチェーン全体に深く組み込まれています。これは、ステーブルコインが単一チェーンに閉じ込められず、マルチチェーンエコシステムの流動性コネクターとして機能していることを示しています。

図8:マルチチェーントランザクション比率でEthereumが21%で首位

このマルチチェーン分布はPayFiにとって極めて重要です。実世界の決済ネットワークは一枚岩ではなく、銀行・EC・決済機関・クリアリングチャネルはすべて断片的です。ステーブルコインの価値は、チェーン・アプリ間を自在に移動し、上位アプリにとって統一的な勘定単位・清算基盤を提供できる点にあります。加盟店やユーザーにとっては、バックグラウンドでどのチェーンが動いているかを意識する必要はなく、重要なのは「速い清算」と「コストのコントロール」です。

この過程で、ステーブルコインの役割も静かに進化しています。かつては暗号取引所内取引の内部媒体でしたが、今やEC・クロスボーダー決済・サブスクリプション・企業清算など実商用シナリオへ進出。これがWeb2ユーザーのWeb3参入時の第一歩としてステーブルコインが選ばれる理由です。ボラティリティの高い暗号資産に比べ、認知コストが低く、伝統的電子決済に近いユーザー体験が得られます。ユーザーは銀行カードや決済アプリから入り、高リスク資産ではなく即利用可能なデジタル資金を受け取ります。

要するに、ステーブルコインがなければPayFiは概念レベルにとどまりますが、ステーブルコインがあれば決済と金融の統合に初めて実用的基盤が生まれます。

5. グローバル規制枠組みの進化と市場インパクト

初期Web3が分散化を最優先したのに対し、PayFiの発展ロジックは明確に転換しています。モデルが理解・受容され、既存の規制・金融枠組みに統合可能かどうかが、商業的実現性や競争力の決定要素となりつつあります。

5.1 EUのMarkets in Crypto-Assets Regulation(MiCA):ステーブルコイン規制の「ゴールドスタンダード」構築

欧州連合のMarkets in Crypto-Assets Regulation(MiCA)は、世界でも最も包括的かつ明確な暗号資産規制枠組みと広く評価されています。その目的は暗号業界の抑制ではなく、市場に「何が許容され、どのように実施され、どこまでコンプライアンスが必要か」を明確に示すことです。本質的にMiCAはイノベーション抑制ではなく、暗号資産が主流金融システムへ参入できる明確で予測可能な境界を設けることにあります。

ステーブルコイン規制では、MiCAは暗号資産の種類を明確に区分し、法定通貨連動型ステーブルコインにはより高いコンプライアンス基準を課しています。明確な準備金・開示・監査可能な構造・システミックリスク防止策等が義務付けられています。これによりEU市場でのステーブルコイン参入ハードルは上がりますが、コンプライアントなステーブルコインがクロスボーダー決済・商用清算等の実世界シナリオで利用されるための制度的障壁が取り除かれます。

これはPayFiにとって極めて重要です。ステーブルコインが明確な規制枠組み下に置かれることで、銀行・加盟店・企業はより安心してシステム統合・採用に踏み切ることができます。MiCAは「ステーブルコインは使えるか?」という問いを「いかにより効果的に使うか?」へと転換し、PayFi拡大の土台を築いています。

5.2 他主要経済圏の規制動向:イノベーションとリスクのバランス

EUの統一立法アプローチと異なり、他主要経済圏の暗号資産規制はより断片的です。概ね、銀行型規制ルートを模索し、ステーブルコイン発行者や決済系暗号インフラを既存金融監督体制へ段階的に組み込む方向です。準備金管理・AML・消費者保護等の要件が課され、短期的にはコンプライアンスコストが増加しますが、長期的にはシステミックリスク低減とPayFiと伝統金融の統合を促進します。

同時に、複数の国際金融ハブではより柔軟な規制戦略も採用。アジアの多くの管轄では「コンプライアンス優先+規制サンドボックス」モデルが普及し、基準を明示した上で、クロスボーダー決済・ステーブルコイン清算・企業向けPayFiアプリ等の実証実験を許容。こうした規制イノベーションの共通点は、拙速に最終解を出さず、パイロット運用を通じて実商用リスク・便益を観察する点です。

PayFiプロジェクトにとって、こうした管轄はWeb3とWeb2の橋渡しとなり、規制姿勢自体が競争優位性となっています。

5.3 2026年における規制がPayFi市場構造と競争戦略をどう変えるか

2026年を見据えると、規制はもはや「コンプライアンスか否か」の二元論ではなく、市場構造や競争本質を深く規定する存在となります。第一に、コンプライアンス能力自体が参入障壁となります。複数管轄で規制要件を満たし、現地決済ネットワークと統合し、信頼できる清算体験を提供できるPayFiインフラプロバイダーは、機関顧客・大規模加盟店から高い支持を得ます。

第二に、競争は純粋な技術性能から、コンプライアンス・統合力を含む複合競争へとシフトします。低料金・高性能は依然重要ですが、唯一の決定要素ではありません。銀行システム・企業資金管理・現地決済エコシステムへ効率的に組み込めるプレイヤーが、次世代市場進化の主導権を握る可能性が高まります。

第三に、規制明確化がPayFi業界の階層化・専門化を加速します。基盤的なクリアリング・清算・コンプライアント決済レールに特化する参加者が「金融インフラプロバイダー」的役割を担い、他は特定地域・用途に特化したアプリ・サービスを構築。総じて、規制はPayFi成長を抑制するのではなく、周縁的イノベーションから主流金融の中核へ進むための制度的支えを提供しています。

6. 結論と展望

6.1 PayFiはWeb2–Web3収斂の必然的帰結かつ中核カタリスト

PayFiは伝統的決済システムの単純代替ではありません。むしろ、ステーブルコインの成熟、ブロックチェーン清算、規制枠組みの発展により、Web2決済インフラとWeb3金融機能の収斂が必然的にもたらした産物です。

伝統金融機関にとって、ブロックチェーンはもはや実験的ツールではなく、従来の遅延・高コスト・複雑なクロスボーダー処理等の課題を解決する実用的ソリューションとなっています。Web3にとっても、持続的なオンチェーン金融成長は、実際の決済フロー・資本移動に組み込まれて初めて可能となります。

VisaのUSDC清算導入とマルチチェーン展開は、伝統的カードネットワークが分散化で駆逐されるのではなく、役割を再定義していることを示します。JPMorganの銀行預金・クリアリング・機関向けDeFiの統合は、PayFi主導による銀行内部・銀行間資本フローの再構築を体現。PayPalはより消費者志向の道を選択し、加盟店・ユーザー行動を変えずに暗号資産・ステーブルコインをグローバル決済ネットワークへ導入しています。

同時に、Web3ネイティブプロトコルは「暗号色」を薄め、オンチェーンパフォーマンスから実世界決済・清算ニーズへと軸足を移しています。XRP Ledgerは銀行・企業のクロスボーダー清算システムと統合を続け、Solanaは現地決済チャネル・加盟店ネットワークとの連携を通じて高性能インフラを実消費・キャッシュフローシナリオへ直結。RWA・AI・ステーブルコインの三位一体で資産はトークン化され、資金はステーブルコインでリアルタイム流動し、決済と金融が一つの価値チャネルへと自然収斂しています。

規制ルートの明確化とステーブルコインのデファクト清算レイヤー化が進む中、PayFiはもはやWeb2とWeb3の「架け橋」ではなく、両者の深い統合を推進する中核カタリストへと進化しつつあり、その発展ロジックは個別イノベーションというよりインフラアップグレードに近いものとなっています。

6.2 2026–2030年の主要トレンド:3大ドライバーの段階的進化

ARK Invest、McKinsey、Citibank等主要機関の最新リサーチ・公開データによれば、RWA・AI・ステーブルコインの三位一体によって、PayFiは2026~2030年に大規模普及フェーズへ移行する見通しです。

資産サイドでは、トークン化RWA市場が現状の数百億ドル規模から、兆ドル規模への拡大で概ねコンセンサスが形成されています。McKinsey試算では、ベースラインシナリオ下で2030年までに主要カテゴリのトークン化資産が約2兆ドルに到達。ARK Invest等の強気シナリオではさらに大幅な上限値も。特に政府債・ファンド持分・プライベートクレジット等、現金フローが明確な高コンプライアンス資産が先行して規模化。中長期的には、RWAは「オンチェーン実験」から、主流金融システムに広く受容される担保・アロケーション形態へと進化する可能性が高いです。

インテリジェンスサイドでは、Grand View Research等の予測によれば、AI×金融市場は2030年に約411億6,000万ドル規模へ成長し、決済・清算システムの中核技術能力となる見込み。AIは決済経路最適化・リスク検知・コンプライアンス管理に深く関与し、限定的自律実行能力を持つAIエージェントの普及も進みます。ルール・リスク境界内で、エージェントが資産配分・取引実行を担い、PayFiネットワークの自動化・知能化を推進します。

清算サイドでは、Citibank等のリサーチで、今後数年でステーブルコインが決済・クリアリングインフラへの進化を加速するとの見方が大勢。2030年のステーブルコイン流通規模は約1兆9,000億~4兆ドルとされ、主にクロスボーダー決済・オンライン商取引清算・新興国利用が成長ドライバー。利用頻度の上昇とともに決済属性が強化され、新興市場では「第二通貨」的役割を担うケースも想定されます。

これら3大ドライバーの複合的影響下、複数のリサーチ機関は今後5年間Web3決済市場が拡大を続け、グローバル決済エコシステムの中で重要な役割を担うと予想。2030年には、PayFiは周縁的イノベーションからWeb2–Web3収斂を支える主要金融インフラの一つへ進化する可能性が高いです。

6.3 企業・投資家にとっての戦略的インプリケーション

こうしたトレンドを踏まえ、PayFiは単なる追加的決済手段ではなく、決済・清算・資産フローの論理そのものを再構築し得るインフラアップグレードと捉えるべきです。とくにクロスボーダーECプラットフォーム、フィンテック企業、多国籍企業等、決済・資本清算に関与する企業は、ステーブルコインベース清算ソリューションの早期評価・試験導入が優先課題となります。これによりクロスボーダーコスト削減・資本回転効率向上・将来のビジネスイノベーションに向けた技術的柔軟性の確保が期待できます。

実務上は、ブロックチェーン技術そのものよりも、PayFiという統合レイヤーがいかに具体的なビジネス課題を解決できるかに注目すべきです。独自ベースレイヤー構築よりも、成熟したPayFiインフラプロバイダーとの連携・既存システムへの迅速なステーブルコイン機能統合の方が、効率・確実性ともに高い場合が多いです。長期的には、PayFiネットワーク経由でRWA・AIを連携できる能力が競争優位の源泉となります。資産保有者はトークン化による流動性・資金調達柔軟性の向上、テック企業はオンチェーン資産管理・最適化を軸とした新たな知能型サービスモデルの開発などが考えられます。

投資家にとって、Web2–Web3収斂初期は、個別アプリ型イノベーションよりもインフラ・プラットフォーム層に構造的機会が集中しやすいです。注目分野は、強いコンプライアンス・スケーラビリティを持つPayFi決済・清算インフラ、高品質資産トークン化・流動性管理に特化したRWAプラットフォーム、オンチェーン経済活動向けAIエージェント基盤等。RWA普及進展に伴い、伝統金融資産の流動性・コンポーザビリティが再評価される可能性もあり、積極的にトークン化・技術アップグレードを進める伝統金融機関にも注目です。PayFi収斂プロセスは本質的に長期的であり、投資判断は短期変動よりも持続的価値創出・構造的堀を重視すべきです。

6.4 PayFiの構造的優位性と主要制約:効率向上から機関インフラへ

総合すると、PayFiの中核価値は単一技術ブレークスルーではなく、複数の効率向上——清算迅速化・クロスボーダーコスト低減・決済中資本再利用——の複利効果にあります。これにより決済は「コストセンター」から「資本効率ツール」へと転換。グローバル貿易・クロスボーダーEC・新興国金融サービスで長期的な代替ポテンシャルを持ち、金融包摂への実践的技術ルートも提供します。

ただし、これら効率向上が安定した長期インフラ役割へ転化できるかは、3つの主要制約に左右されます。第一に、規制調和の度合いがPayFiのグローバル展開上限を直接決定します。ステーブルコイン・クロスボーダー決済規制が各国で大きく異なる限り、PayFiのスケールは即時グローバル展開ではなく、地域ごとの段階的拡大が主流となります。第二に、システミックリスク管理は不可避です。ステーブルコインが清算・クリアリング機能を担うにつれ、その信用堅牢性・準備金透明性・DeFi関連リスク隔離策が、PayFiネットワークの信頼性・金融安定性を左右します。第三に、基盤技術のスケーラビリティやユーザーの認知コストも、短期的には従来型決済ネットワークのカバレッジ再現を制約し続けます。

したがって、PayFiの進化は「破壊的置換」ではなく、段階的なインフラアップグレードに近いものとなります。成功の基準は、伝統的決済システムを完全に置き換えることではなく、コンプライアンス・セキュリティ・効率の動的バランスを達成し、主要シナリオで一貫して優れたパフォーマンスを実証できるかどうかです。このバランスが確立されれば、PayFiは単なる決済イノベーションではなく、次世代グローバル清算システムの基盤的構成要素となるでしょう。

参考文献:

- ESMA, https://www.esma.europa.eu/esmas-activities/digital-finance-and-innovation/markets-crypto-assets-regulation-mica

- Visa, https://usa.visa.com/about-visa/newsroom/press-releases.releaseId.21951.html

- JPMorgan, https://www.jpmorgan.com/insights/payments/blockchain-digital-assets/introducing-kinexys

- PayPal, https://www.paypal.com/us/digital-wallet/manage-money/crypto/pyusd

- Bloomberg, https://www.bloomberg.com/news/articles/2026-01-08/stablecoin-transactions-rose-to-record-33-trillion-in-2025

- The Block, https://www.theblock.co/data/decentralized-finance/total-value-locked-tvl

- Visa, https://visaonchainanalytics.com/transactions

- Stripe, https://stripe.com/resources/more/stablecoins-vs-traditional-payments

- Yahoo Finance, https://finance.yahoo.com/news/stablecoins-shake-900-billion-remittance-113000383.html?guccounter=1

- United Nations, https://policy.desa.un.org/publications/world-economic-situation-and-prospects-november-2025-briefing-no-196

- Visa, https://www.blockchain-council.org/cryptocurrency/visa-usdc-settlement-united-states/

- Visa, https://corporate.visa.com/content/dam/VCOM/corporate/services/documents/vca-ten-payment-priorities-shaping-2026.pdf

- Visa, https://www.pymnts.com/visa/2026/visa-says-stablecoin-linked-payments-cards-drive-demand-for-settlement-platform/

- Messari, https://messari.io/report/in-the-stables-jpmorgan-takes-jpm-coin-beyond-walled-gardens

- The Block, https://www.theblock.co/post/385670/jpmorgan-crypto-inflows-2026-record-130-billion-2025

- Yahoo Finance, https://finance.yahoo.com/news/paypal-stripe-other-fintech-giants-080456699.html

- Tearsheet, https://tearsheet.co/blockchain-crypto/how-paypal-is-bridging-crypto-and-commerce-through-payments/

- Yahoo Finance, https://finance.yahoo.com/news/xrp-rwa-tokenization-surged-2-155100226.html

- CoinDesk, https://www.coindesk.com/zh/business/2025/08/16/xrp-ledger-used-by-nasdaq-listed-pharma-distributor-to-power-payment-system-for-pharmacies

- SQ Magazine, https://sqmagazine.co.uk/cryptocurrency-payment-adoption-by-merchants-statistics

- SQ Magazine, https://sqmagazine.co.uk/crypto-payments-industry-statistics

- Cointelegraph, https://cointelegraph.com/research/crypto-transaction-success-rate-hinges-on-user-location-report

- TransFi, https://www.transfi.com/ph/blog/how-solana-dapps-are-using-transfi-to-onboard-users-with-usdc-via-local-payment-methods

- Prnewswire, https://www.prnewswire.com/news-releases/bitpay-brings-real-world-utility-to-the-solana-network-with-support-for-sol-and-stablecoins-302526655.html

- rwa.xyz, https://app.rwa.xyz/

- The Block, https://www.theblock.co/post/386588/tokenization-outlook-ark-invest

- McKinsey, https://www.fool.com/investing/2026/01/08/4-industries-real-world-asset-tokenization-could-t/

Gate Researchは、テクニカル分析、市場インサイト、業界リサーチ、トレンド予測、マクロ経済政策分析など、読者向けに深いコンテンツを提供する包括的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資は高リスクを伴います。ユーザーは必ず自身で十分な調査を行い、資産・商品の性質を十分に理解した上で投資判断を行ってください。Gateは、これら判断に起因する損失・損害について一切責任を負いません。

本コンテンツには第三者情報や見解が含まれる場合がありますが、利便性のみを目的として提供されており、その正確性・完全性・最新性についてGateは一切保証しません。また、Gateは特定管轄地域のユーザーに対し、サービスの全部または一部へのアクセスを制限・禁止する場合があります。詳細はユーザー契約をご参照ください:https://www.gate.com/legal/user-agreement。

本コンテンツに権利侵害等の問題があるとお考えの場合は、research@gate.me.までご連絡ください。

Gate Researchは、テクニカル分析、注目インサイト、市場レビュー、業界リサーチ、トレンド予測、マクロ経済政策分析など、読者に深いコンテンツを提供する包括的なブロックチェーン・暗号資産リサーチプラットフォームです。

免責事項

暗号資産市場への投資は高リスクを伴います。ユーザーは必ず独自に調査を行い、資産・商品の性質を十分に理解した上で投資判断を行ってください。Gateは、これら投資判断に起因する損失・損害について一切責任を負いません。

関連記事

トップ10のビットコインマイニング会社

定量的戦略取引について知っておくべきことすべて

2024年の日本のWeb3市場:政府の政策、企業のトレンド、そして2025年の展望

政府効率局(DOGE)のガイド

PayFiとは何ですか、そしてなぜPayFiにはソラナが使用されていますか?