オンチェーンレンディングが組成されたとき

こんにちは。

クレジットは経済のタイムマシンです。企業は、明日のキャッシュフローを今日の意思決定に活用できます。

私は、金融の世界で最も過小評価されている要素のひとつだと考えています。

クレジットが正常に機能しているとき、その存在に気づく人はほとんどいません。しかし、企業活動には必ず現れます。優れたクレジットシステムがあれば、棚が空になる前に在庫を補充でき、工場は故障前に老朽化した設備を更新でき、創業者は人員過剰が危機になる前に追加人材を雇用できます。

良いアイデアと実行の間には、クレジットへのアクセス制限によるギャップが生じることが多く、このギャップを銀行が埋めると約束しています。

銀行は顧客から預金を受け入れ、融資を求める人々にクレジットを提供します。銀行は預金者に支払う金利よりも借り手に課す金利を高く設定し、その差額を利益とします。しかし、銀行のクレジットには課題があり、なかでも需給ミスマッチが大きな問題です。

銀行が届かない部分は民間クレジットが補完しますが、ギャップは依然として残ります。このギャップは、現在のクレジット市場で投資家が貸付に慎重であることを示しています。

2025年3月、IFC–World Bank MSME Finance Gapレポートによると、119の新興市場および発展途上経済(EMDEs)で約5.7兆ドルの資金ギャップ%20estimates%20that%20across%20119%20emerging%20markets%20and%20developing%20economies%20(EMDEs)%2C%20there%20is%20a%20finance%20gap%20of%20about%20US%245.7%20trillion%2C%20equivalent%20to%2019%20percent%20of%20GDP%20and%2020%20percent%20of%20total%20private%20sector%20credit.)が存在すると推定されています。これは、これら市場のGDPの約19%に相当します。

こうした状況の中、先週のオンチェーン・クレジット分野の動向には大きな期待を感じています。オンチェーン・レンディングは新しいものではありません。2022年には、今も議論されている激しいサイクルがありましたが、今回のサイクルは雰囲気が異なります。

今週の分析では、オンチェーン・クレジット市場で起きた変化を掘り下げ、なぜそれがクレジットのあり方を根本的に変える可能性があると感じるのかをお伝えします。

それでは始めましょう。

Ethereum上のマネーマーケットは長年存在しています。過剰担保借入、清算ボット、レートカーブ、時折発生する清算連鎖は、まったく新しいものではありません。先週、クレジット関連の発表があった際、私が注目したのは参入したプレイヤーと彼らがクレジットをどのように再構築しているかであり、原始的な仕組みそのものではありませんでした。

私が期待しているのは、これら個別のパートナーシップ発表が集合的により広範な収束を示している点です。2022年夏の孤立したDeFiから始まったものが、今や統合されつつあります。Vaultインフラ、非カストディアルラッパー、プロフェッショナルなリスクマネージャー、自動化された利回り最適化がすべて統合され、分散されています。

KrakenはDeFi Earnを展開しました。これは、貸し手の預金をVault(Veda)にルーティングするリテール向けラッパーです。Vaultはその後、Aaveなどのレンディングプロトコルに資金を振り向けます。Chaos Labsはリスクマネージャーとしてエンジンを監視します。Krakenは最大8%の年率利回り(APY)を貸し手に提供することを約束しています。

Vaultによって何が変わるのでしょうか。貸し手はセルフカストディと可視性を得られます。従来のクレジット市場のように資金をファンドマネージャーに預けて月次開示を待つのではなく、Vaultはスマートコントラクトと連携し、資金へのクレームをミントし、ブロックチェーン上でリアルタイムの運用状況を表示します。

ほぼ同時期に、世界最大の暗号資産ファンドマネージャーBitwiseがMorphoというオンチェーン・レンディングプラットフォームで非カストディアルVault戦略を開始しました。

オンチェーン・レンディングが機関投資家から認められたのはこれが初めてではありません。2025年、CoinbaseはUSDCレンディングを開始し、スマートコントラクトウォレットがMorphoのオンチェーンVault経由で預金をルーティングできるようになりました。Steakhouse Financialはこれをキュレーションし、資金を市場全体に配分してリターンを最適化しました。

これは、オンチェーン・レンディング市場が爆発的な成長を迎えようとしているタイミングです。データがそれを示しています。

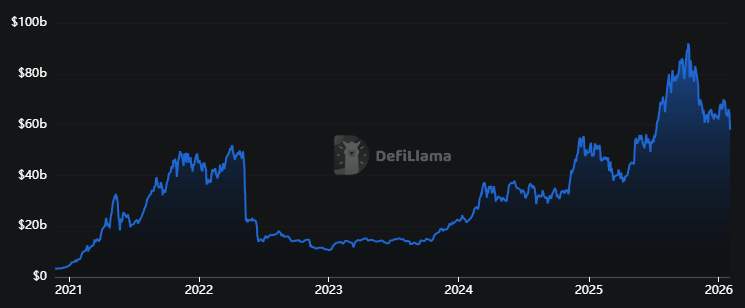

レンディングプロトコルのTVL(Total Value Locked)は58,000,000,000ドルに達し、2年間で150%増加しました。しかし、この数字は2022年の最高値をわずか10%上回るのみです。

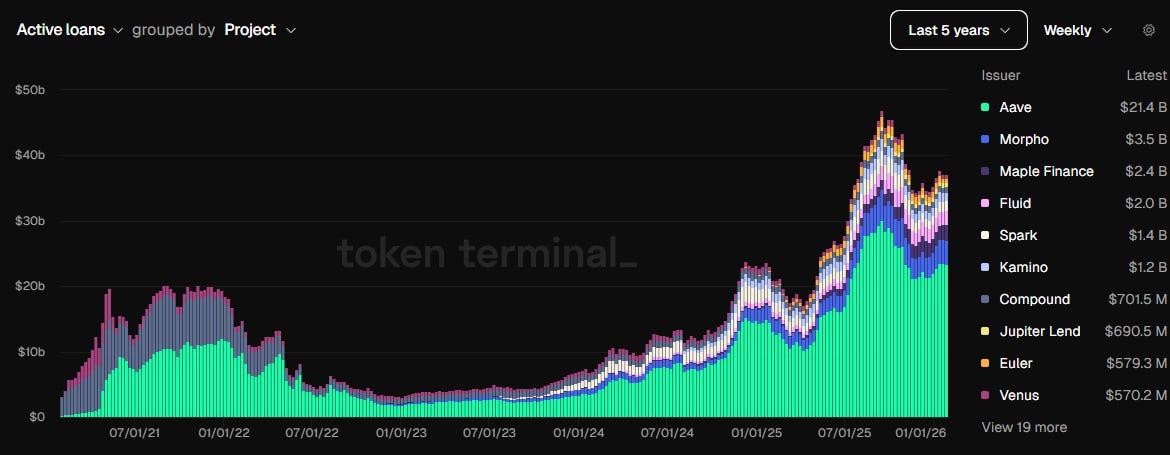

ここで、アクティブローン残高のダッシュボードがより正確な状況を示しています。

ダッシュボードは、AaveやMorphoなどの既存プレイヤーによって、過去数カ月間でアクティブローンが40,000,000,000ドルを超え、2022年の最高値の2倍以上となる堅固な基盤が築かれていることを示しています。

現在、AaveとMorphoは2年前の6倍の手数料収入を得ています。

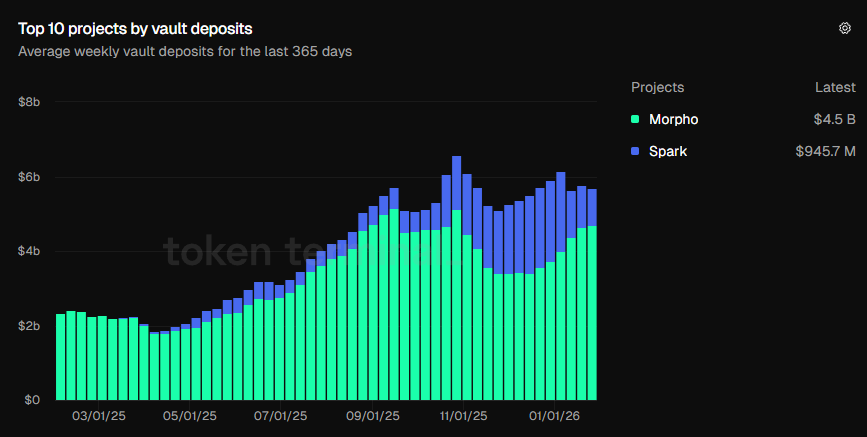

これらのビジュアルは、投資家がレンディングプロトコルに信頼を寄せていることを示していますが、私はVaultへの預金の成長により強い魅力を感じています。

2025年10月、Vaultへの総預金額は初めて6,000,000,000ドルを突破しました。現在は5,700,000,000ドルで、昨年の2,340,000,000ドルの2倍以上です。

これらのチャートは、ユーザーがVaultや利回り最適化戦略、リスクプロファイル、プロフェッショナルマネージャーを含む包括的なエコシステムを提供する製品を選択していることを示しています。

これはDeFi Summer時代に見られた状況とは対照的で、私が楽観的に捉えている進化です。当時、レンディング市場は閉じたループのように見えました。ユーザーは担保を預け、借入を行い、その資金で追加の担保を購入し、再預け入れしてより高い利回りを得ていました。担保価格が下落しても、少なくともプラットフォームのレンディングプロトコル利用に対するインセンティブは受け取れました。しかし、そのインセンティブ自体がなくなると、ループは崩壊しました。

現在のサイクルも同じ過剰担保借入の原始的な仕組みの上に成り立っていますが、異なる堅固な基盤の上に構築されています。Vaultはプロトコルを自動化されたアセットマネージャーに変換するラッパーとなり、リスクマネージャーがガードレールを設定する中心的な役割を担っています。

この変化は、オンチェーン・レンディングが投資家や貸し手にどのように魅力的に映るかを変えています。

DeFi Summer時代は、レンディングプロトコルが短期間で利益を得るための手段でした。インセンティブが続く限り機能し、ユーザーはAaveを開き、資金を追加し、担保を元に借入を行い、インセンティブが枯渇するまで繰り返しました。AaveのAvalanche展開では、インセンティブが預金を呼び込み、ループを初期的に資金調達しました。しかし補助金が弱まるとループが解消され、Avalancheの未払債務は2022年第3四半期に前期比73%減少しました。

現在、レンディングはリスク管理、利回り最適化、流動性など、専門的な役割を持つアクターによって支えられたエコシステムへと進化しています。

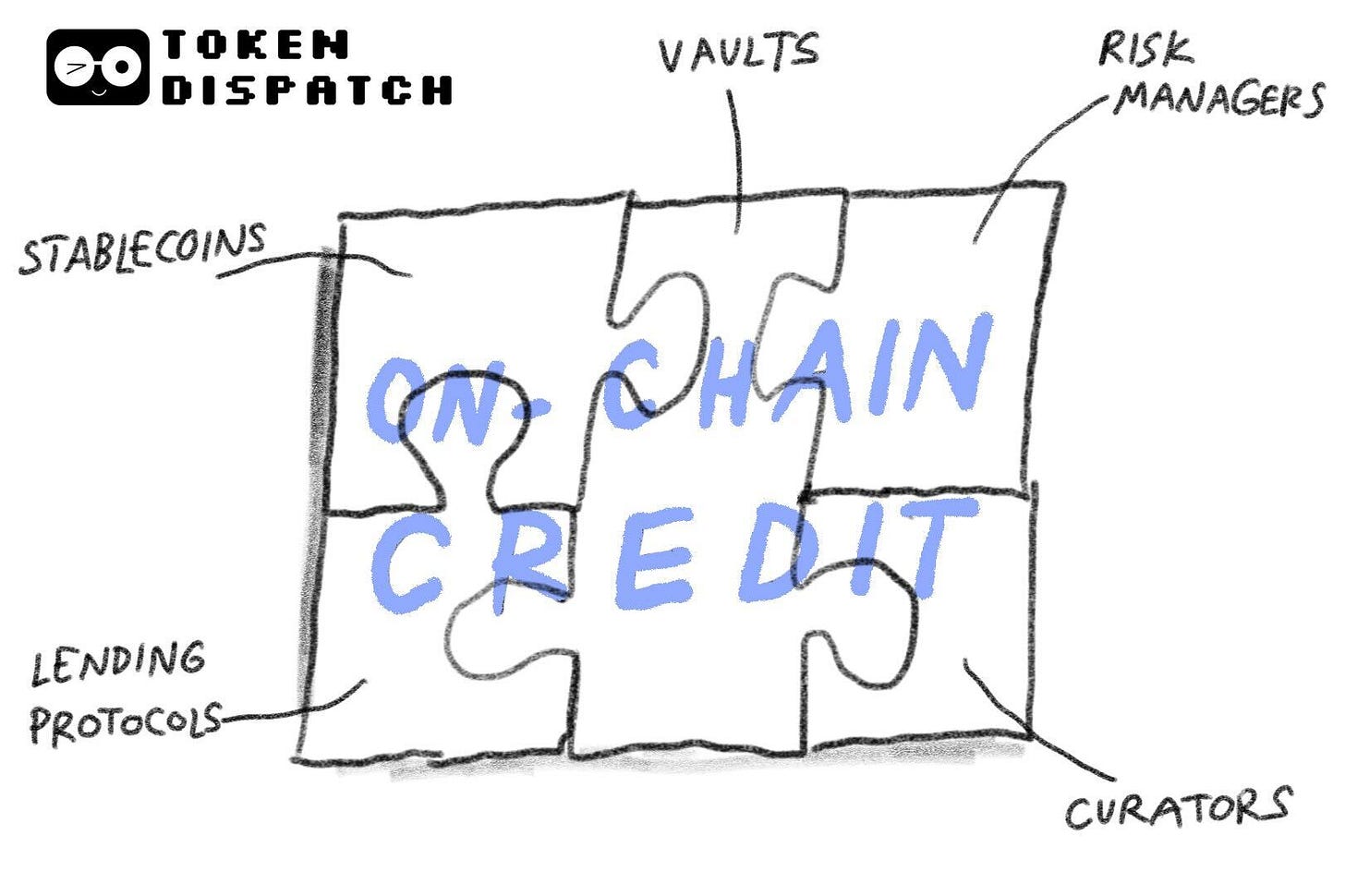

全体のスタックをまとめると、次のようになります。

最下層はステーブルコインによる決済資金です。即時に移動でき、どこにでも駐留でき、いつでも運用でき、重要なのは容易に計測できる点です。

その上にはAaveなどのマネーマーケットがあり、貸付と借入がソフトウェアコードと担保によって強制されます。

次に、貸し手から借り手へ資金をプール・ルーティングするラッパーやルーターの世界が続きます。Vaultはラッパーとして、レンディング商品全体をリテール投資家に分かりやすい形でパッケージ化します。例えば「$Xを預けて最大Y%を得る」といった形で、KrakenのEarnプラットフォーム上のVedaウォレットが提供しています。

キュレーターはこれらのプロトコルの上位に位置し、許容する担保や清算閾値、エクスポージャー集中度、担保価値が下落した際のポジション解消タイミングなどを決定します。MorphoでSteakhouse Financialが行うことや、BitwiseのようなアセットマネージャーがVaultルールに直接判断を反映させるイメージです。

バックグラウンドでは、AIシステムが24時間365日オンチェーン・クレジットリスクを管理し、人間が不在時もレンディングエコシステムの神経系として稼働します。手動によるリスク管理はスケールが難しく、制約されたリスク管理はボラティリティ時にクレジットリスクを高めます。最良でも標準以下の利回り、最悪の場合は清算につながります。

AI最適化エンジンは、借入需要やオラクル乖離、流動性深度を追跡し、適時の引き出しをトリガーします。Vaultのエクスポージャーが事前設定の閾値を超えた場合はアラートを発し、リスク軽減策を助言し、リスクチームの意思決定を支援します。

この24時間体制の最適化、リスク軽減、監査済みVault、キュレーションされた戦略、機関投資家による認証、プロフェッショナルなリスクマネージャーが、現在の市場をより安全にし、リスクを軽減しています。

しかし、これらの仕組みでもリスクを完全に排除することはできません。最も見落とされがちなリスクのひとつが流動性リスクです。

Vaultは「単独プロトコルより良い流動性」を提供しますが、それでも同じ市場で運用されます。Vaultは流動性の薄い市場で資金の引き出しコストを高め、退出を難しくする場合があります。

次にキュレーターの裁量リスクがあります。

ユーザーがVaultに預金する際、どの市場に配分するか、どの担保を信頼するか、どの解消閾値を設定するかという裁量に依存します。これはクレジットの仕組みとしてどこでも同じですが、貸し手は非カストディアル=リスクフリーではないことを理解すべきです。

こうした課題があるにもかかわらず、オンチェーン・レンディングは暗号資産の世界、ひいては経済全体を変えつつあります。

クレジット市場は時間とオペレーションコストによって動いています。

取引の検証、監視、報告、決済、執行にかかる膨大なコストが従来のクレジットを高コスト化しています。借り手に課される金利の多くは回避可能であり、必ずしも「貨幣の時間価値」に結びついているわけではありません。

オンチェーン・クレジットは時間と運用コストを圧縮します。

ステーブルコインは決済時間を短縮し、スマートコントラクトは執行時間を削減し、透明な台帳は監査・報告時間を減らし、Vaultはユーザーの複雑さを排除します。これらのコスト削減は、中小企業のクレジットギャップ解消に取り組む際にさらに重要となります。

オンチェーン・クレジットがクレジットギャップを一夜で埋めることはありませんが、クレジットコストの低下は検証を容易にし、アクセスをよりインクルーシブにします。それが経済の形を変える可能性があります。

今週の定量分析は以上です。次回もお楽しみに。

それまで、好奇心を持ち続けてください。

免責事項:

- この記事は[Token Dispatch]より転載しています。著作権は原著者[@prathikdesai">Prathik Desai]に帰属します。転載に異議のある場合はGate Learnチームまでご連絡ください。速やかに対応いたします。

- 責任免除:本記事に記載された意見や見解は著者本人のものであり、投資助言ではありません。

- 記事の翻訳はGate Learnチームが行っています。特記がない限り、翻訳記事の複製、配布、盗用は禁止されています。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

ゲートペイとは何ですか?

Axie Infinityとは何ですか?