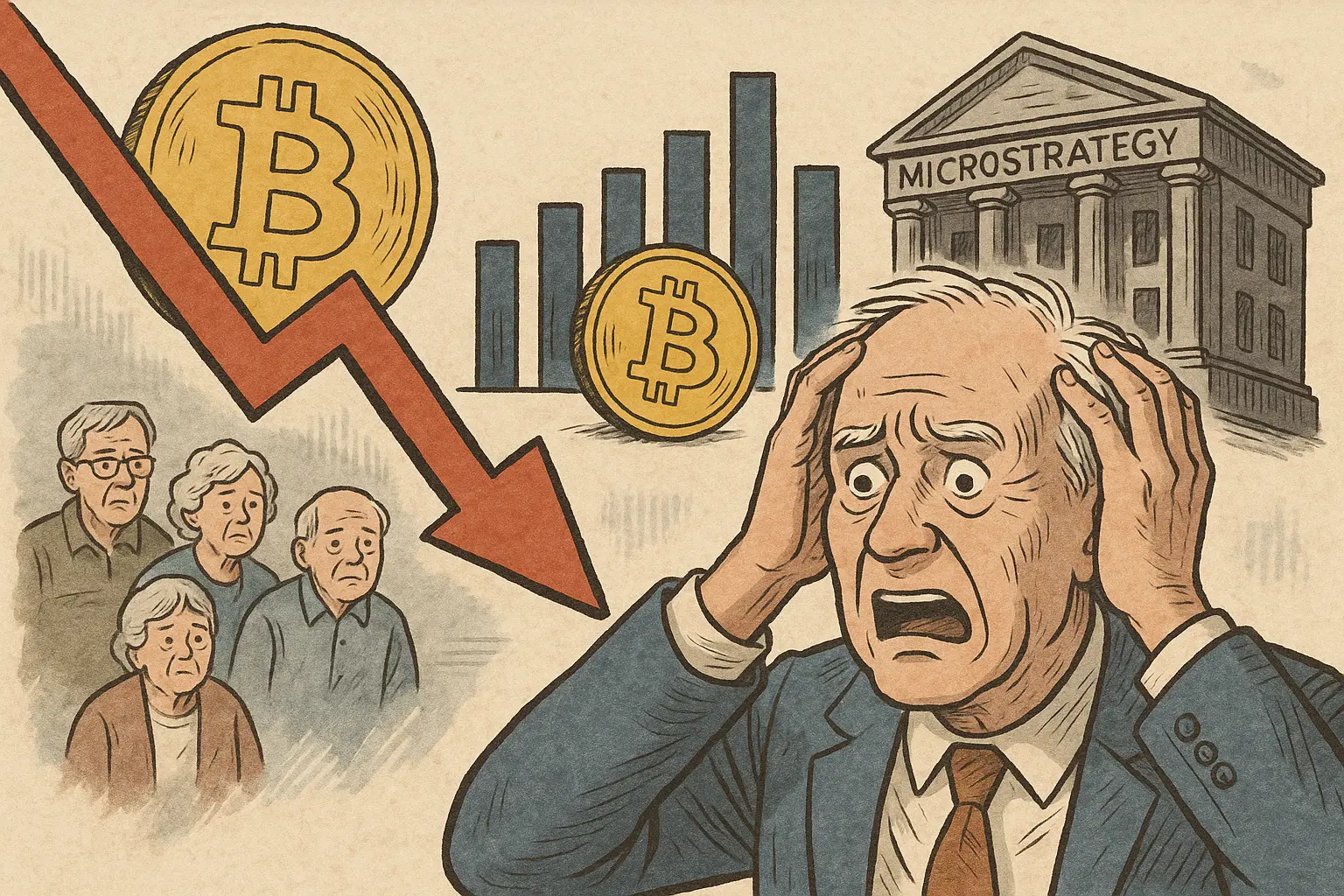

¡La estrategia de apostar fuerte por Bitcoin llega a su fin! Las pensiones de 11 estados pierden 330 millones, las acciones se desploman un 67%

El Financial Times escribió un artículo comentando el dilema de la microestrategia, creyendo que la apuesta Bitcoin de la empresa ha llegado a su fin. Su coste es de 76.000 dólares, y la reciente suspensión de Bitcoin ha generado presión. Las pérdidas de pensiones en 11 estados de Estados Unidos son del 60% (3.300 millones), y la inversión inicial de 5.700 millones es de 240 millones. El precio de las acciones de MicroStrategy cayó un 67% en medio año y las emisiones frecuentes diluyeron a los accionistas.

El Financial Times reveló que las microestrategias no tienen salida al dilema estratégico

El Financial Times escribió un artículo titulado “El largo camino de la estrategia hacia ninguna parte”, comentando el dilema estratégico de las microestrategias corporativas, que han atraído mucha atención debido a las apuestas extremas sobre Bitcoin en el caso de su declive, afirmando que ahora se enfrenta a un dilema de “sin salida”. El CEO de la empresa, Michael Saylor, lleva años comprando Bitcoin mediante emisiones de acciones y financiación por deuda, tratándolo como un activo fundamental de la compañía. Sin embargo, con los precios de Bitcoin rondando el coste medio de adquisición de la empresa, que ronda los 76.000 dólares, esta estrategia está presionando el valor para los accionistas.

A largo plazo, el rendimiento del precio de las acciones de MicroStrategy es mucho menos volátil que el propio Bitcoin, y las frecuentes emisiones de acciones y bonos no solo diluyen el patrimonio de los accionistas, sino que también limitan la flexibilidad de la empresa. A corto plazo, la empresa tiene pocas opciones ideales: seguir aumentando sus participaciones en Bitcoin podría agravar la dilución, mientras que vender Bitcoin viola las creencias estratégicas fundamentales de Saylor, creando un dilema. Más destacable es que la compleja estructura de capital de la empresa aumenta el riesgo. Si el mercado sigue lento, mantener las operaciones puede depender de financiación continua, haciendo que la antigua “fortaleza de Bitcoin” se convierta gradualmente en una carga.

Aunque la apuesta de Saylor ha atraído la atención del mercado y las primas en el precio de las acciones, ahora ha demostrado que los riesgos de las apuestas extremas no pueden subestimarse. Para los inversores, esto no solo supone un dilema para una empresa, sino también una advertencia realista sobre las estrategias de inversión en Bitcoin. El juego de apuestas Bitcoin de Micro-strategy permite al mercado ver que “la gloria a corto plazo que trae una alta apuesta también puede traer dificultades a largo plazo.” En una era en la que los criptoactivos están entrelazados con las estrategias corporativas, este camino parece haber llegado a su fin.

El dilema estratégico de las microestrategias

Presiones de coste: Compró una media de 76.000 dólares, con el precio actual manteniéndose en este nivel sin ganancias para los accionistas

Diluir el círculo vicioso: La emisión continua de acciones y bonos para comprar divisas, el patrimonio neto de los accionistas sigue diluyéndose

Un dilema: Seguir comprando para aumentar la dilución, vender contra la creencia y no hay una salida perfecta

Estructura de capital compleja: La deuda y las acciones preferentes aumentan los riesgos financieros, y las caídas del mercado requieren financiación continua

La línea de coste de 76.000 dólares es fundamental. Cuando el precio de Bitcoin supera este nivel, las posiciones de MicroStrategy en Bitcoin tienen beneficios flotantes, lo que puede crear valor contable para los accionistas. Pero cuando el precio de Bitcoin cayó por debajo o se mantuvo en este nivel, toda la estrategia de la empresa fue puesta en entredicho: no creó valor ni continuó diluyendo a los accionistas. Para empeorar las cosas, si Bitcoin sigue cayendo, las empresas podrían arriesgarse a verse obligadas a vender a bajos niveles para pagar la deuda.

11 estados han perdido 330 millones de dólares en cuestiones sobre el deber fiduciario

Según una encuesta reciente de DL News, los fondos de pensiones en 11 estados de EE. UU. están enfrentando actualmente pérdidas significativas superiores al 60%, principalmente debido a sus inversiones en acciones de microestrategia. Estos sistemas públicos de jubilación son responsables de la seguridad financiera de millones de profesores, bomberos y empleados públicos, y actualmente suman un total de unos 3.300 millones de dólares en pérdidas en libros. Como resultado, esta situación pone de manifiesto los riesgos significativos asociados a incluir acciones volátiles relacionadas con criptomonedas en una cartera pública conservadora.

El informe identifica varios fondos específicos con mayor exposición. Por ejemplo, el Fondo Común de Pensiones del Estado de Nueva York y el Consejo Ejecutivo de Florida poseen acciones significativas de Micro Strategy (MSTR). En conjunto, estas 11 instituciones poseen cerca de 180.000 acciones de MSTR. Inicialmente, su inversión total se acercaba a los 5,7 millones de dólares. Sin embargo, la capitalización bursátil actual se ha desplomado hasta unos 2,4 millones de dólares. Esta fuerte caída significa que los fondos utilizados para futuras prestaciones de jubilados han sufrido pérdidas catastróficas.

El rendimiento del precio de las acciones de MicroStrategy agravó directamente estas pérdidas. En los últimos seis meses, las acciones de MSTR se han desplomado un 67%. Esta caída está estrechamente relacionada con la extrema volatilidad de Bitcoin, que es el principal activo de la empresa. Como resultado, las pensiones públicas se han visto afectadas indirectamente por la agitación en el mercado de criptomonedas a través de esta empresa. Esta estrategia, que antes se elogiaba por su audaz innovación, ahora se ha convertido en una advertencia sobre el riesgo de concentración.

Panorama de las pérdidas de pensiones en 11 estados

Inversión inicial: Se asignaron 5,7 millones de dólares a acciones de MSTR

Valor actual: 2.400 millones de dólares estadounidenses (a fecha de informe)

Pérdida de libros: 3.300 millones de dólares, tasa de pérdidas 58%

Tamaño de la participación accionarial: posee casi 180.000 acciones de MSTR en total

MSTR cayó: caída del 67% en 6 meses, superando con creces a Bitcoin

Los analistas financieros y expertos en gobernanza de pensiones están profundamente preocupados por esto. La Dra. Sarah Chen, profesora de derecho de pensiones en la Universidad de Stanford, señaló: “Los fondos públicos de pensiones tienen estrictos deberes fiduciarios y deben ejercerse con cuidado. Aunque invertir en activos alternativos es común, una concentración tan grande y de alto riesgo en una sola acción altamente volátil plantea serias preguntas sobre la debida diligencia y los marcos de gestión de riesgos.”

La gran apuesta de Saylor de 2020 a 2026

Bajo el liderazgo del CEO Michael Saylor, MicroStrategy experimentó una reestructuración radical de su estrategia corporativa en agosto de 2020. La empresa comenzó a convertir activamente sus reservas de efectivo en Bitcoin y a utilizarlas como un activo importante de reserva del tesoro. Este movimiento transforma efectivamente a la empresa tradicional de software de inteligencia empresarial en un vehículo de holding de Bitcoin que cotiza en bolsa. Posteriormente, el precio de sus acciones también se convirtió en una apuesta apalancada sobre la subida del precio de Bitcoin.

Muchos inversores institucionales, incluidos algunos gestores de fondos de pensiones, ven el MSTR como un conducto regulado hacia el espacio cripto. Pueden comprar acciones cotizadas en el Nasdaq sin tener que navegar por el complejo proceso de alojar Bitcoin directamente. Inicialmente, esta filosofía de inversión ofrecía rendimientos increíbles en un mercado alcista. Sin embargo, la volatilidad inherente del activo subyacente ha generado riesgos a la baja significativos, que ahora son completamente evidentes.

La cronología del evento revela un patrón. Se informa que los fondos de pensiones aumentaron sus posiciones en criptomonedas en 2021 y principios de 2022, cuando el mercado se acercaba a su punto máximo. El posterior invierno de criptomoedas y la presión regulatoria desencadenaron un descenso sostenido. Este momento sugiere que los fondos de pensiones pueden haber caído por una planificación estratégica de entrada y salida. Su impacto no se limita al balance, sino que también puede afectar a la tasa de contribución futura de las empresas estatales o a la protección del bienestar de los miembros.

Este incidente probablemente provocará un mayor escrutinio por parte de auditores estatales y legisladores. Las inversiones públicas en pensiones están sujetas al estándar de “persona prudente”, y los legisladores pueden requerir una revisión de las políticas de inversión respecto a la exposición a activos digitales. Además, el caso podría influir en el debate nacional en curso sobre la regulación y la adopción institucional de las criptomonedas. Proporciona pruebas sólidas de la transmisión de la volatilidad de las criptomonedas a los sistemas financieros tradicionales y a las finanzas públicas.

De cara al futuro, la Comisión de Pensiones podría imponer restricciones más estrictas a las acciones individuales, especialmente a las relacionadas con activos especulativos. También pueden intensificar las pruebas de estrés para detectar una volatilidad extrema. Este incidente pone de manifiesto la necesidad de una comunicación transparente con los miembros de las pensiones sobre los riesgos de inversión. El desplome bursátil de MicroStrategy es un recordatorio contundente de los riesgos significativos asociados a la volatilidad y la concentración de la inversión.

Artículos relacionados

Las pérdidas mensuales récord de Bitcoin; la historia indica un cambio inminente

Bitcoin pierde un 29% pero los vendedores están agotados, dice VanEck - U.Today

Los próximos días decidirán si el precio de Bitcoin explota hasta $80K o se desploma a $40K

La presión de venta de Bitcoin se está reduciendo, pero las ballenas siguen vendiendo en los intercambios: CryptoQuant

La Corte Suprema critica los aranceles de Trump: ¿Se avecina una subida de Bitcoin y las criptomonedas?