トップVC暗号資産ファンドが2026年の資金調達とトークン販売の展望を共有

2025年の暗号通貨へのベンチャー投資活動は、投資家の期待通りに進んだものの、資金集中の度合いは当初の予想をはるかに上回った。市場への総資金流入は以前の低迷期から回復したものの、大半の資金はごく少数の企業や投資モデルに流れ込み、初期段階のスタートアップは過去数年間で最も厳しい資金調達環境に直面している。

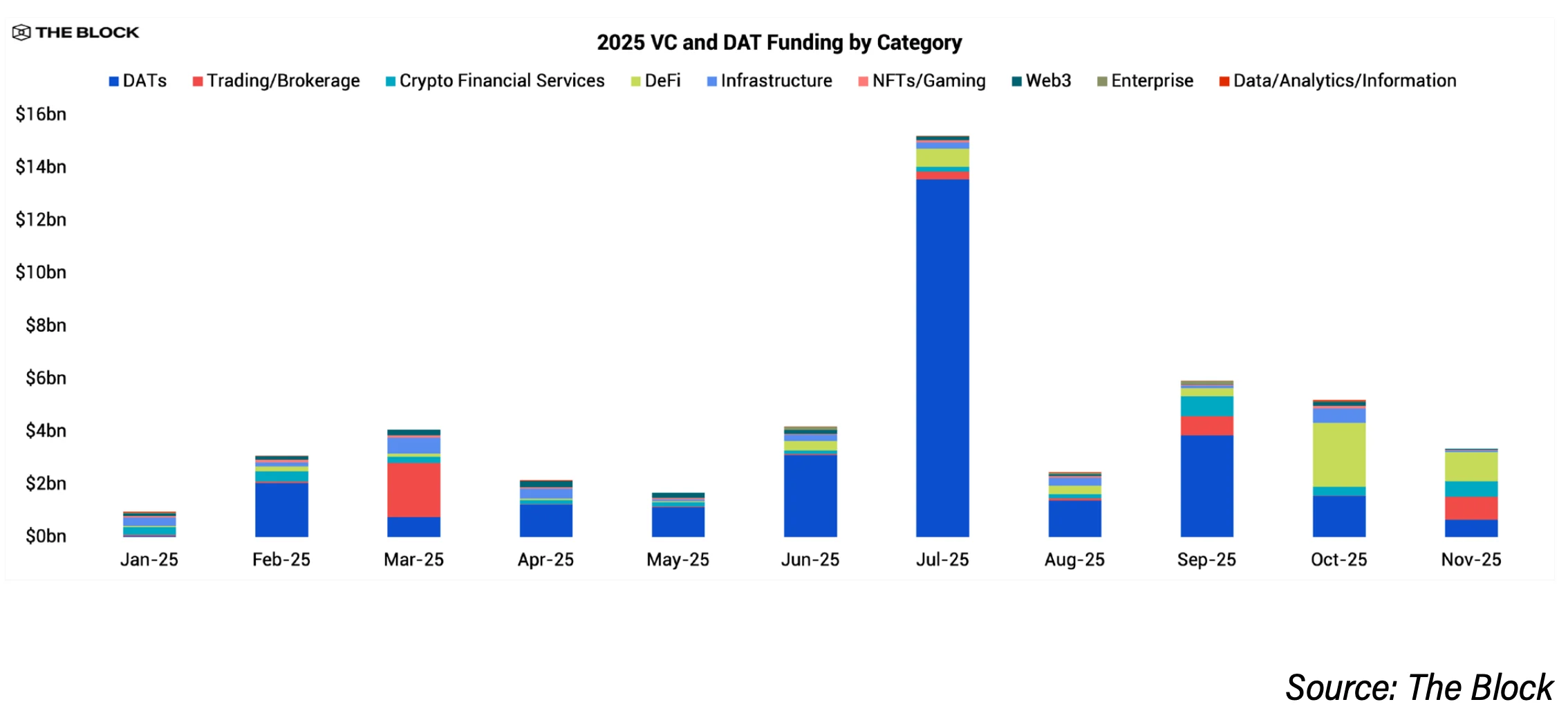

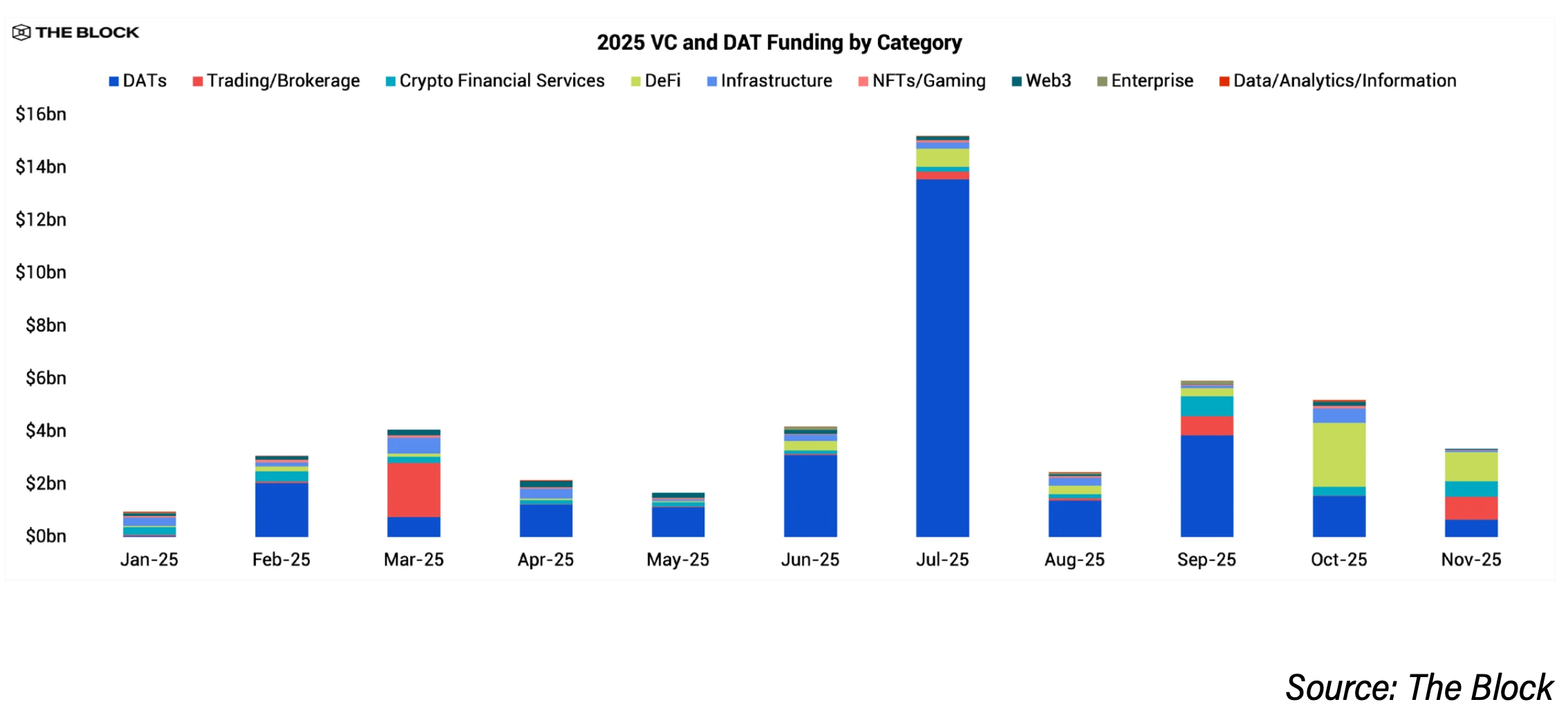

この傾向の最大の推進力は、デジタル資産の保有企業である(Digital Asset Treasury – DAT)の台頭である。The Block Proのデータによると、DAT企業は2025年の大部分で約290億ドルを調達し、組織投資家にとってはスタートアップに直接投資するよりもシンプルな暗号通貨へのアプローチを提供している。一方、従来のベンチャー投資は2025年に約189億ドルと、2024年の138億ドルから増加したものの、取引件数は大幅に減少している。全取引数は前年の2,900件超から約60%減少し、1,200件近くとなった。

Mathijs van Esch氏(Maven 11パートナー)は、DAT企業への資金集中の規模に予想外の驚きを示し、特にこの傾向は組織側の暗号通貨受容の波を反映していると述べている。ただし、当初の期待とは異なり、資金は早期段階のスタートアップよりも上場企業やPIPE取引に流れると予想していた。

2025年における早期段階投資の減少理由

主な要因の一つは、既存のファンドからの資金供給が減少していることだ。DragonflyのパートナーRob Hadickは、多くの暗号投資ファンドが旧ファンドの資金枯渇に直面し、新たなラウンドの資金調達に苦戦していると指摘している。投資家の需要も2021–2022年のピーク以降冷え込み、特にビットコインや他のリスク資産のパフォーマンスが芳しくないことが影響している。これにより、シードやプリシード段階の投資資金が直接的に減少している。

同時に、より明確な法的環境は、既に市場に適合した製品を持つ企業の拡大を促進し、実績を示した少数の企業への資金流入を促している。Hadickはこの現象を「資金のクラスター化」と表現し、特にステーブルコイン、取引所、予測市場、DeFi、これらのインフラに資金が集中していると述べている。

Robot VenturesのパートナーAnirudh Paiは、早期段階のリスク回避傾向は暗号通貨だけでなく他分野にも広がっていると指摘し、BenchmarkのBill Gurleyの言葉を引用して、多くの組織投資家はAI分野以外の取引にはほとんど関心を持たなくなっていると述べている。この心理は暗号投資にも波及している。

a16z cryptoのパートナーArianna Simpsonは、2025年の取引集中は業界の特性によるものだと考えている。ステーブルコインは、暗号とフィンテックの融合が進む中で最大の資金を集める分野となり、従来の取引手数料や取引量に基づくビジネスモデルが復活していると指摘する。また、AIブームにより人材と注目が暗号から奪われ、新規取引の数も減少している。

それでも、一部の投資家は2025年を「健全なリバランスの時期」と見なしている。Hadickは、2021–2022年の資金調達ブームのサイクルは再現困難であり、昨年の成長はより持続可能なものだと述べている。

2026年の早期資金回復の展望

暗号投資界の大半は、2026年に早期段階の資金調達活動が改善すると期待しているが、その回復は控えめで、過去のサイクルと比べるとかなり低い水準に留まる見込みだ。

GSRの投資部門長Quynh Hoは、シードやアーリーステージの活動は再び増加すると予測するが、基準ははるかに厳しくなると述べている。彼女は、投資家は成長ストーリーよりも市場の牽引力やビジネスの基盤に焦点を当てており、明確な出口戦略を求めていると指摘する。

Hadickは、2026年には適度な成長を見込み、より明確な法的枠組みやM&A、IPOの活動が新たな創業者の誘致に寄与すると予想している。彼は、DAT企業の魅力は薄れつつあり、ベンチャーキャピタルは実運営の企業に資金を集中させる方向に戻ると考えている。ステーブルコインを基盤としたアプリの拡大とブロックチェーンの利用増加により、多くのファンドは資金調達の勢いを取り戻すと信じている。

Tribe CapitalのパートナーBoris Revsinは、2026年には取引数と資金調達額の両面で緩やかな回復が見込まれるが、投資規律は市場の一貫した特徴であり続けると予測している。

法的規制は重要な変数と見なされている。Coinbase Venturesの責任者Hoolie Tejwaniは、米国の市場構造に関する規制がより明確になり、今年施行される見込みであることが、スタートアップエコシステムにとって次の大きな追い風となる可能性があると述べている。

2026年に期待されるVCの注目分野

ステーブルコインと決済は最も頻繁に取り上げられるテーマだ。投資家は、組織からの需要と明確な法的枠組みが、ステーブルコイン企業を従来のフィンテックに近づけていると考えている。Simpsonは、2025年の「パーティのスター」としてステーブルコインを例に挙げ、市場は手数料と取引量に基づくシンプルな収益モデルに回帰していると述べる。

組織向けインフラも重要な優先事項であり、取引所、取引プラットフォーム、カストディ、リスク管理、コンプライアンス、そして実務的な運用課題を解決する暗号金融商品が含まれる。これらの分野は、組織からの資金流入の恩恵を直接受けている。

実物資産のトークン化も引き続き関心を集めており、特に流動性や取引インフラが改善されている地域で注目されている。GSRは、資産のトークン化とそれを支援するツールに焦点を当てていると述べている。

予測市場も高い評価を受けている。Simpsonは、これらの分野に関するアプリやサービスの成長潜在力は非常に大きいと見ているが、E0

Tejwaniは、「すべてのものの市場」という概念を強調し、予測市場、永続的契約、実物資産、DeFiの新世代、プライバシー重視のアプリ、暗号とAI、ロボティクスの交差点など、長期的な機会を示している。彼は、AIはますますブロックチェーンインフラに依存し、データ、アイデンティティ、セキュリティのために利用されると述べている。将来的には、マシン同士がインターネット通貨で取引を行う時代が来ると予測している。

一方、Robot VenturesやDragonflyは、暗号とAIの分野は過剰に期待されており、実際の進捗と比べて過大評価されているとし、来年は資金調達が少なくなる可能性を示唆している。いくつかの投資家は、ブロックチェーンインフラ、特に新しいLayer 1の資金調達は、明確な差別化がなければ難しいと考えている。

トークンとICOによる資金調達の展望

トークン販売とICOは2025年に再び活発化したが、投資家はこれがベンチャーキャピタルの完全な代替にはならないと考えている。多くのファンドは、これは周期的なトレンドであり、選別が進むと見ている。トークンセールは適切に実施されれば価格発見の役割を果たす可能性があるが、市場の心理が決定的な要素だ。

一部の投資家は、トークンセールとVC投資のハイブリッドモデルが今後も一般的になると考えているが、質の高いプロジェクトは依然としてVCの支援を必要とする。オンチェーン資金調達を支持しつつも、E0![]https://img-cdn.gateio.im/social/moments-74037942a179017108d49b2effc19dd4は、早期の流動性トークン発行が持続可能な企業構築に本当に最適かどうかは未解明だと指摘している。

Hadickはより慎重な見方を示し、トークンセールは話題性を生むことは多いが、実質的な資金価値は限定的であり、長期的には最も強力な企業やプロトコルへの資金提供において、VCが主導権を握り続ける可能性が高いと述べている。