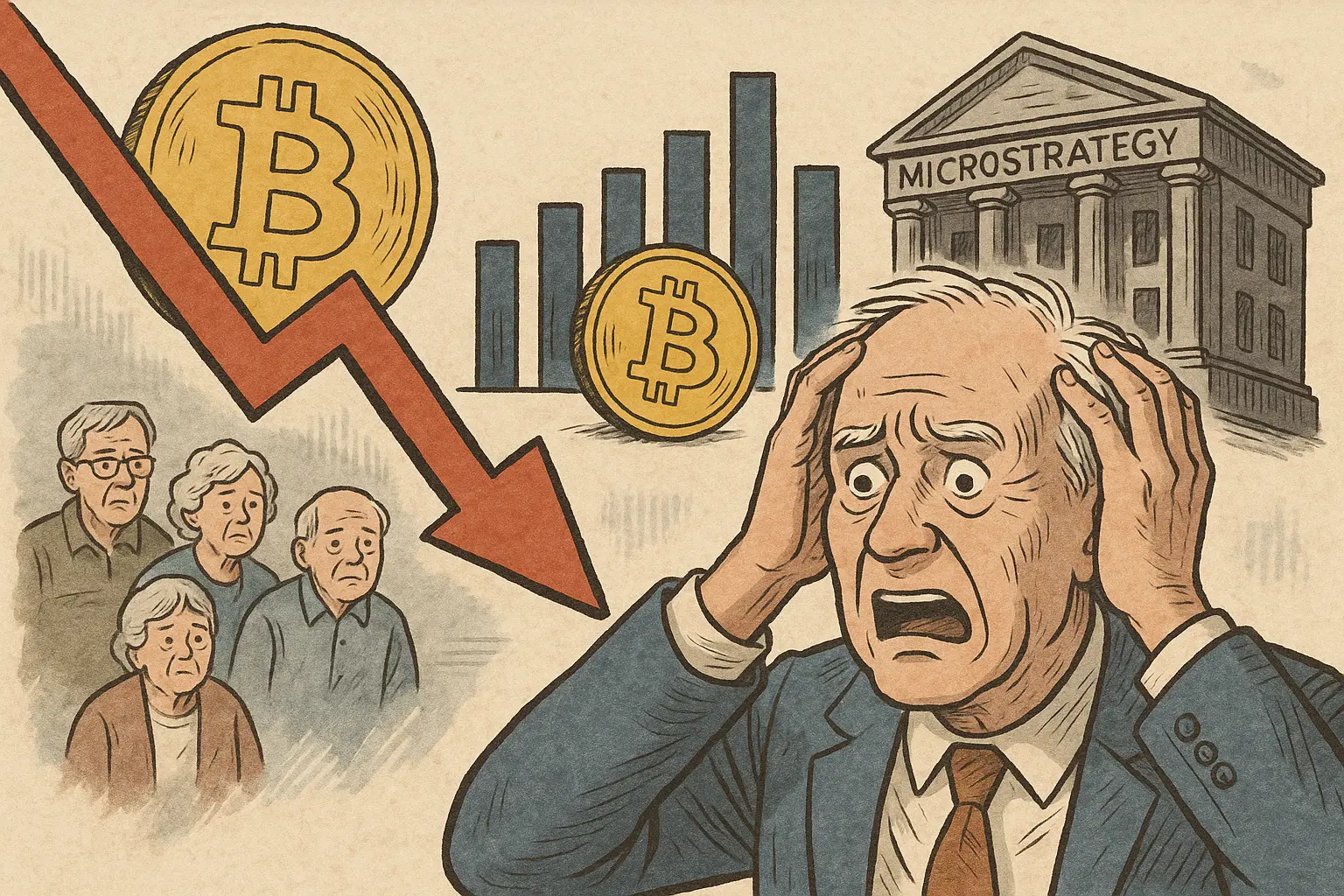

Мікросистема робить великі ставки на Bitcoin — на межі! Пенсії 11 штатів втрачають 330 мільйонів, ціни на акції падають на 67%

Financial Times опублікувала статтю, в якій коментувала дилему мікростратегії, вважаючи, що ставка компанії на біткоїн завершилася. Його собівартість становить $76,000, а нещодавнє зависання біткоїна створило тиск. Збитки пенсій у 11 штатах США становлять 60% (3,3 мільярда), а початкові інвестиції у 5,7 мільярда — 240 мільйонів. Ціна акцій MicroStrategy впала на 67% за півроку, а часті випуски розмивали кількість акціонерів.

Financial Times розкрила, що мікростратегії не мають виходу з цієї стратегічної дилеми

Financial Times опублікувала статтю «Довгий шлях стратегії в нікуди», коментуючи стратегічну дилему корпоративних мікростратегій, які привернули багато уваги через екстремальні ставки на біткоїн у випадку його падіння, і зазначив, що зараз компанія стоїть перед дилемою «без виходу». Генеральний директор компанії Майкл Сейлор вже багато років купує біткоїн через випуски акцій та боргове фінансування, розглядаючи його як основний актив компанії. Однак, оскільки ціни на Bitcoin коливаються близько середньої вартості придбання компанії близько $76,000, ця стратегія створює тиск на вартість акціонерів.

У довгостроковій перспективі ціни акцій MicroStrategy значно менш волатильні, ніж у самого Bitcoin, а часті випуски акцій і облігацій не лише розмивають капітал акціонерів, а й обмежують гнучкість компанії. У короткостроковій перспективі у компанії мало ідеальних варіантів: продовження збільшення її активів у Bitcoin може посилити розмивання, а продаж біткоїна порушує основні стратегічні переконання Сейлора, створюючи дилему. Ще більше варто відзначити, що складна структура капіталу компанії підвищує ризики. Якщо ринок залишиться млявим, підтримка операцій може залежати від постійного фінансування, що поступово перетворить колишню «фортецю Bitcoin» на тягар.

Хоча ставка Сейлора привернула увагу ринку та підвищила ціни акцій, вона довела, що ризики екстремальних ставок не можна недооцінювати. Для інвесторів це не лише дилема для компанії, а й реалістичне попередження щодо інвестиційних стратегій у Bitcoin. Гра Micro-strategy на Bitcoin дозволяє ринку побачити, що «короткострокова слава високого ролінгу може також принести довгострокові труднощі». У епоху, коли криптоактиви тісно переплетені з корпоративними стратегіями, цей шлях, здається, завершився.

Стратегічна дилема мікростратегій

Тиск на витрати: Купив у середньому $76,000, поточна ціна тримається на цьому рівні, без прибутку для акціонерів

Розбавити порочне коло: Безперервний випуск акцій і облігацій для купівлі валюти, власний капітал акціонерів продовжує розмиватися

Дилема: Продовжуйте купувати, щоб збільшити розбавлення, продавайте проти переконань — і ідеального виходу немає

Складна капітальна структура: Борг і привілейовані акції збільшують фінансові ризики, а спади на ринку потребують подальшого фінансування

Вартість у $76,000 є ключовою. Коли ціна біткоїна перевищує цей рівень, активи MicroStrategy мають плаваючий прибуток, що може створювати балансову вартість для акціонерів. Але коли ціна біткоїна впала нижче або зависла на цьому рівні, вся стратегія компанії опинилася під сумнівом: вона не створила цінності і не продовжувала розбавляти акціонерів. Щоб ускладнити ситуацію, якщо Bitcoin продовжить падати, компанії можуть ризикувати бути змушеними продаватися на низьких рівнях для погашення боргу.

11 штатів втратили $330 мільйонів через питання фідуціарних обов’язків

Згідно з нещодавнім опитуванням DL News, пенсійні фонди в 11 штатах США наразі зазнають значних втрат понад 60%, головним чином через інвестиції в акції мікростратегії. Ці державні пенсійні системи відповідають за фінансову безпеку мільйонів вчителів, пожежників і державних службовців, і наразі мають загальні збитки від книги близько $3,3 мільярда. У результаті ця ситуація підкреслює значні ризики, пов’язані з включенням волатильних акцій, пов’язаних із криптовалютою, до консервативного публічного портфеля.

Звіт визначає низку конкретних фондів із більшою експозицією. Наприклад, Спільний пенсійний фонд штату Нью-Йорк та Виконавча рада Флориди володіють значними акціями Micro Strategy (MSTR). Разом ці 11 установ володіють майже 180 тисячами акцій MSTR. Спочатку їхні загальні інвестиції становили близько $5,7 млн. Однак поточна ринкова капіталізація впала приблизно до $2,4 млн. Це різке зниження означає, що кошти, використані для майбутніх пенсіонерів, зазнали катастрофічних втрат.

Динаміка ціни акцій MicroStrategy безпосередньо посилила ці втрати. За останні шість місяців акції MSTR впали на 67%. Це падіння тісно пов’язане з надзвичайною волатильністю біткоїна, який є основним активом компанії. Внаслідок цього державні пенсії опосередковано зазнали хаосу на ринку криптовалют через цю компанію. Ця стратегія, колись хвалена за сміливі інновації, тепер стала застереженням щодо ризику концентрації.

Панорама втрат пенсій у 11 штатах

Початкові інвестиції: На акції MSTR було виділено 5,7 млн доларів

Поточна вартість: 2,4 мільярда доларів США (станом на дату звітності)

Втрата книги: $3,3 мільярда, рівень втрат 58%

Розмір акціонерів: володіє майже 180 тисячами акцій MSTR загалом

MSTR впала: падіння на 67% за 6 місяців, значно випереджаючи сам біткоїн

Фінансові аналітики та експерти з управління пенсіями глибоко стурбовані цим. Доктор Сара Чен, професорка пенсійного права Стенфордського університету, зазначила: «Державні пенсійні фонди мають суворі фідуціарні обов’язки і мають здійснюватися обережно. Хоча інвестування в альтернативні активи є поширеним явищем, така масштабна, високоризикова концентрація в одній і дуже волатильній акції ставить серйозні питання щодо рамок належної перевірки та управління ризиками.»

Велика ставка Сейлора з 2020 по 2026 рік

Під керівництвом генерального директора Майкла Сейлора MicroStrategy зазнала радикальної реструктуризації корпоративної стратегії у серпні 2020 року. Компанія почала активно конвертувати свої готівкові резерви в біткоїн і використовувати їх як основний казначейський резервний актив. Цей крок фактично перетворює традиційну компанію з розробки програмного забезпечення для бізнес-аналітики на публічно торгований Bitcoin. Згодом ціна її акцій також стала ставкою з кредитним плечем на зростання ціни біткоїна.

Багато інституційних інвесторів, включаючи деяких менеджерів пенсійних фондів, розглядають MSTR як регульований канал у криптопростір. Вони можуть купувати акції, що котируються на Nasdaq, не проходячи складний процес прямого хостингу біткоїна. Спочатку ця інвестиційна філософія приносила неймовірні прибутки на бичачому ринку. Однак притаманна волатильність базового активу створила значні ризики падіння, які тепер повністю очевидні.

Хронологія подій виявляє закономірність. Пенсійні фонди, за повідомленнями, збільшили свої активи в криптовалютах у 2021 та на початку 2022 року, коли ринок наближався до піку. Наступна крипто-зима та регуляторний тиск спричинили тривале падіння. Цей час свідчить про те, що пенсійні фонди могли провалитися через стратегічне планування входу та виходу. Його вплив не обмежується балансом, а може також впливати на майбутню ставку внесків державних підприємств або на захист добробуту членів.

Цей інцидент, ймовірно, призведе до посилення уваги з боку державних аудиторів і законодавців. Державні пенсійні інвестиції підпадають під стандарт «розсудлива людина», і законодавці можуть вимагати перегляду інвестиційної політики щодо ризику цифрових активів. Крім того, ця справа може вплинути на триваючу національну дискусію щодо регулювання криптовалют та впровадження інституцій. Вона надає вагомі докази передачі волатильності криптовалют традиційним фінансовим системам і державним фінансам.

Дивлячись у майбутнє, Пенсійна комісія може запровадити суворіші обмеження на окремі акції, особливо ті, що стосуються спекулятивних активів. Вони також можуть посилити стрес-тестування на екстремальну волатильність. Цей інцидент підкреслює необхідність прозорої комунікації з пенсійними членами щодо інвестиційних ризиків. Крах акцій MicroStrategy є яскравим нагадуванням про значні ризики, пов’язані з волатильністю та концентрованими інвестиціями.

Пов'язані статті

Генеральний директор Goldman Sachs нарешті визнає: я володію Bitcoin

Зниження максимуму в домінуванні BTC вказує на фазу ринку, керовану ETH

Grayscale продовжує купувати більше ADA – Поворот Cardano до Bitcoin DeFi може стати справжнім каталізатором

Майнер Bitcoin Riot має скористатися можливістю штучного інтелекту на $21 мільярдів доларів, заявляє активіст-інвестор

Криптовалютна кредитна установа Ledn вперше випустила на ринок біткойн-забезпечені ABS... обсяг склав 188 мільйонів доларів США