BitMine заложил 50 миллиардов долларов в ETH! Эфириум столкнулся с паникой из-за ограничений на вывод средств на 40 дней

BitMine заложил 1,53 миллиона ETH, что составляет 4% от общего объема, вызвав очередь валидаторов, превышающую 2,3 миллиона ETH, а время ожидания достигло рекордных 40 дней. Общий объем залогов превысил 36 миллионов ETH, что составляет 30% от циркулирующего предложения, что привело к сжатию ликвидности. Доходность снизилась до 2,81%, а прогнозы 21Shares предусматривают три сценария: базовый — 4 800 долларов, оптимистичный — 7 500 долларов, медвежий — 1 800 долларов.

50 миллиардов долларов залога вызвали исторический кризис очередей

BitMine — крупнейший корпоративный держатель Ethereum, успешно заложил 1,53 миллиона ETH на сумму свыше 50 миллиардов долларов. Эта масштабная распределение заняло около 4% всех залогов ETH и эффективно вывело сеть на новый этап стресс-тестирования для институциональных участников. В результате, общее количество ETH, заблокированных в Beacon Chain, превысило 36 миллионов, достигнув рекордного уровня. Стоит отметить, что это примерно 30% от циркулирующего предложения сети.

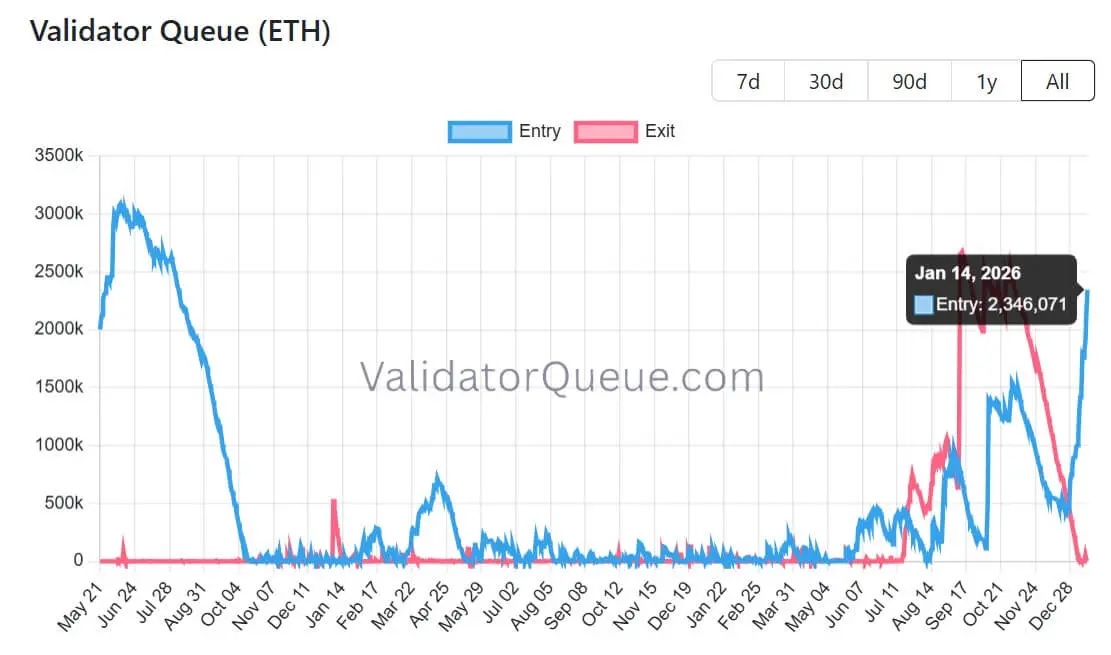

Масштабная миграция BitMine сразу же вызвала перегрузку сети. Очередь валидаторов Ethereum превысила 2,3 миллиона ETH, а время ожидания составило около 40 дней. Это самый высокий показатель с августа 2023 года. Такой срок ожидания в 40 дней имеет важное значение для рынка, так как он напрямую влияет на ликвидность ETH.

Когда крупная организация заложила 1,53 миллиона ETH, эти активы не исчезают из блокчейна, а становятся труднее мобилизовать. Экономика валидаторов Ethereum и протокольные правила создают трение, кардинально меняя ликвидность этого актива. В отличие от холодных хранилищ, которые можно быстро отправить на биржу, заложенные ETH требуют очереди для активации и имеют ограничения на вывод.

Для финансовых рынков эта цифра важна, поскольку спотовая цена Ethereum определяется доступной ликвидностью, а не теоретическим общим предложением. Поэтому, если спрос со стороны других участников останется неизменным, а такое «клейкое» предложение будет изъято из обращения, то уменьшение циркулирующего объема может усилить ценовые колебания в любую сторону. Такая структурная смена ликвидности делает ETH более похожим на облигацию, а не на высоколиквидный актив.

Парадокс ежедневной прибыли в миллионы долларов

(Источник: ValidatorQueue)

Рекламные материалы BitMine подчеркивают основной драйвер этой стратегии: создание дохода. На прошлой неделе компания прогнозировала, что при средней ставке залога (CESR) 2,81% годовой доход составит около 374 миллиона долларов. Это более 1 миллиона долларов в день. Для корпоративных финансов такая доходность превращает Ethereum из спекулятивного актива в производственный актив с внутренним денежным потоком.

Однако такая трансформация для рынка создает парадокс. Доходность Ethereum генерируется внутри сети и делится между всеми залоговыми участниками. Поэтому с ростом количества залогов доход на один ETH снижается. Этот эффект сжатия создает обратную связь, за которой нужно внимательно следить, особенно при снижении годовой ставки по залогам Ethereum и сохранении привлекательности высокодоходных фиатных активов.

Три цепных эффекта сжатия доходности

Выход маргинальных залогов: при снижении доходности ETH до 2,81% и доходности по госдолгу США более 4%, капиталы могут уйти в фиатные активы

Усиление ловушки ликвидности: снижение доходности побуждает к выводу средств, но 40-дневное ожидание усложняет выход, создавая ловушку ликвидности

Усиление ценовых колебаний: уменьшение эффективного обращения увеличивает влияние покупок и продаж на цену, повышая волатильность рынка

Таким образом, привлекательность «почти безрисковой» ставки в криптовалюте снижается, и маргинальные залоговые участники могут стать чувствительнее к ценам или вынуждены искать доходность через более рискованные каналы. Эта конкуренция по доходности может стать ключевым фактором, определяющим цену ETH к 2026 году. Если ФРС начнет снижать ставки, снижение доходности фиатных активов сделает залог ETH снова привлекательным; если же ставки останутся высокими, у залоговых участников ETH может возникнуть давление на вывод капитала.

Риск управления 4% у одного субъекта

BitMine владеет около 36 миллионами ETH, что составляет 4% от общего залога, и уже стал «топовым» валидатором, достаточно крупным, чтобы влиять на модель риска. Безопасность Ethereum зависит от широкого распределения доли между множеством операторов с разной инфраструктурой. Когда один субъект контролирует такую крупную долю валидаторов, институциональные инвесторы должны учитывать три конкретных риска: связанный риск, регуляторное давление и рефлексивность рынка.

Связанный риск — это ситуация, когда валидаторы BitMine используют общие облачные сервисы, клиентские конфигурации или системы управления ключами, и технические сбои могут стать массовыми. Ошибки в операциях могут мгновенно затронуть 4% сети, создавая «краевые риски», которых протокол старается избегать. Регуляторное давление — это риск, связанный с тем, что регулируемые крупные участники могут стать мишенями политического или юридического давления, и даже без злого умысла, считается, что крупные валидаторы могут быть вынуждены цензурировать транзакции, что создает «преуменьшение риска протокола».

Рефлексивность рынка делает концентрацию владения важной макроэкономической переменной. Если Ethereum растет из-за новостей о «использовании казначейских облигаций», то он может и падать из-за опасений «выхода казначейских облигаций». Инвесторы должны следить не только за инициативами Ethereum Foundation или разработчиков, но и за планы BitMine по управлению своими крупными позициями ETH.

Три сценария прогноза: от 4 800 до 1 800 долларов

CryptoSlate использует сценарное моделирование, чтобы оценить, как постоянные покупки BitMine могут изменить динамику залогов. В базовом сценарии формируется «клейкий» механизм залога, BitMine продолжит залог, но темпы расширения замедлятся, спрос на залоги останется стабильным, доходность постепенно снизится, а ETH как залоговая активная валюта будет иметь небольшую премию. По прогнозам 21Shares, к концу 2026 года цена достигнет примерно 4 800 долларов.

В оптимистичном сценарии Ethereum превратится в реальный баланс активов и обязательств, а BitMine станет ранним сигналом корпоративной стратегии. Рынок будет обращать внимание на доходность Ethereum, его расчетную функцию и опционы на залоговые активы, а рост стейблкоинов и токенизация обеспечат ценовую поддержку. Если спрос на доллары в цепочке ускорится, 21Shares прогнозирует целевую цену около 7 500 долларов.

Медвежий сценарий предполагает «отражение корпоративных финансов», сужение структуры обращения во время накопления, и при наличии финансовых проблем у держателей или более строгих рисковых ограничениях, цена может быть переоценена с учетом дисконта. Если инвесторы усомнятся в устойчивости стратегии, цена ETH может быть переоценена с более высоким дисконтом, и 21Shares прогнозирует цену около 1 800 долларов в медвежьем сценарии.

Связанные статьи

Данные: Если ETH опустится ниже 1892 долларов, совокупная сила ликвидации длинных позиций на основных централизованных биржах достигнет 6.76 миллиардов долларов

Chainlink расширяет внедрение с помощью интеграций на Ethereum, Solana и BNB Chain

Данные: текущий нереализованный убыток по стратегии составляет 57,56 млрд долларов, по BitMine — 79,43 млрд долларов

BitMine на прошлой неделе увеличил количество ETH на 45 759, общий объем держания вырос до 4 371 500枚