分享幣圈內容,享內容挖礦收益

placeholder

Diane De crypt

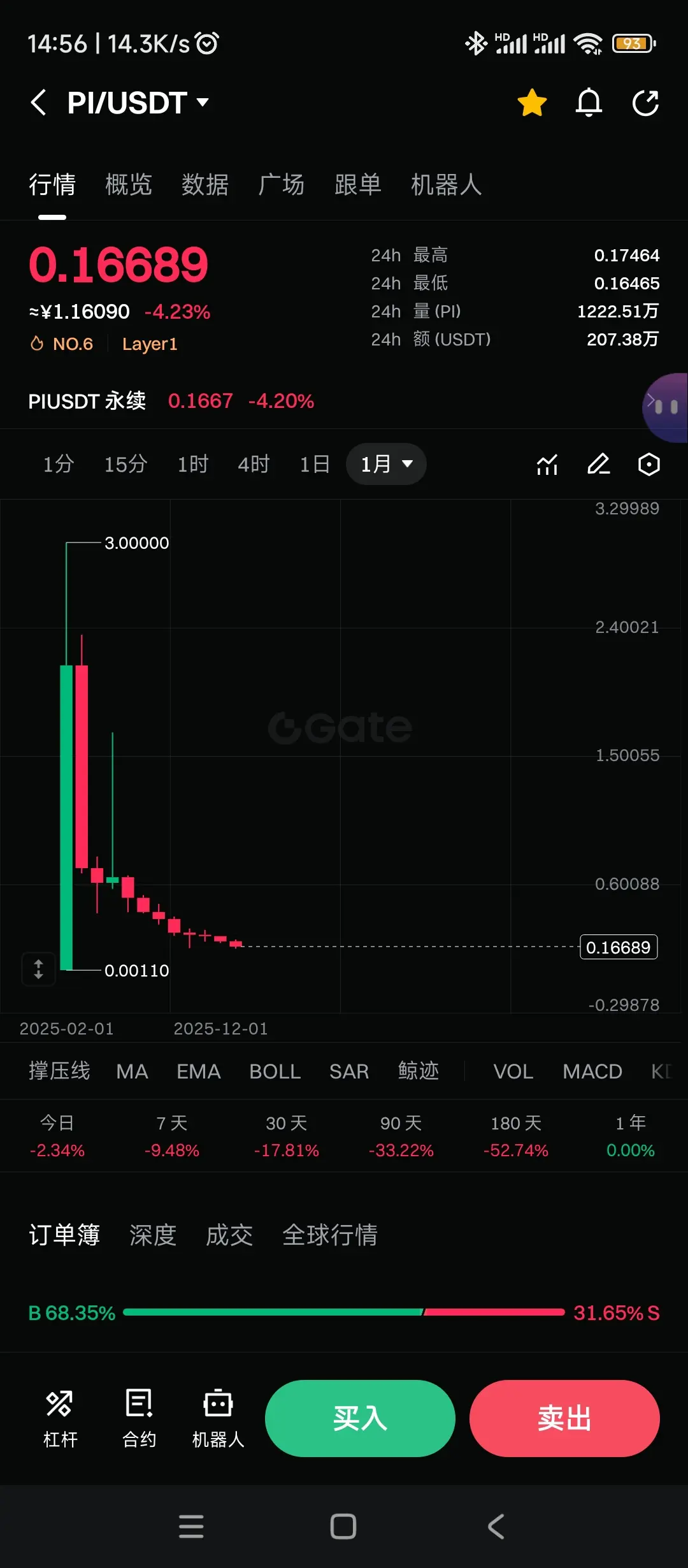

我以$TRUMP 的價格在$2.5億時買入,它漲到4317億 170xi我以$DONT 的價格在5萬時買入,它漲到2000萬 400xi我以$WHITEWHALE 的價格在9萬時買入,它漲到2億 2200xi我以$PENGUIN 尼采式的價格在2萬時買入,它漲到3,8千萬 3900x而你仍然忽視我的呼籲 😬保持貧窮。

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

芝麻传奇

芝麻传奇之路

創建人@gatefunuser_e111

上市進度

100.00%

市值:

$3223.33

創建我的代幣

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

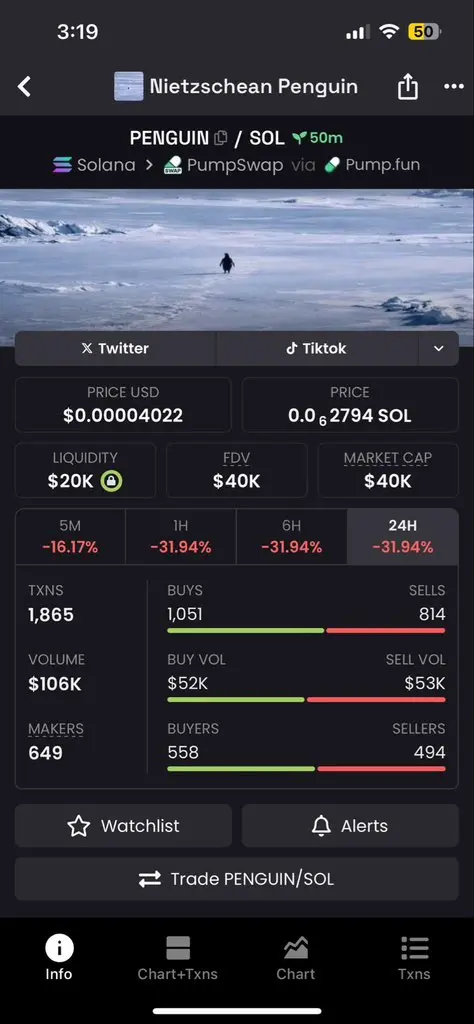

🔥 直播挖礦大升級,比例調整至30%!如何輕鬆賺更多?

小助手整理了幾個關鍵技巧,幫您迅速提升直播收益 👇

1️⃣ 講解熱門代幣:選擇流動性好、需求大的代幣講解和關聯,吸引更多交易。

2️⃣ 置頂推薦代幣:將講解中的代幣置頂,方便觀眾快速操作。(請提醒觀眾更新至版本v8.6.0,否則可能無法看到您置頂推送的交易卡片)

3️⃣ 增加交易引導:在直播中加入交易引導,幫助觀眾快速做出決策。

立即開啟直播,賺取更多收益!

開始直播:https://www.gate.com/help/community-center/live_chat/49568

活動詳情:https://www.gate.com/announcements/article/49565

查看原文小助手整理了幾個關鍵技巧,幫您迅速提升直播收益 👇

1️⃣ 講解熱門代幣:選擇流動性好、需求大的代幣講解和關聯,吸引更多交易。

2️⃣ 置頂推薦代幣:將講解中的代幣置頂,方便觀眾快速操作。(請提醒觀眾更新至版本v8.6.0,否則可能無法看到您置頂推送的交易卡片)

3️⃣ 增加交易引導:在直播中加入交易引導,幫助觀眾快速做出決策。

立即開啟直播,賺取更多收益!

開始直播:https://www.gate.com/help/community-center/live_chat/49568

活動詳情:https://www.gate.com/announcements/article/49565

- 讚賞

- 3

- 2

- 轉發

- 分享

智赢天下大智 :

:

2026衝衝衝 👊查看更多

🚀 內容挖掘改版 — 公測版已上線

Gate Square 正式推出內容挖掘改版 (公開測試版),為創作者、分析師和交易者提供一種更智能的方式,將高質量的加密內容轉化為實際交易獎勵。

此次升級將內容影響力與績效掛鉤,允許貢獻者通過發布深度分析、真誠與社群互動以及促進有意義的交易活動,獲得最高60%的佣金回饋。

這是邁向可持續創作者經濟的重要一步——在這個經濟中,教育、透明度和價值創造都能得到直接獎勵。

無論你是市場分析師、教育者還是活躍交易者,這次改版都將內容從僅有的曝光轉變為可驗證的收入——全部在一個合規、績效驅動的框架內。

建立影響力。更聰明地教育。透明地賺取。

#ContentMiningRevampPublicBeta #GateSquare

#CryptoCreators

#Web3Economy

#交易獎勵

查看原文Gate Square 正式推出內容挖掘改版 (公開測試版),為創作者、分析師和交易者提供一種更智能的方式,將高質量的加密內容轉化為實際交易獎勵。

此次升級將內容影響力與績效掛鉤,允許貢獻者通過發布深度分析、真誠與社群互動以及促進有意義的交易活動,獲得最高60%的佣金回饋。

這是邁向可持續創作者經濟的重要一步——在這個經濟中,教育、透明度和價值創造都能得到直接獎勵。

無論你是市場分析師、教育者還是活躍交易者,這次改版都將內容從僅有的曝光轉變為可驗證的收入——全部在一個合規、績效驅動的框架內。

建立影響力。更聰明地教育。透明地賺取。

#ContentMiningRevampPublicBeta #GateSquare

#CryptoCreators

#Web3Economy

#交易獎勵

- 讚賞

- 1

- 3

- 轉發

- 分享

Miss crypto :

:

DYOR 🤓查看更多

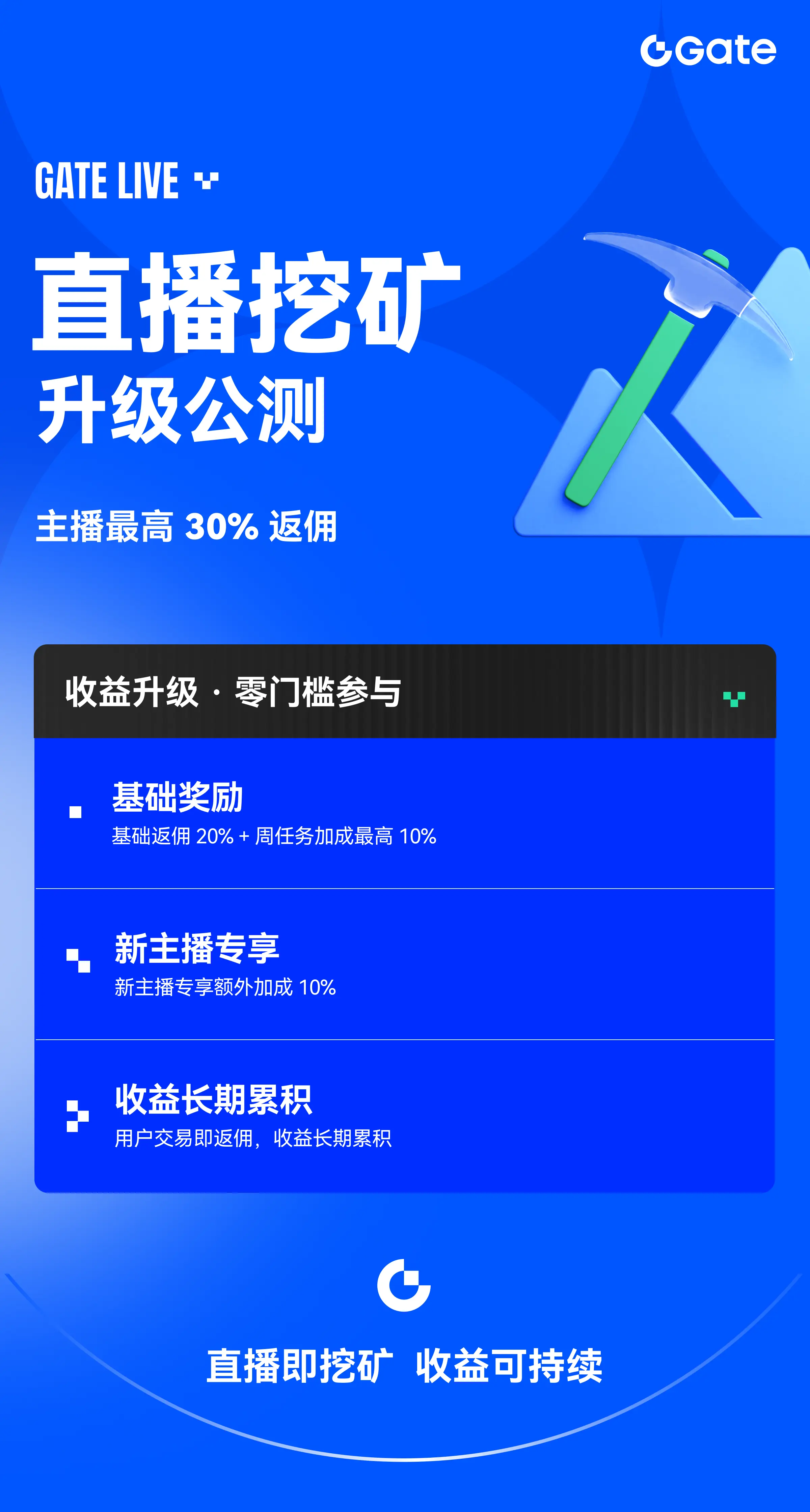

# GoldBreaksAbove$5,200

黃金剛創歷史新高。1月28日,現貨黃金突破每盎司$5,200,創下新高,僅1月就漲了超過$880 。

📈✨

經典的“避險天堂”再次成為焦點——而且比以往任何時候都更強大。

📊 主要亮點

·

🔔 新紀錄:黃金交易突破$5,200/盎司

·

🚀 月度漲幅:1月+$880

·

📈 強勁動能:多年來最快的月度漲勢之一

🔍 推動漲勢的原因?

·

💵 美元走弱:投資者對貨幣不確定性進行避險

·

🏦 中央銀行買入:全球央行持續積累

·

🌍 地緣政治風險:不確定性上升推動對安全資產的需求

💬 輪到你了——讓我們來談談策略

·

你捕捉到這波漲勢了嗎,還是在等待?

·

你是持有(HODL)、獲利了結,還是逢低買入?

·

實體黃金、ETF,還是礦業股——你的操作是什麼?

·

$6,000是下一個目標,還是我們先看到回調?

在下方分享你的圖表、收益和展望👇

讓我們聽聽你在這次歷史性漲勢中的布局。

#GoldBreaksAbove5200 #GoldAllTimeHigh

查看原文黃金剛創歷史新高。1月28日,現貨黃金突破每盎司$5,200,創下新高,僅1月就漲了超過$880 。

📈✨

經典的“避險天堂”再次成為焦點——而且比以往任何時候都更強大。

📊 主要亮點

·

🔔 新紀錄:黃金交易突破$5,200/盎司

·

🚀 月度漲幅:1月+$880

·

📈 強勁動能:多年來最快的月度漲勢之一

🔍 推動漲勢的原因?

·

💵 美元走弱:投資者對貨幣不確定性進行避險

·

🏦 中央銀行買入:全球央行持續積累

·

🌍 地緣政治風險:不確定性上升推動對安全資產的需求

💬 輪到你了——讓我們來談談策略

·

你捕捉到這波漲勢了嗎,還是在等待?

·

你是持有(HODL)、獲利了結,還是逢低買入?

·

實體黃金、ETF,還是礦業股——你的操作是什麼?

·

$6,000是下一個目標,還是我們先看到回調?

在下方分享你的圖表、收益和展望👇

讓我們聽聽你在這次歷史性漲勢中的布局。

#GoldBreaksAbove5200 #GoldAllTimeHigh

- 讚賞

- 1

- 2

- 轉發

- 分享

Vortex_King :

:

買入理財 💎查看更多

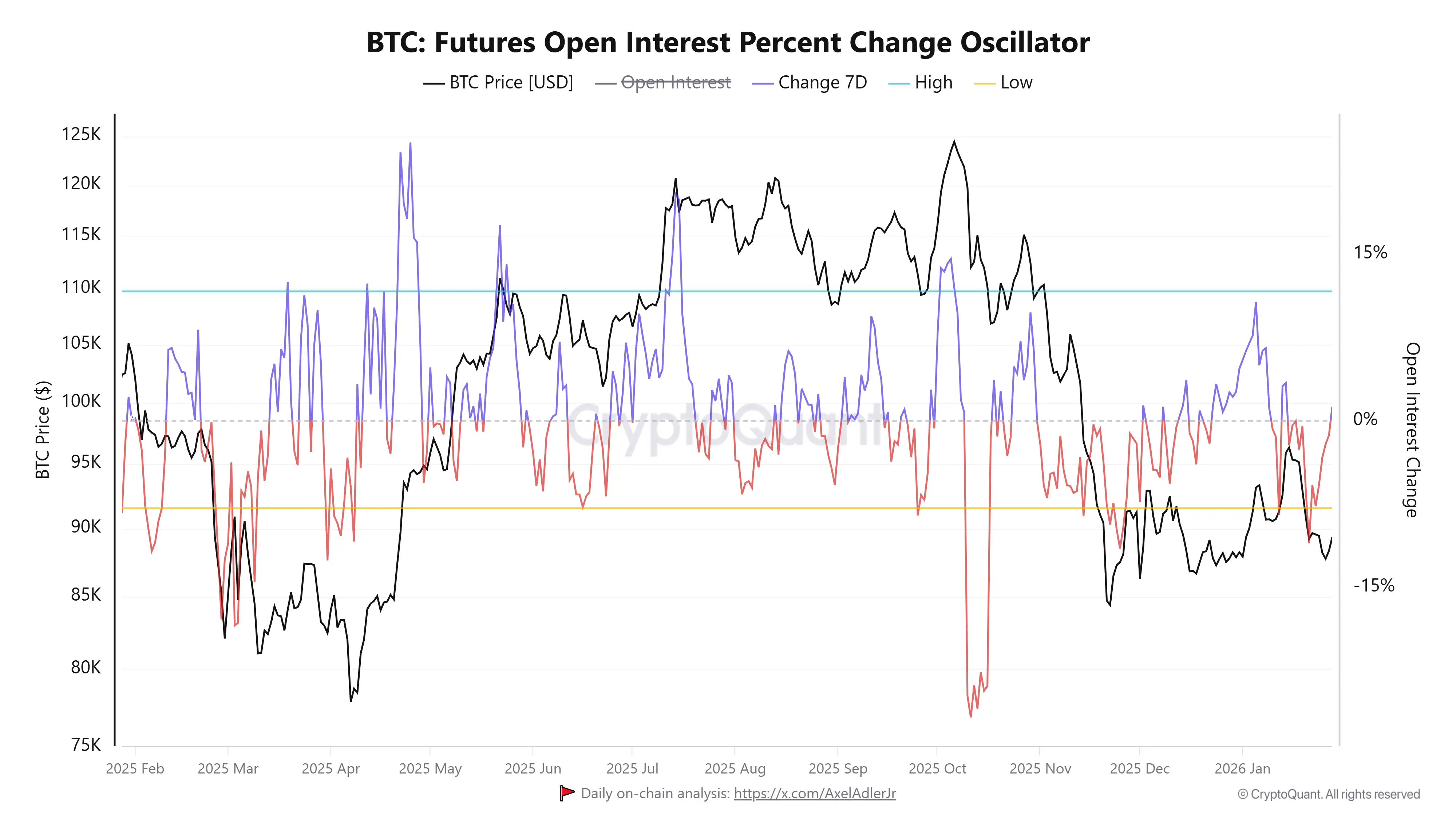

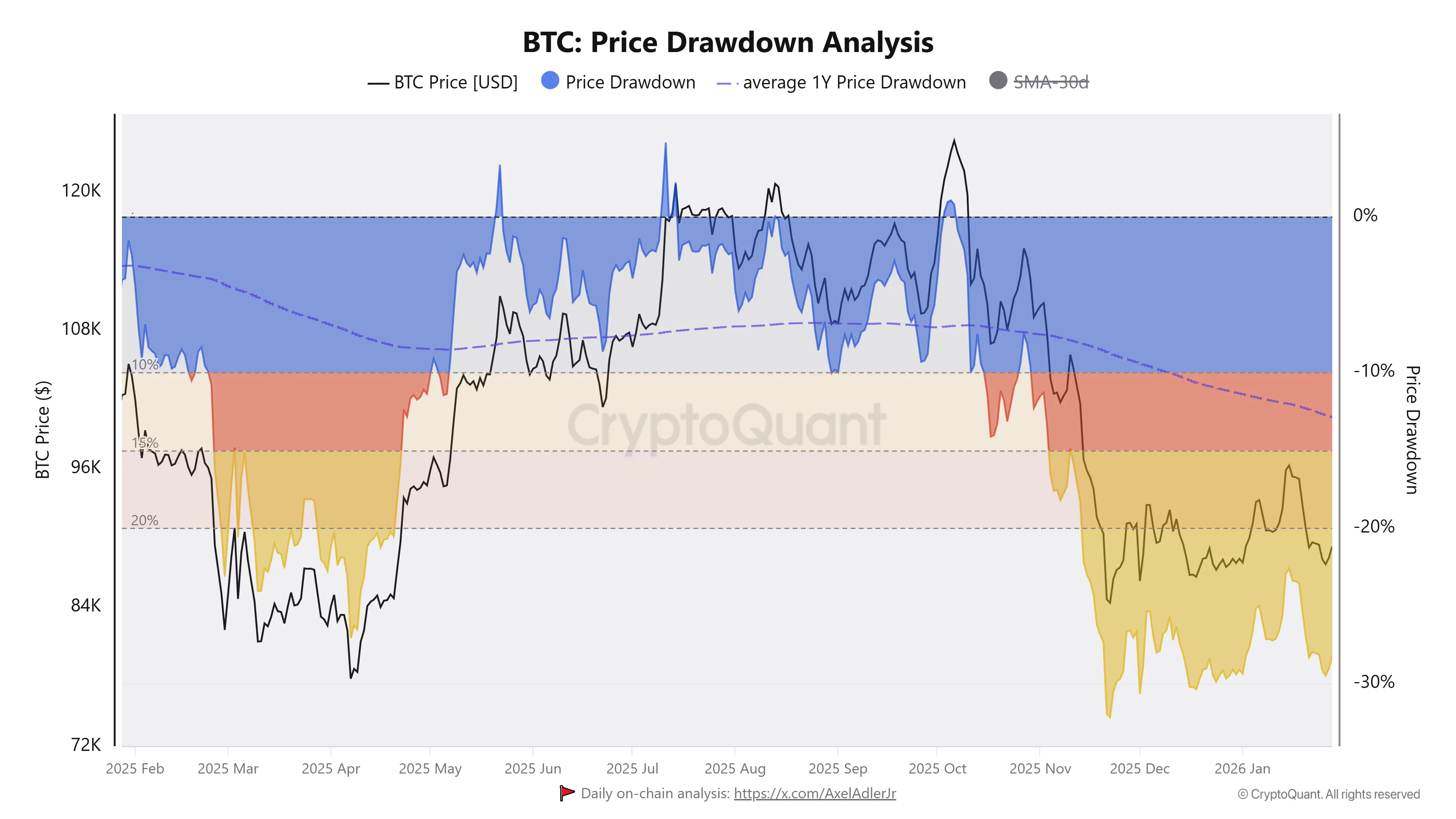

#Bitcoin 顯示宏觀疲態跡象,杠桿重置持續進行

近期季度業績凸顯$BTC 市場結構的明顯轉變。在2025年中期的強勁擴張階段,伴隨著持續正向的季度回報後,近期表現轉為負面。這一轉變暗示市場已經擺脫了趨勢延續,進入修正或盤整階段。此類轉變通常反映邊際需求的減弱,而非結構性崩潰,尤其是在長期漲勢之後。

回撤分析提供了更多背景。目前的回調接近更深的歷史修正區域,這些水準更常與周期性重置相關,而非全面熊市的投降。價格仍低於1年平均回撤,表明下行壓力不再短暫或投機性。這種環境通常伴隨著風險偏好降低和資本部署的更為謹慎。

衍生品數據進一步強化了這一解讀。期貨未平倉合約變動百分比震盪器顯示多次劇烈收縮,暗示杠桿的激進解除。大幅負面未平倉沖擊一直與局部價格低點同步,意味著近期波動主要由強制平倉而非持續現貨拋售所驅動。這種行為是杠桿驅動修正的典型特徵,而非資金大規模外逃。

最後,90天市場與實現價格梯度震盪器顯示宏觀動能逐漸消退。該梯度越來越多時間停留在基線以下,並接近較低偏差帶,反映出相較於實現價格的看漲動能喪失。歷史上,這種配置與周期末期的降溫階段相符,當時價格行動變得區間震盪,市場正努力重建更健康的成本基礎。持久的反彈可能需要杠桿穩定以及現貨需求的重新增長。

#ContentMiningRevampPublicBeta

近期季度業績凸顯$BTC 市場結構的明顯轉變。在2025年中期的強勁擴張階段,伴隨著持續正向的季度回報後,近期表現轉為負面。這一轉變暗示市場已經擺脫了趨勢延續,進入修正或盤整階段。此類轉變通常反映邊際需求的減弱,而非結構性崩潰,尤其是在長期漲勢之後。

回撤分析提供了更多背景。目前的回調接近更深的歷史修正區域,這些水準更常與周期性重置相關,而非全面熊市的投降。價格仍低於1年平均回撤,表明下行壓力不再短暫或投機性。這種環境通常伴隨著風險偏好降低和資本部署的更為謹慎。

衍生品數據進一步強化了這一解讀。期貨未平倉合約變動百分比震盪器顯示多次劇烈收縮,暗示杠桿的激進解除。大幅負面未平倉沖擊一直與局部價格低點同步,意味著近期波動主要由強制平倉而非持續現貨拋售所驅動。這種行為是杠桿驅動修正的典型特徵,而非資金大規模外逃。

最後,90天市場與實現價格梯度震盪器顯示宏觀動能逐漸消退。該梯度越來越多時間停留在基線以下,並接近較低偏差帶,反映出相較於實現價格的看漲動能喪失。歷史上,這種配置與周期末期的降溫階段相符,當時價格行動變得區間震盪,市場正努力重建更健康的成本基礎。持久的反彈可能需要杠桿穩定以及現貨需求的重新增長。

#ContentMiningRevampPublicBeta

BTC-0.86%

- 讚賞

- 2

- 2

- 轉發

- 分享

CryptoZeno :

:

祝大家好运查看更多

已經很久沒看到如此大規模的趨勢了。研究$objects 上的病毒式傳播

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

JJ

JJ

創建人@赚他两个亿

上市進度

0.24%

市值:

$3471.16

創建我的代幣

冷知識:美國只有愛達荷州吃人是違法的,而許多地方賣買屍體是合法的,也就是說只要有渠道可以隨意點菜!!!!!!

查看原文

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

#FedRateDecisionApproaches

截至2026年1月29日,隨著聯邦儲備局下一次利率決策臨近,全球金融市場正進入一個高度關注的階段。這一事件不僅僅是例行的政策更新,更是一個關鍵信號,將塑造未來幾個月的市場走向、投資者心理和經濟預期。

1️⃣ 為何這次聯儲局決策現在格外重要

全球經濟目前在增長放緩與持續的通脹風險之間尋求平衡。聯儲局即將做出的決策將明確政策制定者是優先支持經濟,還是持續對抗通脹。市場高度敏感,因為即使是中性語調也可能劇烈改變預期。

2️⃣ 決策前的市場布局

股票、債券、加密貨幣和商品市場的交易者已經在調整持倉。由於投資者對意外結果進行對沖,波動性通常會增加。風險偏好仍然謹慎,資金正轉向防禦性資產,等待確認信號。

3️⃣ 利率與流動性影響

利率指引直接影響流動性狀況。鴿派信號可能促使資金流入風險資產,而鷹派立場則可能進一步收緊金融條件。流動性預期往往比決策本身更為重要,使得前瞻指引成為真正的焦點。

4️⃣ 對美元的影響

美元的強弱與利率預期密切相關。任何暗示未來放鬆的跡象都可能削弱美元,支持商品和新興市場。相反,持續的利率壓力可能會使美元升值,並對全球風險資產產生壓力。

5️⃣ 對股票與債券的影響

股市對聯儲局的訊息反應通常較為敏感。成長股尤其對利率前景敏感,而債券收益率則立即對政策語調作出反應。投資者密切關注收益率變動,以獲取經濟信心或壓力的信號

截至2026年1月29日,隨著聯邦儲備局下一次利率決策臨近,全球金融市場正進入一個高度關注的階段。這一事件不僅僅是例行的政策更新,更是一個關鍵信號,將塑造未來幾個月的市場走向、投資者心理和經濟預期。

1️⃣ 為何這次聯儲局決策現在格外重要

全球經濟目前在增長放緩與持續的通脹風險之間尋求平衡。聯儲局即將做出的決策將明確政策制定者是優先支持經濟,還是持續對抗通脹。市場高度敏感,因為即使是中性語調也可能劇烈改變預期。

2️⃣ 決策前的市場布局

股票、債券、加密貨幣和商品市場的交易者已經在調整持倉。由於投資者對意外結果進行對沖,波動性通常會增加。風險偏好仍然謹慎,資金正轉向防禦性資產,等待確認信號。

3️⃣ 利率與流動性影響

利率指引直接影響流動性狀況。鴿派信號可能促使資金流入風險資產,而鷹派立場則可能進一步收緊金融條件。流動性預期往往比決策本身更為重要,使得前瞻指引成為真正的焦點。

4️⃣ 對美元的影響

美元的強弱與利率預期密切相關。任何暗示未來放鬆的跡象都可能削弱美元,支持商品和新興市場。相反,持續的利率壓力可能會使美元升值,並對全球風險資產產生壓力。

5️⃣ 對股票與債券的影響

股市對聯儲局的訊息反應通常較為敏感。成長股尤其對利率前景敏感,而債券收益率則立即對政策語調作出反應。投資者密切關注收益率變動,以獲取經濟信心或壓力的信號

BTC-0.86%

- 讚賞

- 3

- 3

- 轉發

- 分享

HighAmbition :

:

買入理財 💎查看更多

周四,不降息尘埃落定,空军接着奏乐接着舞

凌晨,美联储结束为期两天的货币政策会议,宣布“按兵不动”不降息,决议公布后金银齐飞,大饼应声承压失守90000关口,目前来看整体节奏回归弱势,今日思路略有反弹继续空

日线大阴吞噬三连阳的涨幅,这轮反弹足以看出上方压力重重,暂时需要多关注前低86000支撑的再次试探情况,破了才能延续下行,否则再次进入区间来回震荡,月末逢高做空。

比特币:建议88300-88800区域做空,目标87000,破位86000

以太坊:建议2960-2990区域做空,目标2900,破位下看2800

八年資深導師,牛熊更迭見證者,自己單打獨鬥不如與光同行,佛渡有緣人,我待有心人。

#金价突破5200美元

查看原文凌晨,美联储结束为期两天的货币政策会议,宣布“按兵不动”不降息,决议公布后金银齐飞,大饼应声承压失守90000关口,目前来看整体节奏回归弱势,今日思路略有反弹继续空

日线大阴吞噬三连阳的涨幅,这轮反弹足以看出上方压力重重,暂时需要多关注前低86000支撑的再次试探情况,破了才能延续下行,否则再次进入区间来回震荡,月末逢高做空。

比特币:建议88300-88800区域做空,目标87000,破位86000

以太坊:建议2960-2990区域做空,目标2900,破位下看2800

八年資深導師,牛熊更迭見證者,自己單打獨鬥不如與光同行,佛渡有緣人,我待有心人。

#金价突破5200美元

- 讚賞

- 點讚

- 留言

- 轉發

- 分享

😌 當信念堅定時,不需要炒作

DDY 正在悄然成長,擁有忠實的持有者。

這才是真正的信心。DDY 正在 Alpha Golden Opportunity 中亮相。DDY 目標1美元

$DDY 保持正軌 🚀

查看原文DDY 正在悄然成長,擁有忠實的持有者。

這才是真正的信心。DDY 正在 Alpha Golden Opportunity 中亮相。DDY 目標1美元

$DDY 保持正軌 🚀

- 讚賞

- 1

- 留言

- 轉發

- 分享

Gate 現已推出 RIVER3L/USDT 和 RIVER3S/USDT 交易挑戰。每日簽到,總共分享30,000 USDT獎勵。簡單交易,精彩空投——不要錯過。https://www.gate.com/campaigns/3967?ref=VLIXXFKJAQ&ref_type=132

查看原文

- 讚賞

- 3

- 3

- 轉發

- 分享

HighAmbition :

:

買入理財 💎查看更多

#ETH 日內行情研究日報

1️⃣ 關鍵支撐與壓力

ETH 今日主要價格概率集中在1號支撐區和1號壓力區 區間,顯示市場對於這一寬泛區間震盪的共識較高。

上方關注區間:1號壓力區

下方關注區間:1號支撐區

以上區間為當前結構參考區間,用於理解價格所處的位置,不構成交易點位。

2️⃣日內交易方向觀察

在當前 ETH 的區間結構下,可觀察以下方向性邏輯:若 ETH 價格持續1號支撐區和1號壓力區內運行,則區間震盪邏輯可能延續;若價格有效上破1號壓力區並出現結構性變化,則可能進入新的階段性結構;若價格下破1號支撐區,則可能促使震盪結構被重新評估。以上內容僅為結構性方向性觀察推演,不構成任何具體操作性指引。

3️⃣ 風險提示

當前 ETH 結構震盪格局中,需注意以下風險因素:

1.區間邊緣的假突破或高波動性回撤可能導致節奏誤判;

2.短周期情緒放大可能引發快速反向波動;

3.在區間結構未明確之前參與可能面臨不確定性風險。

1️⃣ 關鍵支撐與壓力

ETH 今日主要價格概率集中在1號支撐區和1號壓力區 區間,顯示市場對於這一寬泛區間震盪的共識較高。

上方關注區間:1號壓力區

下方關注區間:1號支撐區

以上區間為當前結構參考區間,用於理解價格所處的位置,不構成交易點位。

2️⃣日內交易方向觀察

在當前 ETH 的區間結構下,可觀察以下方向性邏輯:若 ETH 價格持續1號支撐區和1號壓力區內運行,則區間震盪邏輯可能延續;若價格有效上破1號壓力區並出現結構性變化,則可能進入新的階段性結構;若價格下破1號支撐區,則可能促使震盪結構被重新評估。以上內容僅為結構性方向性觀察推演,不構成任何具體操作性指引。

3️⃣ 風險提示

當前 ETH 結構震盪格局中,需注意以下風險因素:

1.區間邊緣的假突破或高波動性回撤可能導致節奏誤判;

2.短周期情緒放大可能引發快速反向波動;

3.在區間結構未明確之前參與可能面臨不確定性風險。

ETH-1.44%

- 讚賞

- 1

- 2

- 轉發

- 分享

还亏8000u :

:

放屁誰不會查看更多

紀律或許能取代拖延。行動取代藉口。而持續性將在2026年解鎖你所有的潛能。

查看原文- 讚賞

- 點讚

- 留言

- 轉發

- 分享

加載更多

加入 4000萬 人匯聚的頭部社群

⚡️ 與 4000萬 人一起參與加密貨幣熱潮討論

💬 與喜愛的頭部創作者互動

👍 查看感興趣的內容

熱門話題

查看更多2.79萬 熱度

167 熱度

3.66萬 熱度

1.43萬 熱度

1.48萬 熱度

熱門 Gate Fun

查看更多- 市值:$3365.51持有人數:10.00%

- 市值:$3365.51持有人數:10.00%

- 市值:$3365.51持有人數:10.00%

- 市值:$3368.96持有人數:10.00%

- 市值:$3358.62持有人數:10.00%

最新消息

查看更多置頂

Gate 廣場 “內容挖礦” 焕新季公測正式開啟!🚀

立即報名:https://www.gate.com/questionnaire/7358

主要亮點:

🔹 發布合格內容並引導用戶完成交易,即可解鎖最高 60% 交易手續費返佣

🔹 10% 基礎返佣保障,達成互動或發帖指標可額外獲得 10% 返佣加成

🔹 每週互動排行榜 — 前 100 名創作者可額外獲得返佣

🔹 新入駐或回歸創作者,公測期間可享返佣雙倍福利

為進一步激活內容生態,讓優質創作真正轉化為收益,Gate 廣場持續將內容創作、用戶互動與交易行為緊密結合,打造更清晰、更可持續的價值循環,為創作者與社群創造更多價值。

了解更多:https://www.gate.com/announcements/article/49480

活動詳情:https://www.gate.com/announcements/article/49475馬年大吉,抽獎行大運!成長值新年抽獎第 1️⃣6️⃣ 期盛大來襲!

抓住新年的好運,立即參與👉 https://www.gate.com/activities/pointprize?now_period=16

🌟 如何參與?

1️⃣ 在廣場發帖、評論、點贊,完成任務賺取成長值

2️⃣ 每積攢 300 積分,即可參與超值抽獎!

🎁 新年好運等你拿!獎品包括 iPhone 17、新年周邊、代幣等心動大禮!

活動時間:1 月 21 日 16:00 -- 1 月 31 日 24:00 (UTC+8)

活動詳情: https://www.gate.com/announcements/article/49388

#BTC #ETH #GT每天看行情、刷大佬观点,却不发声?你的观点可能比你想的更有价值!

廣場新人 & 回歸福利進行中!首次發帖或久違回歸,直接送你獎勵!

每月 $20,000 獎金等你瓜分!

在廣場帶 #我在广场发首帖 發布首帖或回歸帖即可領取 $50 倉位體驗券

月度發帖王和互動王還將各獲額外 50U 獎勵

你的加密觀點可能啟發無數人,開始創作之旅吧!

👉️ https://www.gate.com/postGate 广場「創作者認證激勵計畫」優質創作者持續招募中!

立即加入,發布優質內容,參與活動即可瓜分月度 $10,000+ 創作獎勵!

認證申請步驟:

1️⃣ 打開 App 首頁底部【廣場】 → 點擊右上角頭像進入個人首頁

2️⃣ 點擊頭像右下角【申請認證】,提交申請等待審核

立即報名:https://www.gate.com/questionnaire/7159

豪華代幣獎池、Gate 精美周邊、流量曝光等超過 $10,000 的豐厚獎勵等你拿!

活動詳情:https://www.gate.com/announcements/article/47889