#CMEGroupPlansCMEToken 。

🚨 重磅消息:CME 集團執行長確認——他們正積極探索“CME Coin” (他們自己的數字代幣!) 在去中心化網絡上,以加強機構交易與保證金!華爾街最大衍生品巨頭深入區塊鏈! 🚨

用簡單英文說明的主題:

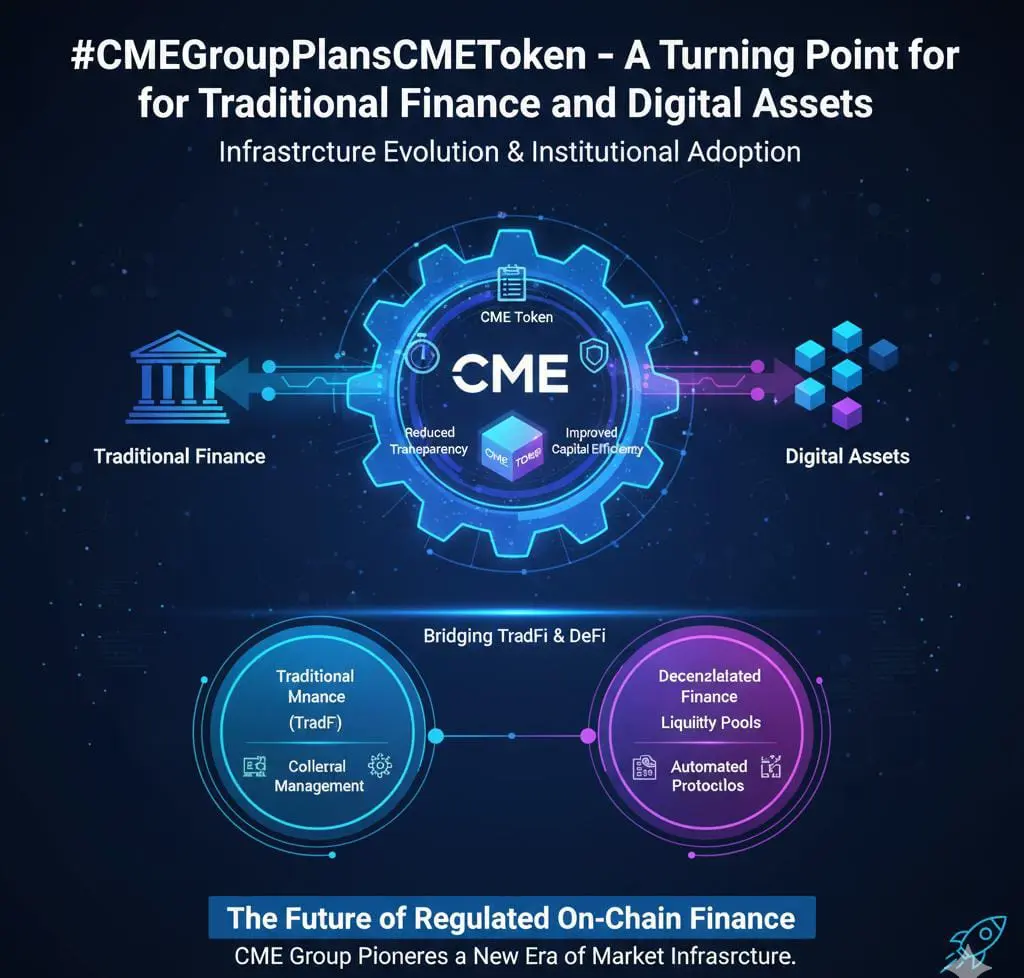

CME 集團 (全球 #1 受監管的期貨/期權交易所,每天處理數萬億美元的名義價值),正認真考慮推出自己的專屬數字代幣——媒體常稱為“CME Coin”或“CME Token”。這不是像比特幣那樣的零售加密貨幣,也不是用於日常支付的穩定幣。相反,它專為機構用途設計:用於衍生品交易的代幣化保證金、抵押品和結算。CEO Terry Duffy 在他們的2025年第四季度財報電話會議 ( 2026年2月4日 ) 上透露,他們正在考慮“與我們自己的代幣相關的項目,可能會放在去中心化網絡上,供其他行業參與者使用。”

這還包括:

一個與 Google Cloud 合作的“代幣化現金”項目 ( 預計2026年晚些時候推出 ),用於更快的數字結算。

他們的加密產品爆炸性增長 → 2025年創下新高 ( 第四季度交易量激增92%,達到約37.9萬份合約/天,名義價值超過130億美元 )。

大規模擴展:2026年2月9日推出 Cardano、Chainlink、Stellar 的新期貨 (,以及整個加密套件的全天候交易 ) 比特幣、以太坊、Solana、XRP 等 (,計劃在2026年第二季度全面推出 ) 早於下個季度,以配合不間斷的加密現金市場。

為何這可能是遊戲規則的改變者 🔥

更快更便宜的效率:區塊鏈上的代幣化抵押品可以大幅縮短結算時間,釋放機構資金,並降低對手方風險——全部在 CME 這個超受監管的系統性重要玩家的監管下 (。

橋接傳統金融與加密:由 CME 發行的代幣用於保證金/結算,能為代幣化資產帶來大量機構流動性,使受監管的加密衍生品比現貨交易所更具吸引力。

24/7 加密期貨/期權:CME 正在將傳統金融與加密的全天候特性同步——不再有周末空隙來進行對沖。這可能進一步激增交易量。

提升可信度:來自 CME ) 非新創公司 (,這表明主流已開始接受區塊鏈作為真正的金融基礎設施,而不僅僅是投機。

但讓我們實話實說——風險與警示 ⚠️

仍處於早期/探索階段——尚未公布推出日期、最終設計,需待監管批准。

重點是機構抵押品,非公開交易或 DeFi 風格的使用。

Duffy 強調避免額外風險——任何代幣都會優先考慮安全性而非炒作。

來自其他代幣化努力的競爭 ) 銀行、穩定幣等 (,可能會拖慢進度。

這是華爾街終於從內部建立真正的區塊鏈基礎設施。如果 CME 推出用於保證金/結算的代幣,可能會在全球金融中超越許多現有的穩定幣,實際重要性巨大。傳統金融 + DeFi 的融合正式升級!

🚨 重磅消息:CME 集團執行長確認——他們正積極探索“CME Coin” (他們自己的數字代幣!) 在去中心化網絡上,以加強機構交易與保證金!華爾街最大衍生品巨頭深入區塊鏈! 🚨

用簡單英文說明的主題:

CME 集團 (全球 #1 受監管的期貨/期權交易所,每天處理數萬億美元的名義價值),正認真考慮推出自己的專屬數字代幣——媒體常稱為“CME Coin”或“CME Token”。這不是像比特幣那樣的零售加密貨幣,也不是用於日常支付的穩定幣。相反,它專為機構用途設計:用於衍生品交易的代幣化保證金、抵押品和結算。CEO Terry Duffy 在他們的2025年第四季度財報電話會議 ( 2026年2月4日 ) 上透露,他們正在考慮“與我們自己的代幣相關的項目,可能會放在去中心化網絡上,供其他行業參與者使用。”

這還包括:

一個與 Google Cloud 合作的“代幣化現金”項目 ( 預計2026年晚些時候推出 ),用於更快的數字結算。

他們的加密產品爆炸性增長 → 2025年創下新高 ( 第四季度交易量激增92%,達到約37.9萬份合約/天,名義價值超過130億美元 )。

大規模擴展:2026年2月9日推出 Cardano、Chainlink、Stellar 的新期貨 (,以及整個加密套件的全天候交易 ) 比特幣、以太坊、Solana、XRP 等 (,計劃在2026年第二季度全面推出 ) 早於下個季度,以配合不間斷的加密現金市場。

為何這可能是遊戲規則的改變者 🔥

更快更便宜的效率:區塊鏈上的代幣化抵押品可以大幅縮短結算時間,釋放機構資金,並降低對手方風險——全部在 CME 這個超受監管的系統性重要玩家的監管下 (。

橋接傳統金融與加密:由 CME 發行的代幣用於保證金/結算,能為代幣化資產帶來大量機構流動性,使受監管的加密衍生品比現貨交易所更具吸引力。

24/7 加密期貨/期權:CME 正在將傳統金融與加密的全天候特性同步——不再有周末空隙來進行對沖。這可能進一步激增交易量。

提升可信度:來自 CME ) 非新創公司 (,這表明主流已開始接受區塊鏈作為真正的金融基礎設施,而不僅僅是投機。

但讓我們實話實說——風險與警示 ⚠️

仍處於早期/探索階段——尚未公布推出日期、最終設計,需待監管批准。

重點是機構抵押品,非公開交易或 DeFi 風格的使用。

Duffy 強調避免額外風險——任何代幣都會優先考慮安全性而非炒作。

來自其他代幣化努力的競爭 ) 銀行、穩定幣等 (,可能會拖慢進度。

這是華爾街終於從內部建立真正的區塊鏈基礎設施。如果 CME 推出用於保證金/結算的代幣,可能會在全球金融中超越許多現有的穩定幣,實際重要性巨大。傳統金融 + DeFi 的融合正式升級!