خصم USDT، واحتفاظك بالعملات المستقرة لا تزال خسارة، كيف ينبغي أن نرى الأمر؟

الارتفاع التدريجي لليوان الصيني يسبب ظهور خصم سلبي على USDT، ولا يحتاج المستثمرون إلى الذعر المفرط. يُنصح بالاحتفاظ بنسبة مناسبة من أصول العملات المستقرة، ويمكن استخدام استراتيجيات التحوط عبر سعر الصرف على السلسلة، مثل تخصيص عملات مستقرة باليورو أو RWA الذهبية، لتجنب خسائر الصرف بشكل معتدل. هذا المقال من تأليف @Web3Mario، وتم تنظيمه وترجمته وكتابة مسودته بواسطة Foresight News.

(ملخص سابق: خروج USDT، استبداله بـ EURC، ارتفاع العملات المستقرة باليورو بأكثر من 170%)

(معلومات إضافية: هل يبيع سوق العملات المشفرة الصيني USDT بخصم 1.5% على سعر الصرف مقابل اليوان؟ هل هو سوق هابطة، هروب من التنظيم؟)

فهرس المقال

- لماذا يدخل اليوان الصيني في مسار التقدّم، ولماذا يظهر خصم سلبي على USDT

- هل ينبغي استبدال العملات المستقرة بالدولار الأمريكي باليوان الصيني

- كيف يمكن استخدام استراتيجيات على السلسلة للتحوط من خسائر الصرف، والذهب والعملات المستقرة باليورو

ملخص:

مرحبًا بالجميع، أعتذر عن التأخير، لقد تأخرت في التحديث لمدة 3 أشهر، لأنني كنت أعمل على تصميم وتطوير منتج ذكاء اصطناعي. بصراحة، تغيير الاتجاه ليس سهلاً، فكل ابتكار يحتاج إلى بناء على حدود الصناعة المعنية، ثم إجراء تحسينات طفيفة تتجاوز تلك الحدود، لذلك يتطلب الأمر معرفة مسبقة كثيرة في مجال الذكاء الاصطناعي. الآن، أصبح المنتج مبدئيًا جاهزًا، وأتاح لي ذلك وقتًا أكثر للحديث معكم عن البيئة الكلية، وملاحظاتي على Web3. اليوم أريد مناقشة موضوع مثير، وهو الخصم السلبي على USDT، واستمرار قوة اليوان، كيف نراه وكيف نتصرف. بشكل عام، أعتقد أنه لا داعي للذعر المفرط، وعند بناء محفظة استثمارية، من الأفضل الاحتفاظ بنسبة معينة من أصول العملات المستقرة، ويمكن استخدام استراتيجيات التحوط عبر سعر الصرف على السلسلة لتجنب خسائر الصرف بشكل مناسب.

لماذا يدخل اليوان الصيني في مسار التقدّم، ولماذا يظهر خصم سلبي على USDT

أولاً، أود أن أبدأ بشرح سبب دخول اليوان الصيني حاليًا في مسار التقدّم. لنعود إلى أبسط مفاهيم الاقتصاد، وهو الناتج المحلي الإجمالي (GDP). بشكل عام، نعتقد أن مؤشر الناتج المحلي الإجمالي، رغم وجود بعض العيوب، لا يزال أبسط وأكثر فاعلية لتقييم الحالة الاقتصادية العامة للدولة. يتكون الناتج المحلي الإجمالي من:

GDP = C + I + G + (X–M)

حيث:

- C: الإنفاق الاستهلاكي: إجمالي إنفاق الأسر والأفراد على السلع والخدمات النهائية.

- I: الإنفاق الاستثماري: تكوين رأس المال من قبل الشركات (معدات جديدة، مصانع، إلخ) وبناء المساكن.

- G: الإنفاق الحكومي: نفقات الحكومة على السلع والخدمات (دون التحويلات).

- X–M: الصادرات الصافية: الصادرات (X) ناقص الواردات (M).

بعد فهم هذه المعادلة البسيطة، يصبح من الواضح سبب ارتفاع قيمة اليوان الصيني، وهناك ثلاثة أسباب رئيسية:

1. جذب الاستثمارات الأجنبية، وزيادة الإنفاق الاستثماري

أول فائدة لارتفاع اليوان هي جذب تدفقات رأس المال الأجنبية بسرعة. نعلم أن الصين والولايات المتحدة تواجهان مشكلة ديون مشتركة. في الولايات المتحدة، تظهر المشكلة في الدين الحكومي الفعلي، أي حجم سندات الخزانة، بينما في الصين، تظهر في الديون غير الظاهرة للحكومات المحلية. نظرًا لأن سندات الخزانة الأمريكية قابلة للتداول، ويملكها المستثمرون الأجانب بنسبة عالية، فإن ضغط الديون أكبر، لأن مخاطر التخلف عن السداد تنعكس بسرعة على أسعار السندات في السوق الثانوية، مما يؤثر على قدرة الولايات المتحدة على إعادة التمويل. لذلك، يتم تقليل قيمة الدين المقوم بالدولار عبر خفض قيمة الدولار، بحيث تنخفض القيمة الحقيقية للديون المقومة بالدولار للمقرضين الأجانب. يُعرف هذا بـ"ضريبة التضخم"، وتتم عبر خفض الفائدة وتوسيع السياسة النقدية. أما ديون الحكومات المحلية في الصين فهي غالبًا داخلية، ويملكها بنوك تجارية أو مستثمرون محليون، وتوجد وسائل أكثر مرونة لتخفيفها، مثل تمديد الديون أو تحويل المدفوعات، لذلك، لا تتعرض قيمة العملة الصينية لضغوط كبيرة من مشكلة الديون. ومع ذلك، فإن مشكلة الديون تؤثر على قدرات الحكومات على الاقتراض، أي أن توسيع الإنفاق الحكومي لدفع الناتج المحلي الإجمالي أصبح أكثر صعوبة، وفي هذه المرحلة، فإن ارتفاع قيمة اليوان لجذب رؤوس الأموال يعود بالفائدة على الاقتصاد.

2. تعزيز الاستهلاك، وزيادة الإنفاق الاستهلاكي

فائدة أخرى لارتفاع اليوان هي أن المستهلكين المحليين يمكنهم شراء السلع الأجنبية بأسعار أرخص، وهو ما ينعكس على جانبين: الأول، أن المستهلك العادي لديه المزيد من الأموال للإنفاق والاستثمار، خاصة في السلع الأساسية التي تمثل أكبر نسبة من الإنفاق الاستهلاكي، مثل الأغذية والطاقة. من المتوقع أن يلاحظ معظم الناس في المستقبل القريب المزيد من السلع المستوردة على رفوف السوبرماركت، مع انخفاض الأسعار. الثاني، أن الشركات ستتمكن من استيراد المواد الخام أو المكونات الأساسية بتكاليف أقل، مما يزيد من هامش الربح، ويتيح لها توسيع الأعمال، وتوزيع الأرباح، وزيادة الاستثمارات.

3. تقليل التوترات السياسية الناتجة عن التجارة الدولية، وخفض الإنفاق الحكومي

منذ إعلان الصين عن فائض تجاري يتجاوز تريليون دولار في نوفمبر الماضي، زادت المناقشات الدولية حول تقدير قيمة اليوان. وتواجه الصين، في مفاوضات التجارة مع الدول الكبرى، خاصة الاتحاد الأوروبي، مزيدًا من التوترات. لماذا يحدث ذلك؟

نعلم أن في المبادئ الاقتصادية، إجمالي الحساب الجاري العالمي يجب أن يكون صفرًا، لأن صادرات دولة ما تمثل واردات أخرى، والدخل/التحويلات المالية تتطابق مع التدفقات الاقتصادية المعاكسة. وعندما يتجاوز الفائض التجاري مستوى جديدًا، فهذا يعني أن عجز بعض الدول المستوردة قد ارتفع أيضًا. في ظل البيئة الاقتصادية الكلية الحالية، تعتبر تنشيط الاقتصاد هو الهدف الأول، لذلك، توسع العجز التجاري يثقل على الناتج المحلي الإجمالي، خاصة في الدول المتقدمة ذات النمو البطيء، حيث أن التغيرات الصغيرة في البيانات تؤثر بشكل أكبر على النمو. وهناك وسيلتان لتخفيف العجز التجاري: الأولى، زيادة الرسوم الجمركية بناءً على الحماية التجارية، والثانية، تعديل سعر الصرف. توقف الحرب الجمركية بين الصين والولايات المتحدة مؤقتًا، وارتفاع قيمة اليوان بشكل منظم يساعد على تقليل التوترات السياسية الناتجة عن التبادل التجاري مع الدول الأخرى، ويقلل من الإنفاق الحكومي الناتج عنها.

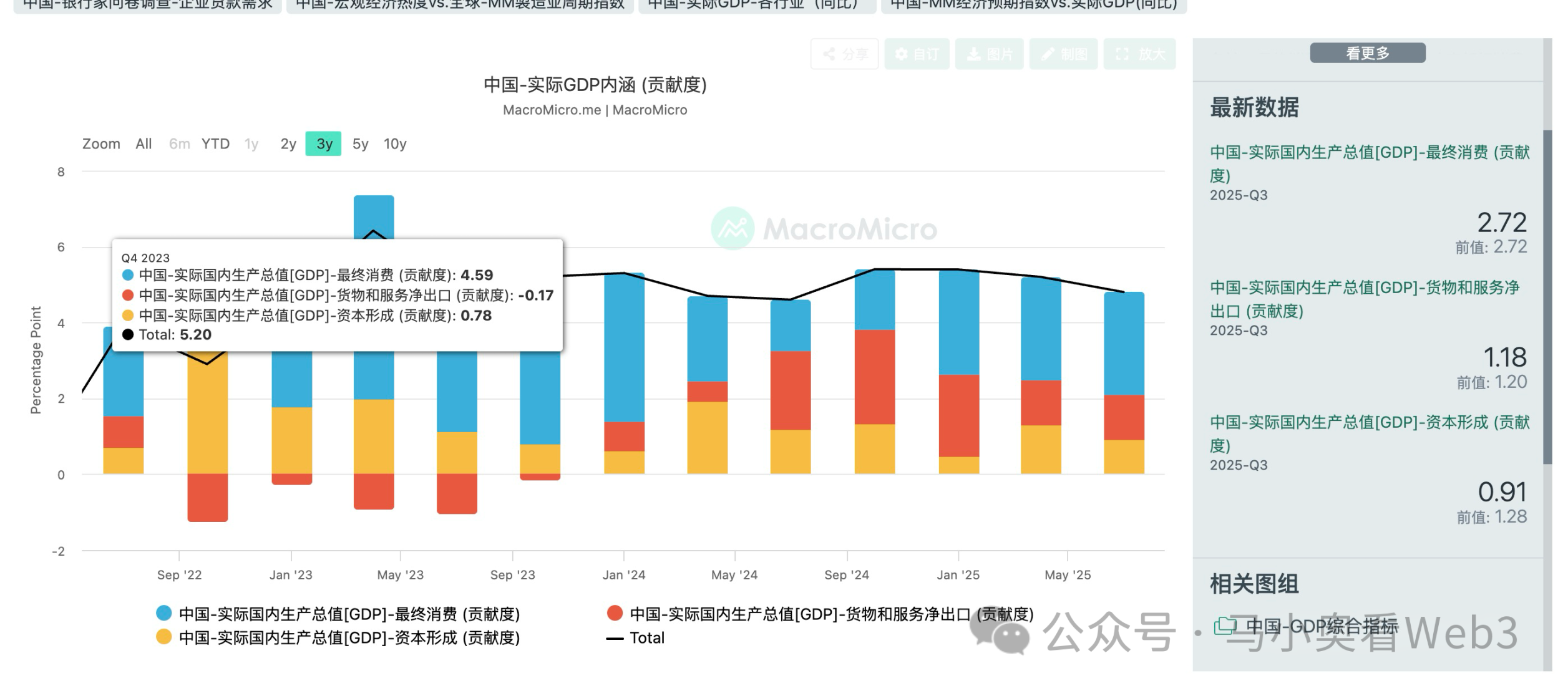

على الرغم من فوائد ارتفاع اليوان، إلا أن مبدأ أساسي هو أن الارتفاع يجب أن يكون مستقرًا ومنظمًا، وألا يكون سريعًا جدًا. خلال الشهر الماضي، شهدنا ارتفاعًا سريعًا في قيمة اليوان، ويعود ذلك إلى أن النمو الاقتصادي في الصين خلال الربع الثالث قد وصل إلى 5.2%، وهو قريب من الهدف السنوي البالغ حوالي 5%، لذلك، فإن تحرير الارتفاع بشكل معتدل يساعد على إعداد الاقتصاد للعام القادم، ومراقبة السوق، واستكشاف الفرص والمخاطر مبكرًا. وإلا، فإن الاحتياطيات الأجنبية الكبيرة لدى البنك المركزي ستساعد على استقرار سعر الصرف.

وأعتقد أن وتيرة ارتفاع قيمة العملة ستتباطأ بشكل ملحوظ في العام القادم، والأسباب بسيطة: مساهمة الصادرات الصافية في نمو الناتج المحلي الإجمالي تتراجع، لكنها لا تزال مهمة. إذا ارتفعت قيمة اليوان بسرعة، فسيؤدي ذلك إلى تقليل الصادرات الصافية بسرعة، مما يضغط على تحقيق أهداف النمو الاقتصادي للعام القادم.

بعد فهم أسباب ارتفاع اليوان على المدى القصير، نناقش لماذا يظهر خصم سلبي على USDT. أعتقد أن هناك ثلاثة أسباب رئيسية:

- استمرار ضعف سوق العملات المشفرة، وغياب استثمارات جذابة، مما يدفع المستثمرين لإعادة توزيع محافظهم.

- في نهاية العام، تتركز عمليات تحويل العملات للشركات التي تتاجر دوليًا، حيث يزداد الطلب على تحويل الدولار إلى اليوان. نعلم أن حدود التحويل على اليوان في السوق الداخلية محدودة، لذلك يختار العديد من الشركات الصغيرة والمتوسطة التي تتاجر دوليًا أو تدير أعمالًا خارجية استخدام USDT لإجراء التحويل، لتجنب حدود التحويل، وللراحة، ولتوفير التكاليف.

- قامت الحكومة الصينية مؤخرًا بتشديد السياسات على العملات المستقرة، مما زاد من مخاطر استثمار العملات المشفرة، وأدى إلى طلبات التحوط من المخاطر.

بناءً على ذلك، أرى أن الخصم السلبي على USDT لن يستمر طويلًا، وهو أكثر تأثرًا بتغيرات العرض والطلب قصيرة الأمد، لكن قوة اليوان على المدى القصير والمتوسط ستجعل المستثمرين المرتكزين على اليوان يتحملون خسائر صرف معينة.

هل ينبغي استبدال العملات المستقرة بالدولار الأمريكي باليوان الصيني

بما أن اليوان يدخل في مسار التقدّم، هل نحتاج إلى استبدال العملات المستقرة بالدولار باليوان لتجنب خسائر الصرف؟ أرى أنه إلا إذا كانت نسبة العملات المستقرة بالدولار في محفظتك مرتفعة جدًا، فيمكن تعديل ذلك بشكل مناسب، وإلا فمن الأفضل الاحتفاظ بنسبة معينة من الأصول. الأسباب:

- خسائر الصرف الناتجة عن الخصم السلبي على USDT على المدى القصير: كما أوضحنا سابقًا، أعتقد أن هذا الخصم السلبي هو مؤقت، وليس خطرًا هيكليًا. إذا قمت بتحويل العملات بشكل عشوائي الآن، فستتحمل خسائر صرف أكبر. لذلك، يمكن الانتظار حتى يعود الخصم السلبي إلى متوسطه قبل إجراء التعديلات.

- تكلفة الفرصة البديلة: على الرغم من أن أساس الاقتصاد الكلي في الصين يظهر مرونة، إلا أن هناك تحديات، منها تراجع أسعار العقارات الذي يقلل من أثر الثروة على مستوى المجتمع. لذلك، تركز السياسات الاقتصادية على الاستقرار، وتسديد الديون، وإعادة هيكلة الصناعات، وتحسين التوزيع. على الرغم من أن السوق الصينية شهدت ارتفاعًا عامًا، إلا أن ذلك يُعتبر تصحيحًا في التقييم أو مضاربة، وليس بيئة مواتية بشكل واضح للمستقبل. وانخفاض أسعار سندات الحكومة الصينية، وزيادة تكلفة الفرصة، يجعل الاحتفاظ بالعملات المستقرة أكثر مرونة، ويساعد على تنويع الأصول عالميًا، خاصة في ظل دورة خفض الفائدة الأمريكية، حيث السيولة وفيرة.

- عدم اليقين في ارتفاع قيمة اليوان: الحرب التجارية بين الصين والولايات المتحدة ليست دائمة، فقط توقفت لمدة سنة. الولايات المتحدة لا تستطيع الرد على استغلال المعادن النادرة، وتدخل في دورة انتخابات وسطية، وتحتاج إلى استعادة قوتها داخليًا. لكن، لا يعني ذلك أن الحرب الجمركية لن تشتعل مجددًا، وقد ناقشنا سياسات إدارة ترامب سابقًا. قبل تحقيق عودة التصنيع، من المحتمل أن تتكرر الحرب الجمركية، وسيؤثر ذلك على سعر الصرف.

كيف يمكن استخدام استراتيجيات على السلسلة للتحوط من خسائر الصرف، والذهب والعملات المستقرة باليورو

كيف نستخدم استراتيجيات مناسبة للتحوط من خسائر ارتفاع قيمة اليوان؟ أولاً، نفكر في استخدام مشتقات الصرف للتحوط من تأثير ارتفاع اليوان، لكن ذلك صعب جدًا على السلسلة. في بداية العام الماضي، فكرت في إنشاء منصة مشتقات سعر الصرف اللامركزية، لكن نتائج البحث أظهرت أن بعض المنافسين لم يحققوا نجاحًا كبيرًا، مثل قسم المشتقات الأجنبية في DYDX، حيث عمق السوق ضعيف، والسيولة غير كافية، ويبدو أن اهتمام الوسطاء محدود. السبب هو الضغوط التنظيمية، فمراقبة سعر الصرف كانت دائمًا أداة مهمة للدول الصناعية، مثل الصين وكوريا. لذلك، مقارنة بالاستثمار في العملات المشفرة، فإن مشتقات سعر الصرف تواجه تنظيمات أكثر صرامة، وغالبًا ما يكون المستثمرون الذين يحتاجون للتحوط من الصرف من هذه الدول.

لكن هذا لا يعني عدم وجود حلول مناسبة. أعتقد أن هناك ثلاثة أنواع من الأصول تستحق الاهتمام:

عملات مستقرة في هونغ كونغ، اليابان، وكوريا: في منتصف العام، مع إصدار قوانين العملات المستقرة المرتبطة بالدولار من قبل الولايات المتحدة، أطلقت دول كثيرة عملات مستقرة خاصة بها، وخصوصية هونغ كونغ وتداخل الصناعات في شرق آسيا سيؤدي إلى تطابق مسارات سعر الصرف، لذلك، الاستثمار في هذه العملات المستقرة يمكن أن يخفف من خسائر ارتفاع اليوان، لكن مؤخرًا، نلاحظ أن الدول تتشدد في تنظيم إصدار العملات المستقرة، لذلك، يمكن متابعة التطورات، وعند وجود منتجات ناضجة، يمكن الاستثمار فيها.

الذهب RWA على السلسلة: شهدت أسعار الذهب ارتفاعات مذهلة خلال السنوات الأخيرة، مع عدم اليقين الجيوسياسي وتوقعات انخفاض الدولار، مما جعل الذهب أصولًا جذابة جدًا. للمستثمرين على السلسلة، شراء رموز الذهب RWA سهل، وتوفر سيولة جيدة، مثل Tether Gold و Pax Gold، لكن النقاش حول فقاعة الذهب مستمر، ومع تقلبات المعادن الثمينة الأخيرة، يبدو أن السوق دخل في لعبة دقيقة، وإذا كان المستثمر يتجنب المخاطر، وبدون استثمار مبكر، فالأفضل هو الانتظار.

العملات المستقرة باليورو: أعتقد أن العملات المستقرة باليورو هي الأكثر جدارة بالاهتمام من بين هذه الأنواع الثلاثة، أولاً، إصدار شركة Circle للعملة المستقرة الأوروبية EURC يتمتع بحجم كبير وسيولة جيدة، وثانيًا، أرى أن تقلبات سعر اليورو مقابل اليوان أقل من الدولار.

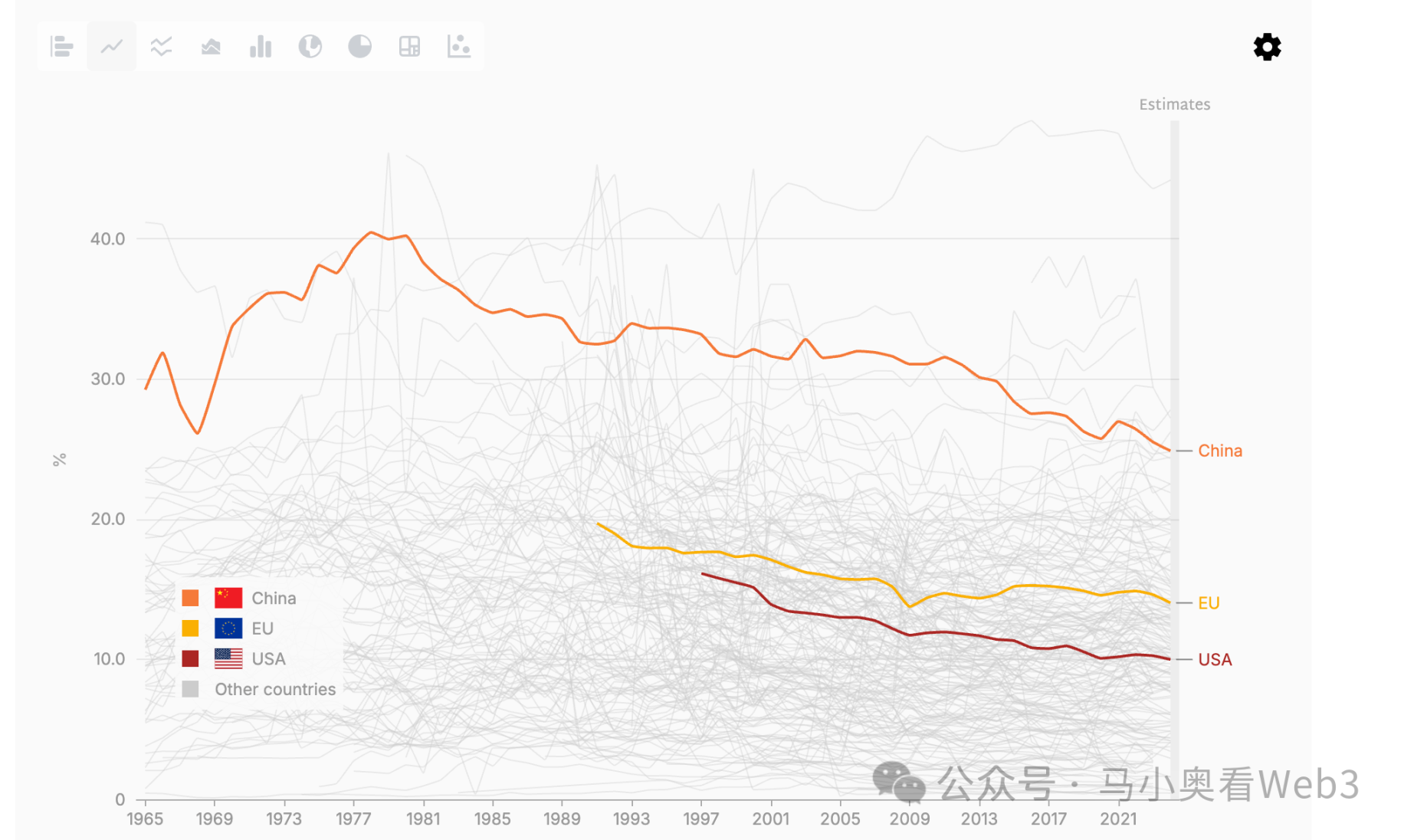

ننظر إلى بيانات الصادرات الصينية، نلاحظ أن أكبر ثلاث حصص تصدير هي ASEAN، الاتحاد الأوروبي، والولايات المتحدة. بسبب الحرب التجارية، انخفضت صادرات الصين إلى أمريكا بشكل واضح، مع أن النقاش حول إعادة التصدير لا نناقشه هنا. أما المساهمة الإضافية، فهي من الاتحاد الأوروبي و ASEAN.

نعلم أن ASEAN تتكون من دول نامية ذات نمو مرتفع، مما يقلل من تأثير الصادرات الصافية، وتستوعب العديد من انتقالات واستثمارات الصين في المنتجات ذات المستوى المتوسط والمنخفض، ويأتي جزء كبير من الواردات من معدات وآلات ضرورية للترقية الصناعية، لذلك، بشكل عام، تأثيرها على الاقتصاد إيجابي. بالطبع، في الجانب السياسي، تصاعد القوة العسكرية للصين يفرض قيودًا على العلاقات. لذلك، نرى أن التوترات السياسية بين الصين و ASEAN تتجه نحو التلاقي.

أما الاتحاد الأوروبي، فالقصة مختلفة. تصدر الصين إلى الاتحاد الأوروبي بشكل أكبر من المنتجات الصناعية، وهو ما يحقق أرباحًا أعلى مقارنة بأسواق أخرى، لذلك، يُعد الاتحاد الأوروبي سوقًا مهمًا لميزان التجارة الصيني بالعملات المستقرة، وتتم التسوية التجارية بين الصين وأوروبا بشكل رئيسي باليورو، ومن أجل تعزيز نفوذ المنتجات الصينية، من المتوقع أن تحافظ الصين على سعر صرف منخفض لليورو.

بالطبع، التحدي هو كيفية حل التوترات السياسية مع الاتحاد الأوروبي. معظم دول الاتحاد الأوروبي متقدمة، ويشكل التصنيع نسبة أعلى من الناتج المحلي الإجمالي مقارنة بأمريكا (15% مقابل أقل من 10%)، مما يعني أن دخل الأفراد من الأجور يمثل نسبة أكبر من أرباح رأس المال. خلال الفترة الأخيرة، بسبب فقدان أوروبا إمدادات الطاقة الرخيصة من روسيا، ارتفعت التكاليف، وتأثرت الصناعات، خاصة مع ترقية الصناعات الصينية، التي أثرت بشكل كبير على صناعة السيارات الأوروبية، أحد أعمدة الاقتصاد الأوروبي. هذا أدى إلى تراجع أرباح الصناعات، وانخفاض الضرائب، وتباطؤ نمو الأجور، مما يقلل من الثروة ويؤثر على الاستهلاك. من ناحية الاستثمار، بسبب نقص الأصول عالية الجودة في مجال الذكاء الاصطناعي، خرج رأس المال الأوروبي إلى السوق الأمريكية، لتحقيق عوائد أعلى. لذلك، فإن الاستثمار في أوروبا ليس مشجعًا جدًا. على هذا الأساس، يتضخم تأثير الصادرات الصافية على الاقتصاد، وتكون مواقف الحكومات الأوروبية أكثر حدة تجاه العجز التجاري.

لكن، أعتقد أن الاتحاد الأوروبي حاليًا لا يملك القدرة على المواجهة التي تظهرها أمريكا في الحرب الجمركية مع الصين، فمواقف الدول الأوروبية غير موحدة، مثل المجر وإسبانيا، لذلك، من الصعب التفاوض على مصالح أكبر. أرى أن التوازن التجاري بين الصين وأوروبا لن يتم عبر تعديل كبير في سعر الصرف، بل من خلال اتفاق استثمار يركز على أرباح اليورو، كإطار تعاون نهائي. من ناحية، مقارنة بأسواق ناشئة أخرى مثل الهند، فيتنام، والبرازيل، فإن السوق الأوروبية أكثر تطورًا، وتحمي رأس المال بشكل أفضل، ويمكن للصين، بفضل احتياطياتها الأجنبية الكبيرة، أن تعيد استثمارها لزيادة الأرباح. ومن ناحية أخرى، فإن استقرار سعر الصرف يعزز من قدرة الصين على الحفاظ على تنافسية منتجاتها في أوروبا.

بالنسبة لاستراتيجية التحوط من سعر الصرف، أعتقد أن الحل الواقعي هو تحويل العملات المستقرة بالدولار إلى EURC، ثم إيداعها في منصات مثل AAVE لكسب الفوائد، حيث يمكن أن تصل معدلات الإقراض إلى 3.87%، وهو معدل جيد. وإذا رغبت في الاحتفاظ بمراكز في أصول مخاطرة مثل BTC، وترغب في التحوط من مخاطر الصرف، يمكنك استخدام EURC كضمان، واقتراض الدولار، ثم تخصيص الأصول، مثل شراء BTC.

مقالات ذات صلة

يحذر خبير من أن بيتكوين عالقة حتى يختراق ناسداك، وسط تقلبات السوق

تداولات XRP بالقرب من دعم 1.45 دولار مع ظهور مقارنة التكرار مع بيتكوين

ارتفعت SHIB بنسبة 9.2% مع ضغط السعر ليصل إلى مقاومة عند 0.057215 داخل نطاق تداول ضيق

يظل IMX عالقًا بالقرب من 0.17 دولار كعنصر مقاومة و0.20 دولار كمستوى دعم وتحول، مما يحدد النطاق الحالي

سعر سولانا يواجه اختبارًا حاسمًا عند 86.90 دولار وسط اتجاه هبوطي

PEPE يحافظ على دعم عند 0.054351 دولار بينما يواجه اختراق الأربع ساعات مقاومة عند 0.054808 دولار