Laporan Derivasi Q3: Titik Jangkar dan Batas Atas, Memahami Struktur Funding Rate

Singkatnya:

Seiring dengan pertumbuhan eksplosif platform derivatif terdesentralisasi seperti Hyperliquid dan peluncuran perdagangan tarif dana Pendle, pasar tarif dana cryptocurrency terus berkembang. Secara khusus, dua kekuatan struktural dapat dikaitkan dengan dinamika pasar tarif dana, sehingga menciptakan peluang perdagangan yang dapat diprediksi:

- Titik jangkar formula (batas bawah): Komponen suku bunga di dalam formula kontrak perpetual swap memaksa suku bunga berkumpul di sekitar 0,01% (deviasi positif). Data menunjukkan bahwa lebih dari 92% tingkat biaya modal pada kuartal ketiga 2025 adalah positif.

- **Tindakan Trader: **Jangan bertaruh pada suku bunga negatif yang berkelanjutan. Formula ini sedang mendorong kenaikan suku bunga.

- Modal Arbitrase (Batas Atas): Termasuk puluhan miliar dolar modal institusional dari peserta seperti Ethena, yang segera menjual kontrak premium tinggi saat suku bunga melonjak.

- Tindakan Trader: Jangan berharap suku bunga tinggi akan bertahan lama. Lonjakan itu bersifat sementara, karena aktivitas arbitrase akan dengan cepat mendorong premi dan suku bunga kembali ke baseline 0,01%.

Dibandingkan dengan Binance dan Hyperliquid, tingkat biaya pendanaan BitMEX paling stabil, mencapai titik 0,01% lebih sering daripada bursa lainnya. Dalam hal volatilitas, nilai Beta ETH lebih tinggi daripada BTC.

Untuk berhasil dalam perdagangan suku bunga dana, Anda harus memahami struktur pasar, bukan emosi pasar.

Pendahuluan

Sembilan tahun yang lalu, BitMEX menciptakan kontrak berjangka, yang secara fundamental mengubah cara orang berdagang cryptocurrency. Dalam laporan derivatif kuartal kedua kami sebelumnya “Evolusi Biaya Pembiayaan: Analisis Sembilan Tahun Biaya Pembiayaan XBTUSD BitMEX”, kami merinci perjalanannya dari alat spekulatif yang sangat volatil menjadi pasar yang matang dan stabil. Sekarang, kami menyaksikan tahap berikutnya dari evolusi ini: munculnya pasar perdagangan biaya pembiayaan yang khusus.

Perdagangan suku bunga memungkinkan trader untuk berspekulasi pada harga dan memperdagangkan mekanisme dasar pasar itu sendiri. Tetapi apa yang mendorong mekanisme ini? Dalam laporan ini, kami akan menyelami dinamika pasar kontrak berkelanjutan dan rumus suku bunga, memberikan wawasan penting bagi trader cryptocurrency.

Hasil penelitian kami menunjukkan dua faktor kuat yang mempengaruhi biaya pendanaan: tarikan dari formula biaya pendanaan 0,01%/8 jam yang terikat dan kekuatan besar dari modal arbitrase institusi yang menegakkan formula tersebut. Laporan ini akan didasarkan pada data kuartal ketiga 2025, mengeksplorasi temuan ini, dan memberikan beberapa poin kunci untuk trader berdasarkan pemahaman struktural ini.

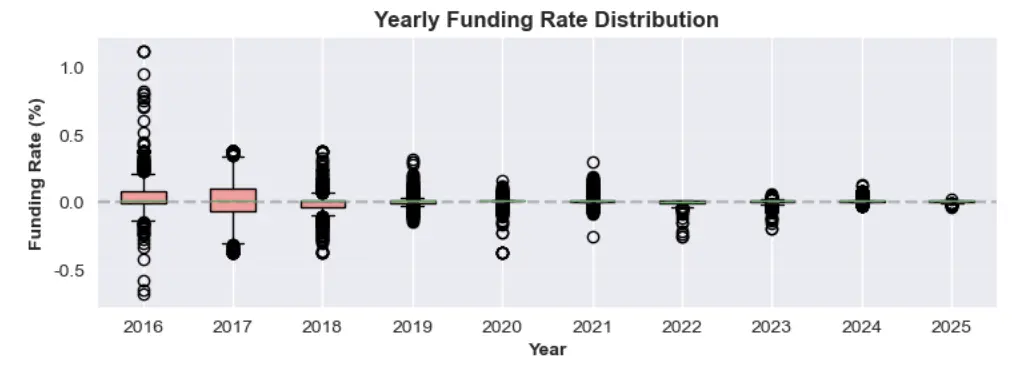

Tinjauan evolusi suku bunga dana selama sembilan tahun

Seperti yang telah kami bahas dalam laporan sebelumnya, pasar suku bunga dana kripto untuk token utama seperti Bitcoin telah matang. Pada awal periode bull market kontrak berkelanjutan, suku bunga dana Bitcoin sering kali melebihi 0,2%/8 jam, setara dengan tingkat suku bunga tahunan lebih dari 200%.

Gambar 1: Distribusi tarif biaya tahunan dari 2016 hingga 2025

Selama bertahun-tahun, seiring dengan pendalaman pasar dan masuknya lebih banyak modal institusi, volatilitas ini secara bertahap menurun. Siklus 2024-2025 telah menetapkan norma baru: rata-rata biaya dana saat ini stabil di sekitar baseline 0,01%/8 jam. Situasi ini terjadi ketika premium kontrak berjangka permanen sangat rendah, menyebabkan tarif secara default terikat pada komponen suku bunga - ini adalah tanda efisiensi sistemik pasar keuangan.

Analisis Struktur Biaya Modal

Mengapa pasar suku bunga dana mengalami perubahan yang begitu drastis? Fenomena ini dapat dijelaskan dengan dua faktor kunci:

- Formula suku bunga mengatur bahwa ketika perbedaan antara harga kontrak berjangka abadi dan harga spot tidak terlalu besar, suku bunga default adalah suku bunga acuan 0,01%/8 jam.

- Sejumlah besar dana digunakan untuk perdagangan basis untuk mendapatkan tingkat biaya modal yang tinggi.

Mari kita membahas konsep-konsep ini dengan lebih rinci.

Faktor 1: Titik jangkar formula (bias positif tersembunyi)

Biaya pembiayaan kontrak berjangka dirancang untuk menjaga agar harga kontrak tetap konsisten dengan harga spot aset yang mendasarinya. Di BitMEX dan beberapa bursa lainnya, biaya pembiayaan dihitung setiap delapan jam, dengan rumus yang terdiri dari dua komponen utama: indeks premium dan suku bunga, dan diimbangi melalui mekanisme pengekangan.

Rumus umum biaya pendanaan untuk bursa seperti BitMEX, Binance, dan Hyperliquid adalah:

F=P+clamp(I−P,−0.05%,0.05%)

Berikut adalah penjelasan rinci tentang setiap bagian dari rumus.

- Tingkat Biaya Modal (F): Pembayaran yang dilakukan secara berkala antara pemegang posisi long dan short dalam kontrak berjangka perpetual.

- Indeks Premi Rata-rata (P): Mengukur sentimen pasar dengan melacak selisih antara harga kontrak perpetual dan harga spot. Dihitung berdasarkan rata-rata selama periode biaya modal.

- Jika P positif, itu menunjukkan bahwa kontrak diperdagangkan dengan premium (di atas harga spot). Posisi long membayar posisi short.

- Jika P negatif, itu menunjukkan bahwa kontrak diperdagangkan dengan diskon (di bawah harga spot). Posisi short membayar posisi long.

- Suku bunga (I): Suku bunga tetap, biasanya ditetapkan selama 8 jam 0.01% (atau suku bunga tahunan 10.95%). 0.01%/ Awalnya ditetapkan oleh BitMEX sebagai angka acak untuk mendorong trader arbitrase menyediakan likuiditas.

- Fungsi Clamp clamp(x, min, max): Sebuah mekanisme penyangga yang digunakan untuk memastikan bahwa selisih antara suku bunga dan indeks premium (I−P) tidak terlalu besar. Batas atas selisih adalah +0,05%, dan batas bawah adalah -0,05%, untuk mencegah fluktuasi biaya modal yang terlalu besar.

Situasi 1: Sedikit premi/diskon, tingkat biaya modal = 0,01%/8 jam

Salah satu fitur kunci dari rumus ini adalah bahwa ketika pasar relatif tenang, ia dapat menstabilkan tingkat biaya pendanaan di tingkat acuan (0.01%).

Aturan Emas: Selama indeks premi rata-rata (P) tetap dalam kisaran -0,04% hingga +0,06%, suku bunga dana (F) akan tepat 0,01%.

Dalam rentang ini, fungsi Clamp dapat sepenuhnya mengimbangi premi atau diskon, membuat suku bunga biaya modal kembali ke tingkat default.

Contoh A: Premi Kecil

Misalkan indeks premi rata-rata (P) adalah +0.02%.

- Menghitung selisih:I−P=0.01%−0.02%=−0.01%

- Menggunakan Fungsi Clamping: Karena -0,01% berada dalam rentang [-0,05%, +0,05%], maka nilai clamping adalah -0,01%.

- Hitung suku bunga akhir: F=P+( nilai batas )=0,02%+(−0,01%)=0,01%

Contoh B: Diskon Kecil

Sekarang, anggaplah indeks premi rata-rata (P) adalah -0.03%.

- **Hitung selisih: **I−P=0.01%−(−0.03%)=0.04%

- Gunakan fungsi clamp: Karena 0.04% berada dalam rentang [-0.05%, +0.05%], nilai clamp adalah 0.04%.

- Menghitung suku bunga akhir: F=P+( nilai batas )=−0.03%+0.04%=0.01%

Kedua contoh ini menunjukkan bahwa, terlepas dari apakah indeks premium rata-rata (P) sedikit lebih tinggi atau lebih rendah dari suku bunga dana, suku bunga akhir selalu 0,01%.

Skenario 2: Deviasi Positif (Tarif Pembiayaan selama Periode Diskon adalah Positif)

Salah satu poin kunci dalam desain banyak kontrak permanen adalah bias positif yang melekat. Ini berarti bahwa bahkan jika harga perdagangan kontrak sedikit diskon, posisi panjang biasanya masih akan membayar sejumlah biaya kepada posisi pendek. Ini karena suku bunga positif tetap (I=0,01%) berfungsi sebagai batas bawah.

Ini juga menjelaskan mengapa suku bunga dana biasanya adalah angka positif kecil (misalnya 0,005%) dan bukan angka negatif.

Contoh: Diskon Kontrak Berjangka Perpetual dengan Tarif Biaya Modal Positif

Jika pasar bearish, rata-rata indeks premi (P) turun menjadi -0,045%.

- Menghitung Selisih: I−P=0.01%−(−0.045%)=0.055%

- Fungsi Pembatasan Aplikasi: Selisih 0,055% melebihi batas maksimum fungsi pembatasan. Oleh karena itu, fungsi pembatasan akan memaksa nilai tersebut turun ke maksimum 0,05%.

- **Menghitung tarif akhir: **F=P+( nilai batas )=−0,045%+0,05%=0,005%

Dalam contoh ini, meskipun harga perdagangan kontrak berkelanjutan lebih rendah dari harga spot, namun suku bunga tetap positif. Posisi long masih membayar posisi short, yang menunjukkan preferensi struktural yang menguntungkan posisi short dengan preferensi positif.

Skenario Tiga: Ketika tingkat biaya dana menjadi nol atau nilai negatif

Untuk membuat suku bunga dana menjadi netral atau negatif, diskon pasar harus cukup signifikan untuk mengatasi deviasi positif yang disebabkan oleh suku bunga.

- Ketika indeks premium (P) tepat -0.05%, tingkat biaya modal berubah menjadi 0.00%.

- I−P=0,01%−(−0,05%)=0,06%

- Nilai batasan ditetapkan pada 0,05%

- F=P+( nilai pengekangan )=−0,05%+0,05%=0,00%

- Ketika Indeks Premi Rata-rata (P) jatuh di bawah -0,05%, biaya modal menjadi negatif. Misalnya, jika P = -0,10%, biaya modal akan menjadi negatif, posisi short akan mulai membayar biaya kepada posisi long untuk mendorong pembelian, dan harga kontrak akan kembali mendekati harga spot.

Faktor Dua: Modal Arbitrase Tingkat Bunga yang Besar

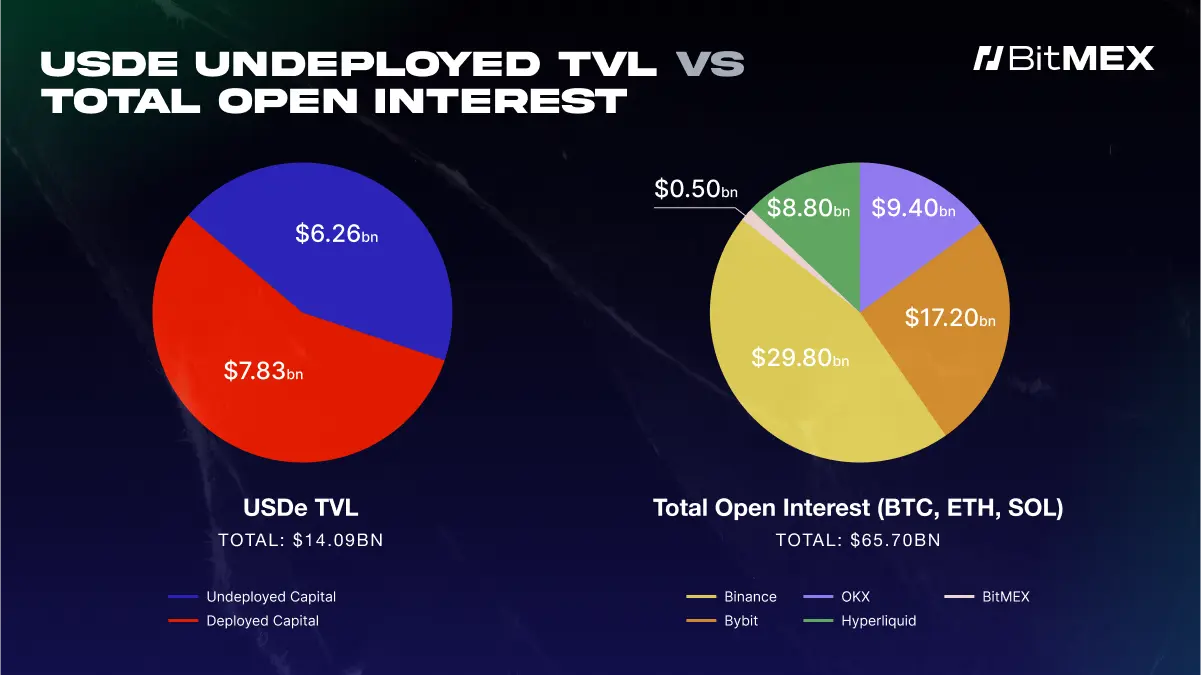

Rumus tarif pendanaan mendefinisikan aturan, sementara modal arbitrase bertanggung jawab untuk menerapkan aturan tersebut. Saat ini, skala kontrak terbuka untuk token utama di berbagai bursa cryptocurrency (Bitcoin, Ethereum, Solana) telah mencapai ratusan miliar dolar. Dari perusahaan perdagangan mandiri hingga protokol DeFi seperti Ethena, peserta arbitrase memiliki modal puluhan miliar dolar yang dapat segera digunakan ketika tarif pendanaan menjadi menarik. Ketika harga kontrak perpetual menunjukkan premi tinggi, lembaga-lembaga ini akan menjual kontrak perpetual dan membeli aset spot untuk mengumpulkan tarif pendanaan yang tinggi, sehingga mengurangi premi.

Gambar 2: Total nilai terkunci Ethena (USDe) pada 25 September 2025 dan total volume kontrak terbuka BTC, ETH, dan SOL di berbagai bursa cryptocurrency.

Gambar 2 dengan jelas menunjukkan bagaimana USDe (sebuah platform arbitrase suku bunga dana utama) dari Ethena memainkan peran penting dalam menjelaskan suku bunga dana yang tinggi secara sementara. Diagram lingkaran di sebelah kiri menunjukkan bahwa Ethena (USDe) memiliki 78,3 miliar dolar AS dalam dana yang belum dikerahkan. Diagram lingkaran di sebelah kanan menunjukkan total volume kontrak terbuka dari berbagai bursa (per 21 September 2025), yaitu 65,7 miliar dolar AS. Dengan membandingkan kedua diagram lingkaran, dapat dilihat dengan jelas bahwa protokol tunggal seperti Ethena memainkan peran besar - jumlah dana yang belum dikerahkan mencapai 12% dari total volume kontrak terbuka pasar.

Setiap kali tarif pendanaan menjadi menarik, lembaga akan mengalokasikan dana yang tersedia untuk mendapatkan keuntungan. Strategi arbitrase ini akan menurunkan tarif pendanaan yang tinggi.

Singkatnya, sejumlah besar kolam dana yang belum digunakan berfungsi sebagai batas atas untuk biaya dana, mencegahnya tetap tinggi dalam jangka panjang.

Taktik Pandangan: Tinjauan Tarif Biaya Modal Kuartal Ketiga 2025

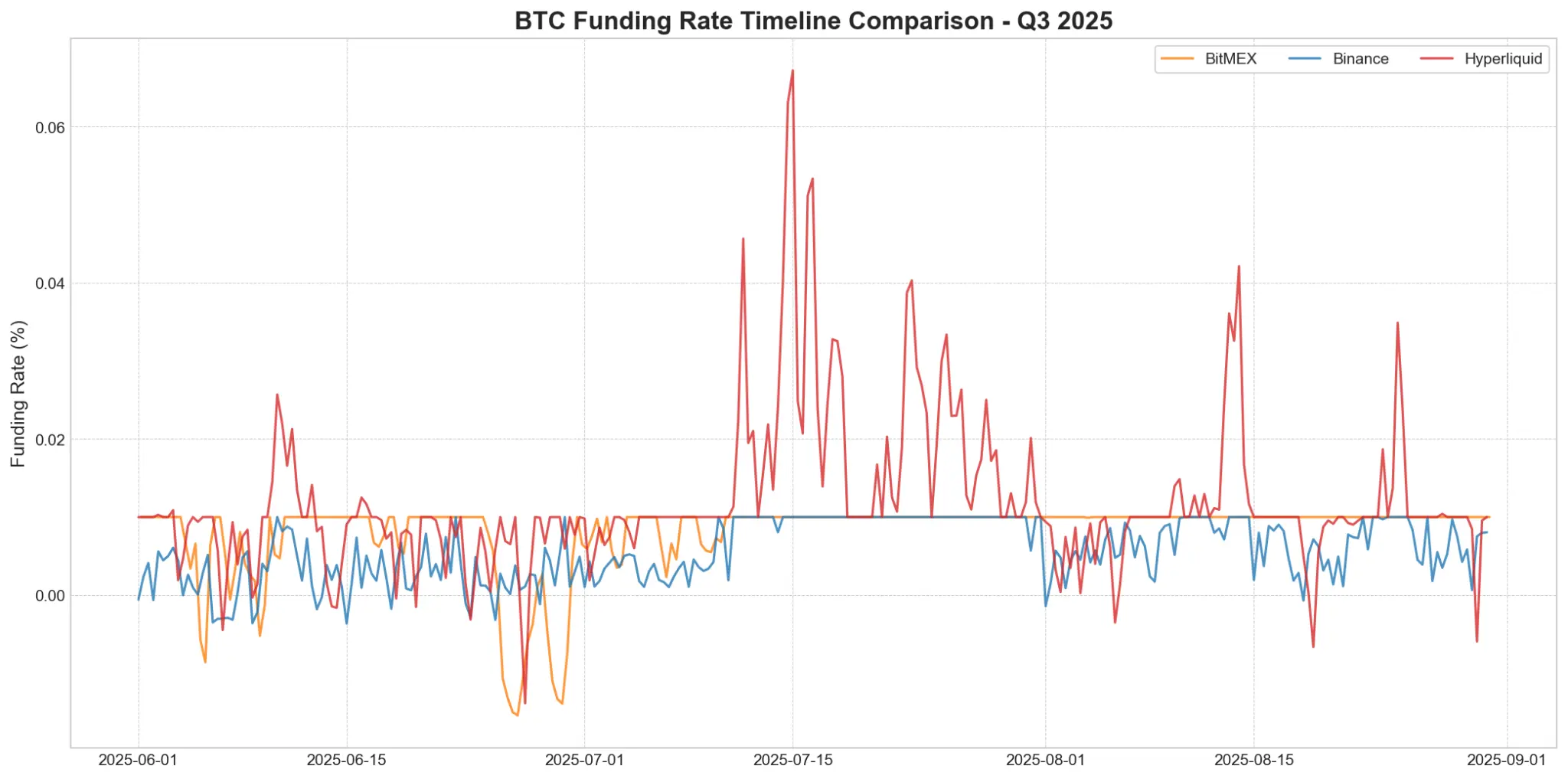

Untuk menganalisis apakah teori tentang batas bawah dan batas atas biaya modal yang disebutkan di atas berlaku, kami menganalisis data biaya modal untuk kuartal ketiga 2025 dari BitMEX, Binance, dan Hyperliquid. Ini mengonfirmasi dua teori inti yang dibahas di bagian sebelumnya:

- Tingkat biaya dana tetap positif sebagian besar waktu; ini didorong oleh bias positif struktural dalam rumus perhitungan.

- Tingkat biaya modal jarang dapat dipertahankan jauh di atas level 0,01% karena banyaknya dana arbitrase dari lembaga seperti Ethena akan ikut campur, menekan premi yang tinggi.

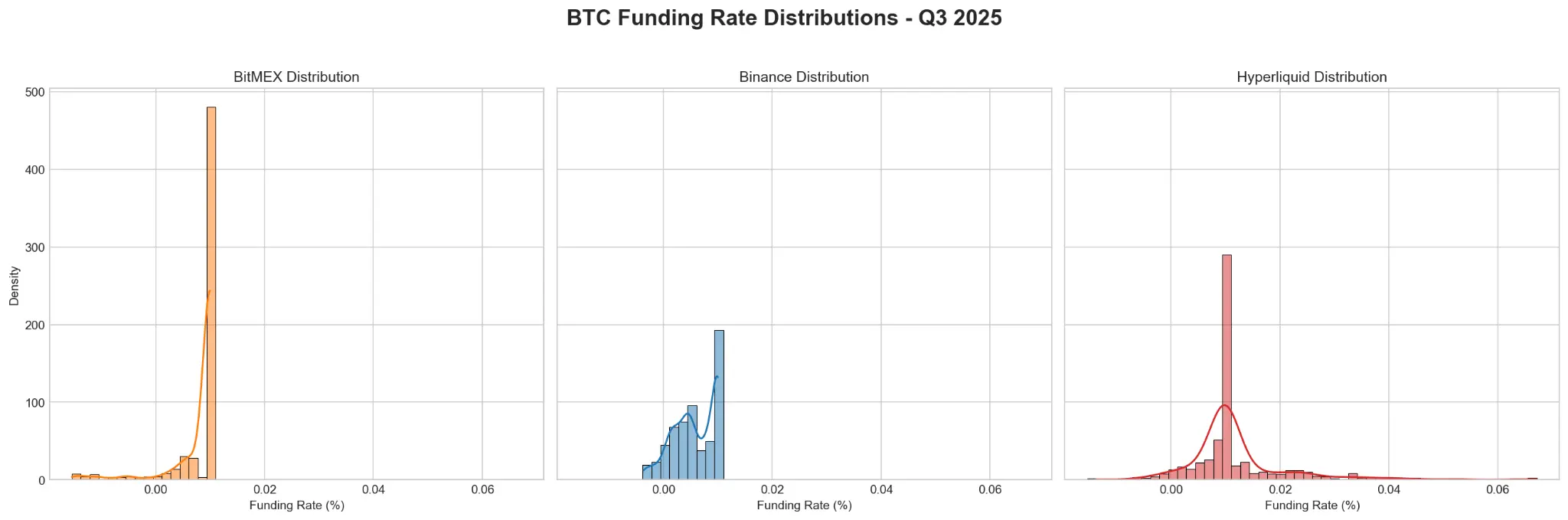

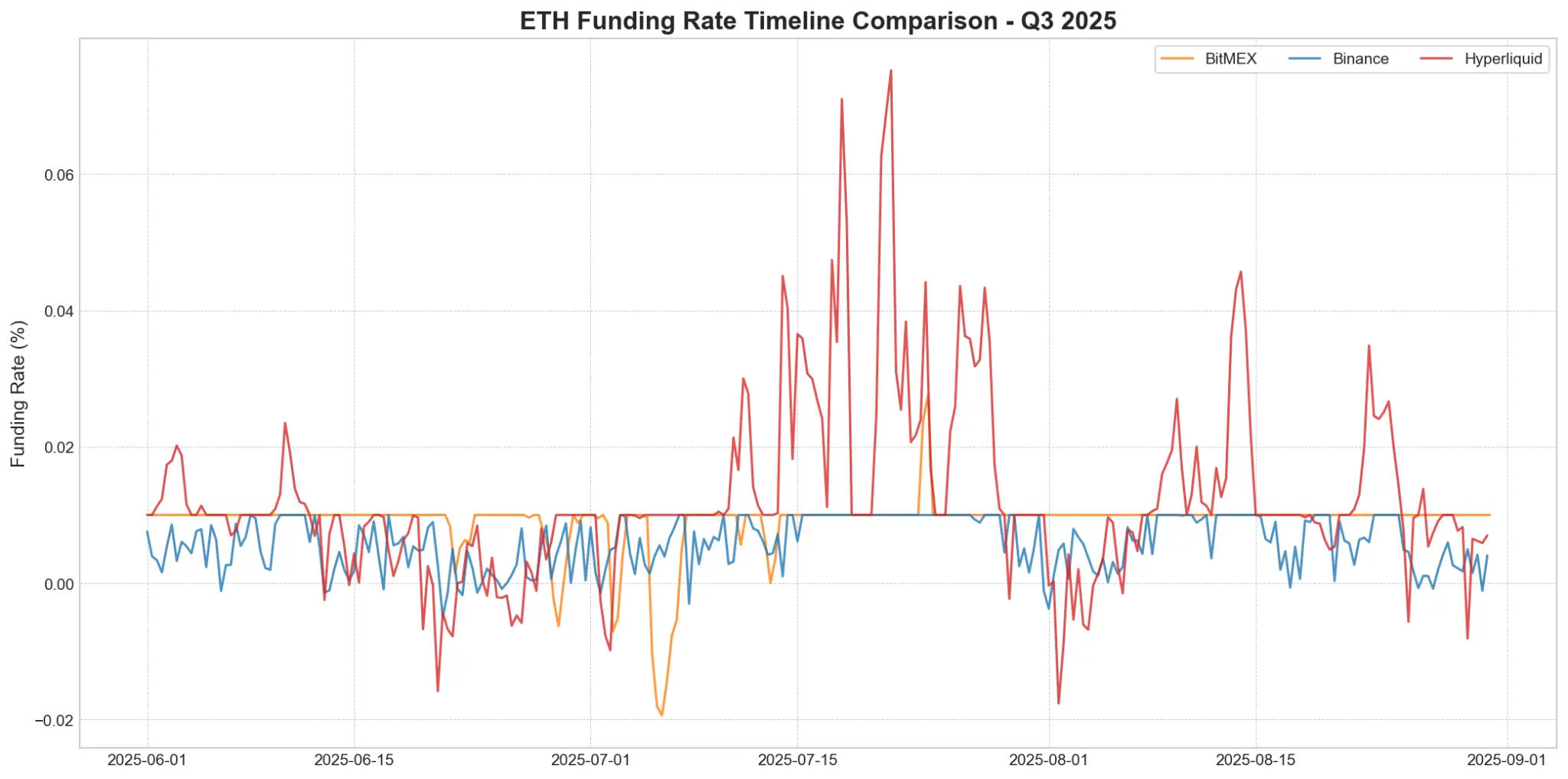

Gambar 3 dan Gambar 5 menunjukkan riwayat biaya pendanaan BTC dan ETH pada kuartal ketiga 2025, yang mengonfirmasi dua temuan inti kami. Pertama, biaya pendanaan di ketiga platform tersebut tetap positif selama sebagian besar waktu di kuartal ini, yang merupakan hasil langsung dari struktur bias positif yang formula. Kedua, ini menunjukkan bahwa biaya pendanaan di BitMEX dan Binance selalu terikat erat di sekitar baseline 0.01%, mencerminkan efek kuat dari modal arbitrase.

Pengecualian yang patut dicatat adalah Hyperliquid, yang menunjukkan volatilitas signifikan dalam tarif pembiayaannya, dan sering melonjak jauh di atas tingkat baseline - kita akan menganalisis fenomena ini di bagian berikutnya.

Gambar 3: Perbedaan tren tingkat biaya BTC di berbagai bursa pada kuartal ketiga tahun 2025. Hyperliquid (merah) menunjukkan volatilitas yang signifikan, dan kenaikan tajam biasanya melebihi batas 0,01%. Sebaliknya, BitMEX (oranye) dan Binance (biru) menawarkan lingkungan suku bunga yang lebih stabil.

Gambar 4: Distribusi tarif dana BTC di berbagai bursa untuk kuartal ketiga tahun 2025.

Gambar 5: Perbandingan suku bunga ETH pada kuartal ketiga 2025, mengungkapkan pola perilaku yang mirip dengan BTC. Likuiditas tinggi (merah) ditandai dengan volatilitas tinggi dan sering terjadi fluktuasi besar, sementara BitMEX (oranye) dan Binance (biru) mempertahankan lingkungan suku bunga yang lebih stabil dan dapat diprediksi.

Gambar 6: Distribusi suku bunga dana Ethereum di BitMEX, Binance, dan Hyperliquid pada kuartal ketiga tahun 2025. Gambar tersebut menunjukkan bahwa suku bunga dana Ethereum yang paling umum di ketiga bursa adalah 0,01%, dengan BitMEX paling stabil, sementara Hyperliquid memiliki volatilitas tertinggi.

Perbedaan tarif biaya modal antar bursa: stabilitas vs. volatilitas

Analisis biaya dana Bitcoin di platform BitMEX, Hyperliquid, Binance, dan Hyperliquid (BTC)

$BTC data suku bunga dana (kuartal ketiga 2025)

| Pertukaran | Rata-rata | Deviasi Std | Min | Max | Frekuensi 0,01% | Frekuensi Positif |

| BitMEX | 0.0081% | 0.0049% | -0.0154% | 0.0100% | 78.19% | 93.83% |

| Binance | 0,0057% | 0,0039% | -0,0036% | 0,0100% | 30,70% | 92,54% |

| Hyperliquid | 0.0120% | 0.0097% | -0.0139% | 0.0672% | 39.45% | 95.98% |

Analisis tarif pendanaan Ethereum (ETH) di BitMEX, Hyperliquid, dan Binance, serta Hyperliquid

Data biaya modal $ETH (Kuartal Ketiga 2025)

| Pertukaran | Rata-rata | Deviasi Std | Min | Max | Frekuensi 0,01% | Frekuensi Positif |

| BitMEX | 0.0090% | 0.0045% | -0.0194% | 0.0276% | 87.52% | 95.12% |

| Binance | 0.0060% | 0.0038% | -0.0050% | 0.0100% | 31.71% | 92.68% |

| Hyperliquid | 0.0126% | 0.0131% | -0.0176% | 0.0752% | 33.57% | 88.81% |

Gambar di atas dengan jelas menunjukkan perbedaan dalam stabilitas biaya pendanaan antara BitMEX dan bursa lainnya seperti Hyperliquid dan Binance.

- BitMEX: Sebagai salah satu bursa derivatif cryptocurrency tertua, BitMEX adalah acuan. Selama periode analisis, tingkat biaya pendanaan BTC berada pada 0,01% selama 78,19% waktu, dan tingkat biaya pendanaan ETH berada pada 0,01% selama 87,52% waktu. Indikator deviasi standar yang rendah menunjukkan bahwa tingkat biaya pendanaan ini paling dapat diprediksi. Ini mencerminkan bahwa premi dari kontrak perpetual BTC dan ETH di BitMEX sebagian besar sejalan dengan harga spot.

- Binance: Sebagai bursa cryptocurrency terbesar, Binance memiliki rata-rata biaya dana BTC dan ETH terendah, dengan median selalu di bawah 0,01%. Ini menunjukkan adanya tekanan jual yang berkelanjutan di Binance dibandingkan dengan BitMEX. Ini mencerminkan sentimen pasar rata-rata jangka panjang, bukan impuls sesaat.

- **Hyperliquid:**Volatilitas biaya dana Hyperliquid paling signifikan di antara tiga bursa, dengan rata-rata biaya dana dan deviasi standar yang selalu tertinggi. Ini langsung berasal dari jendela perhitungan biaya dana 1 jam, serta ketidakmampuannya untuk menawarkan leverage setinggi BitMEX, yang membuatnya bereaksi berlebihan terhadap basis. Biaya dana BTC dan ETH tertinggi yang diamati masing-masing adalah 0,067% dan 0,075%, jauh di atas level bursa lainnya, menyoroti tren volatilitas biaya dananya yang ekstrem.

Biaya Pendanaan Bitcoin vs. Ethereum

Meskipun tingkat biaya modal untuk kedua aset menunjukkan tren umum yang serupa di berbagai bursa, data mengungkapkan perbedaan kunci: pada kuartal ketiga 2025, tingkat biaya modal ETH menunjukkan “beta yang lebih tinggi”.

- Tarif sedikit lebih tinggi: Di semua bursa, rata-rata biaya dana ETH sedikit lebih tinggi daripada BTC.

- Volatilitas jauh lebih tinggi: Di platform Hyperliquid, suku bunga dana ETH adalah 0,0131%, hampir 35% lebih tinggi dibandingkan dengan 0,0097% milik BTC. Ini berarti suku bunga dana ETH tidak hanya lebih tinggi rata-ratanya, tetapi juga lebih volatil, sehingga lebih mudah mengalami puncak ekstrem.

Poin Kunci Pedagang

Memahami struktur pasar ini dapat memberikan kerangka untuk mengidentifikasi perdagangan dengan tingkat kemenangan tinggi. Para trader tidak perlu memprediksi emosi pasar, melainkan dapat bertaruh pada pelaksanaan aturan pasar itu sendiri.

1. Garis dasar struktural: Jangan melawan deviasi positif dari rumus

Salah satu temuan inti adalah bahwa sebagian besar biaya pendanaan bernilai positif—data kami untuk kuartal ketiga 2025 menunjukkan bahwa ini terjadi lebih dari 92% dari waktu. Ini bukan kebetulan; ini adalah hasil langsung dari komponen suku bunga +0,01% dalam rumus, yang memberikan dorongan berkelanjutan. Bahkan jika Anda sangat bearish, ingatlah bahwa biaya pendanaan positif di bawah 0,01% sudah berarti harga perdagangan kontrak berjangka abadi berada di bawah harga spot. Untuk membuat suku bunga menjadi negatif, pasar harus mengatasi bias positif yang melekat ini.

. Oleh karena itu, jika pasar seperti Boros menunjukkan tingkat biaya modal implisit mendekati nol, maka long lebih memiliki keunggulan struktural dibandingkan short dengan harapan suku bunga terus negatif. Dalam hal ini, rumus biaya modal bukanlah teman Anda — ia secara aktif mendorong suku bunga kembali ke wilayah positif.

2. Batas atas arbitrase: Jangan berharap suku bunga tinggi akan bertahan

Seperti halnya rumus menciptakan garis dasar yang lunak, ketersediaan modal institusi besar juga menciptakan garis atas yang keras. Begitu tingkat biaya dana melonjak jauh di atas garis dasar 0,01%, mereka akan membawa imbal hasil tahunan dua digit, yang sulit ditolak oleh para arbitrase.

Bertahun-tahun modal miliaran dolar dari institusi dan protokol DeFi terus memperhatikan peluang ini. Ketika premium muncul, mereka akan melakukan short pada kontrak perpetual dan membeli aset spot secara bersamaan, perdagangan ini akan dengan cepat mengompresi premium dan memaksa tingkat biaya modal turun. Ini berarti, meskipun suku bunga mungkin melambung tinggi, lonjakan ini pada dasarnya tidak stabil dan sementara. Bertaruh pada suku bunga yang tinggi secara berkelanjutan berarti bertaruh pada segmen pasar yang besar, efisien, dan memiliki modal yang cukup.

Kesimpulan

Perdagangan biaya modal adalah tren yang muncul dalam industri cryptocurrency. Di BitMEX, kami berharap dapat menyaksikan perubahan berikutnya dalam derivatif cryptocurrency. Analisis kami menunjukkan bahwa untuk sukses di pasar biaya modal tidak berasal dari memprediksi emosi pasar yang kacau, tetapi dari memahami struktur dasar pasar.

Dua faktor utama—daya tarik formula biaya modal sebesar 0,01% dan kolam dana arbitrase besar yang melaksanakan formula tersebut—menciptakan lingkungan pasar yang sangat dapat diprediksi. Dengan memahami mengapa suku bunga terikat dan mengapa suku bunga negatif adalah fenomena yang tidak biasa, trader dapat melampaui spekulasi harga dan memanfaatkan peluang probabilitas tinggi yang terkandung dalam struktur pasar yang diperkenalkan oleh BitMEX sembilan tahun yang lalu.