بدأ عصر طباعة النقود التدريجي من قبل الاحتياطي الفيدرالي! لين ألدن: التحفيز المعتدل للأصول ليس انفجاريًا

الاقتصادي والمدافع عن البيتكوين لين ألندن يقول إن مجلس الاحتياطي الفيدرالي يدخل مرحلة طباعة النقود بشكل تدريجي، مع تحفيز معتدل غير كبير. ينصح بالاحتفاظ بأصول نادرة، والتوازن من مجالات متفائلة إلى مراكز منخفضة التخصيص. ترامب يرشح ووش المحافظ المتشدد، وتوقعات خفض الفائدة في مارس تنخفض إلى 19.9%. تقول ألندن إن جميع السياسات تؤدي في النهاية إلى تدهور قيمة العملة.

الفرق الجوهري بين الطباعة التدريجية والنطاق الواسع للطباعة

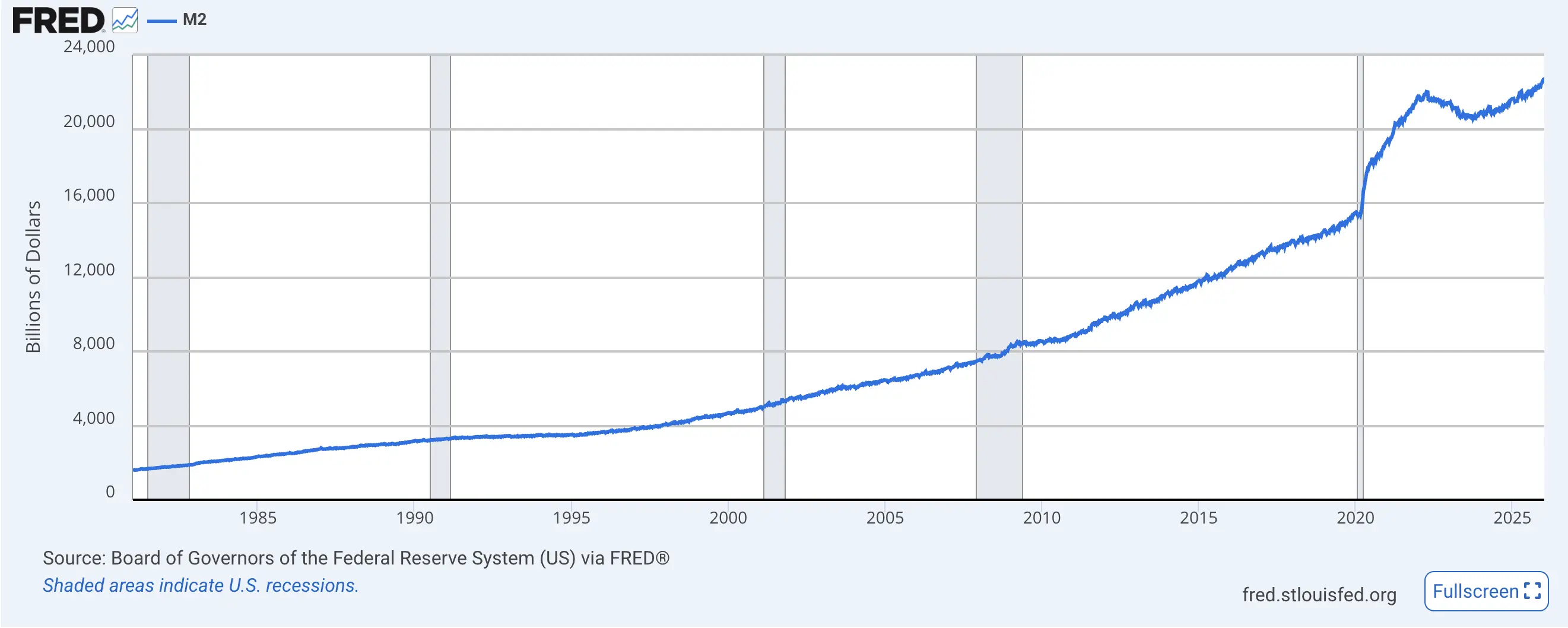

(المصدر: FRED)

يخوض الاحتياطي الفيدرالي الأمريكي الآن عصر الطباعة التدريجية، والذي سيحفز أسعار الأصول بشكل “معتدل”، وليس كما يتوقع الكثيرون في مجال البيتكوين من “طباعة نقود واسعة النطاق”، وفقًا لما قاله الاقتصادي والمدافع عن البيتكوين لين ألندن. “توقعاتي الأساسية تتوافق إلى حد كبير مع توقعات الاحتياطي الفيدرالي: أن معدل نمو الميزانية العمومية يتماشى مع معدل نمو إجمالي أصول البنوك أو الناتج المحلي الإجمالي الاسمي،” قال ألندن في عرض استراتيجي للاستثمار في 8 فبراير، وأضاف: “بشكل عام، هذا يعني أنني لا أزال أؤمن بضرورة الاحتفاظ بأصول نادرة عالية الجودة، وأميل إلى إعادة التوازن من المجالات المتفائلة بشكل مفرط إلى المجالات ذات التخصيص المنخفض.”

الفرق بين “الطباعة التدريجية” و"الطباعة الواسعة" مهم جدًا. الطباعة الواسعة تعني أن الاحتياطي الفيدرالي يوسع الميزانية العمومية بشكل كبير خلال فترة قصيرة، مثلما حدث خلال جائحة 2020 حيث طبع تريليونات الدولارات خلال شهور. هذا الإجراء يقلل بسرعة من قوة الدولار الشرائية، ويدفع أسعار جميع الأصول للارتفاع بشكل حاد، وكان البيتكوين من 10,000 دولار إلى 69,000 دولار خلال تلك الفترة نتيجة لذلك.

أما الطباعة التدريجية فهي تتماشى مع النمو الطبيعي للاقتصاد. إذا نما الناتج المحلي الإجمالي الاسمي بنسبة 4% سنويًا، فإن الميزانية العمومية للاحتياطي ستنمو أيضًا بنسبة 4%، وهذا التوسع يهدف فقط إلى الحفاظ على استمرارية النظام النقدي الحالي، وليس لتحفيز إضافي. تأثيره على أسعار الأصول محدود جدًا، لأن نمو عرض النقود يُمتص بواسطة النمو الاقتصادي، ولا يسبب تأثيرات سيولة واضحة.

تعتقد ألندن أن ما إذا كان الاحتياطي الفيدرالي ينفذ سياسة التسهيل الكمي هو مسألة لفظية بحتة، لأن جميع السياسات تؤدي في النهاية إلى تدهور قيمة العملة. هذا الرأي يكشف جوهر النظام النقدي: سواء كان التوجه رسميًا انكماشًا أو توسعًا، فإن الاتجاه طويل الأمد هو زيادة عرض النقود وانخفاض القوة الشرائية. الفرق فقط في سرعة التدهور، وليس في حدوثه.

الخصائص الثلاثة للطباعة التدريجية

السرعة تتوافق مع النمو الاقتصادي: معدل توسع الميزانية العمومية يتماشى مع معدل نمو الناتج المحلي الإجمالي الاسمي

لا تنتج سيولة إضافية: النقود الجديدة تُمتص بواسطة النمو الاقتصادي، بدون تأثيرات فائضة

ارتفاع معتدل للأصول: الدفع أقل بكثير من برامج التخفيف الكمي الواسعة في 2020

بالنسبة لمجتمع البيتكوين، هذه إشارة تتطلب تعديل التوقعات. العديد من حاملي البيتكوين يتوقعون أن يعيد الاحتياطي الفيدرالي تفعيل التخفيف الكمي الواسع، مما سيدفع البيتكوين للارتفاع مجددًا. لكن تحليل ألندن يظهر أن هذا السيناريو غير مرجح على المدى القصير. من المرجح أن يتبع الاحتياطي سياسة توسعية معتدلة، وهذا محدود الدعم للبيتكوين. على المستثمرين تقليل توقعاتهم بشأن “السوق الصاعدة للطباعة”، والتركيز على العوامل الأساسية للبيتكوين (مثل اعتماد المؤسسات، تدفقات الصناديق من صناديق المؤشرات، وتوسع الاستخدامات).

من خلال رسم بياني لعرض M2، نرى أن عرض النقود للاحتياطي الفيدرالي مستمر في النمو. هذا النمو ليس انفجاريًا، بل هو منحنى ثابت ومعتدل. وهذا هو التصور الذي ذكرته ألندن عن “الطباعة التدريجية”. بالمقارنة مع الارتفاع الحاد في M2 خلال 2020-2021، فإن المنحنى الحالي أكثر استواءً.

ترشيح ووش المحافظ المتشدد يزيد من عدم اليقين في السياسات

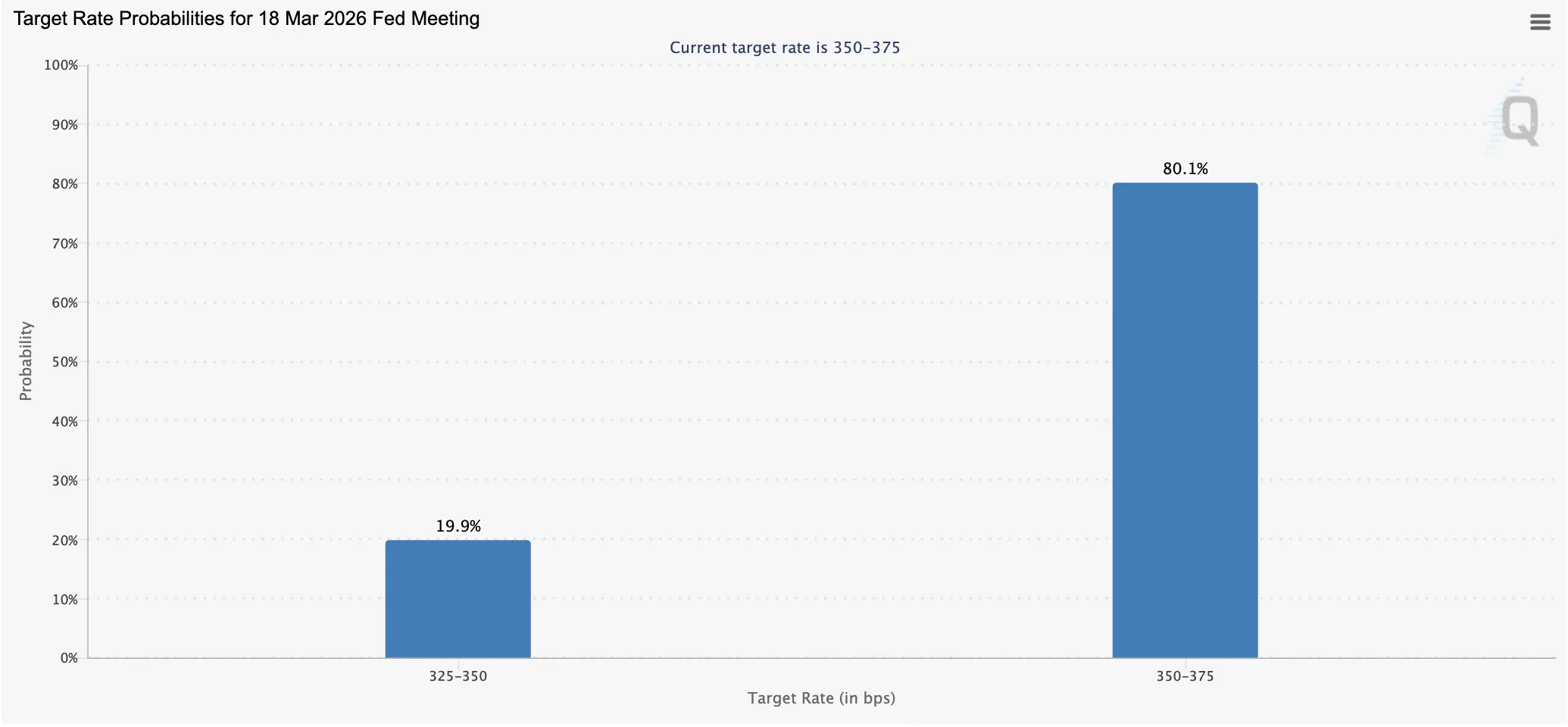

(المصدر: CME Fed Watch)

في السابق، قام الرئيس الأمريكي ترامب بترشيح كيفن ووش ليكون رئيسًا جديدًا للاحتياطي الفيدرالي، وأثار ذلك ردود فعل واسعة في سوق التداول. يعتقدون أن ووش أكثر تشددًا بشأن أسعار الفائدة مقارنة بمرشحي الرئاسة الآخرين للاحتياطي. سياسة أسعار الفائدة تؤثر على أسعار العملات الرقمية. عادةً، زيادة عرض النقود وتوسيع الائتمان تعتبر إيجابية للأصول، بينما رفع أسعار الفائدة وتقليص عرض النقود غالبًا ما يؤدي إلى تباطؤ الاقتصاد وانخفاض الأسعار.

حوالي 19.9% من المتداولين يتوقعون أن يخفض الاحتياطي الفيدرالي الفائدة في اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) القادم في مارس، وهو أقل من التوقعات التي أظهرها استطلاع CME Fedwatch الأسبوع الماضي والتي كانت 23%. هذا الانخفاض في التوقعات يعكس بشكل مباشر تأثير ترشيح ووش المحافظ المتشدد. السوق يعتقد أنه إذا تم تعيين ووش، فإن احتمالية خفض الفائدة ستنخفض بشكل كبير، وأن الاحتياطي قد يظل لفترة طويلة عند أسعار فائدة مرتفعة.

مدة ولاية باول كرئيس للاحتياطي تنتهي في مايو 2025، ولم يتم بعد تأكيد ووش من قبل مجلس الشيوخ الأمريكي ليصبح الرئيس القادم، مما يزيد من عدم اليقين بشأن مسار أسعار الفائدة في 2026. هذا الانتقال في السلطة هو عامل مخاطرة في السوق بحد ذاته. إذا تأخرت عملية تأكيد ووش أو واجهت مقاومة، قد يدخل الاحتياطي في فراغ قيادي لعدة أشهر.

قال باول بعد اجتماع اللجنة الفيدرالية في ديسمبر: “على المدى القصير، مخاطر التضخم تميل إلى الارتفاع، ومخاطر التوظيف تميل إلى الانخفاض، والوضع حرج. السياسات ليست خالية من المخاطر.” هذا التصريح الغامض يتكرر خلال فترة ولاية باول، مما يصعب على السوق تكوين توقعات واضحة. إذا تم تعيين ووش، فإن مواقفه المتشددة ستوفر على الأقل اتجاهًا أكثر وضوحًا للسياسة، رغم أنه قد يكون غير مواتٍ للأصول ذات المخاطر، إلا أن الوضوح له قيمة أيضًا.

توجيهات التخصيص للأصول النادرة تتغير من التفاؤل إلى التخصيص المنخفض

تقدم ألندن نصائح استثمارية عملية جدًا: الاحتفاظ بأصول نادرة عالية الجودة، وإعادة التوازن من المجالات المتفائلة بشكل مفرط إلى المجالات ذات التخصيص المنخفض. هذا النهج مناسب جدًا في البيئة الحالية. الأصول النادرة تشمل البيتكوين، الذهب، الأسهم ذات الجودة العالية، والعقارات، وهي أصول ذات عرض محدود وطلب مستقر. في ظل نمط الطباعة التدريجية، ستزيد هذه الأصول تدريجيًا، رغم أنها لن تنفجر، إلا أنها ستتفوق على التضخم.

“إعادة التوازن من المجالات المتفائلة بشكل مفرط” هو النصيحة الأساسية. ما هي المجالات المتفائلة حاليًا؟ أسهم الذكاء الاصطناعي التي ارتفعت بشكل كبير في 2025 وتجاوزت التقييمات، وبعض العملات الميمية والعملات البديلة التي تم تضخيمها بدون دعم أساسي، كلها مجالات تشير ألندن إلى أنه ينبغي تقليل التخصيص فيها. بالمقابل، المجالات ذات التخصيص المنخفض قد تشمل: الأسهم التقليدية ذات القيمة، بعض السلع المقيمة بأقل من قيمتها، والأصول الرقمية عالية الجودة التي تم بيعها بشكل مفرط خلال السوق الهابطة.

بالنسبة للبيتكوين، يوفر إطار ألندن تحديدًا واضحًا: هو أصل نادر، ويستحق الاحتفاظ، لكن لا تتوقع أن ينفجر سعره بسبب سياسات الاحتياطي الفيدرالي. ارتفاع البيتكوين يعتمد على تحسين العوامل الأساسية، مثل تسريع اعتماد المؤسسات، تدفقات صناديق المؤشرات، وتوسع الاستخدامات. إذا تحققت هذه العوامل، حتى في بيئة الطباعة التدريجية، قد يتفوق البيتكوين على غيره من الأصول. لكن الاعتماد فقط على السيولة قد يؤدي إلى خيبة أمل.

من الناحية الاستراتيجية الكلية، توصي ألندن بالتوازن وليس بالمبالغة. لم تتوقع تراجعًا كاملًا أو ارتفاعًا كاملًا، بل ركزت على الاختيار الانتقائي وإعادة التوازن الديناميكية. هذا النهج الواقعي قد يكون هو الأفضل في بيئة غير مستقرة جدًا حاليًا. التحيز المفرط نحو التفاؤل أو التشاؤم قد يفوت فرصًا أو يتسبب في خسائر غير ضرورية، بينما التعديل وفقًا للتقييمات والتوقعات يتيح الحفاظ على القدرة التنافسية في مختلف ظروف السوق.

بالنسبة للتأثيرات طويلة المدى لسياسات الاحتياطي، فإن نظرية “المسألة اللفظية” التي طرحتها ألندن تستحق التفكير العميق. سواء كانت السياسة رسمياً تركز على التخفيف الكمي، أو التشديد، أو السياسة المحايدة، فإن المنطق الداخلي للنظام النقدي يحدد أن عرض النقود سيتوسع على المدى الطويل. هذا الهيكل التراكمي لانخفاض قيمة العملة هو جوهر قيمة البيتكوين والأصول الصلبة الأخرى على المدى الطويل. على الرغم من أن السياسات قصيرة المدى لن تؤدي إلى ارتفاع مفاجئ، إلا أن الطلب على البيتكوين كأداة للتحوط من تدهور العملة سيستمر في النمو على المدى الطويل.

مقالات ذات صلة

انسَ M2: إصدار سندات الخزانة يظهر كأقوى إشارة اقتصادية لبيتكوين

مؤلف "الأب الغني والأب الفقير": اشترى البيتكوين عند سعر 6.7万美元، وقد تتعرض الدولار لضربة بسبب أزمة الديون

عاجل》محكمة العليا تقضي بأن فرض رسوم جمركية بقيمة 1750 مليار دولار على ترامب غير قانوني! البيت الأبيض يعلن عن خطة احتياطية، وبيتكوين تتجاوز 6.8万 دولار

مؤشر مديري المشتريات للخدمات والتصنيع في الولايات المتحدة لشهر فبراير من شركة ستاندرد آند بورز جلوبال أقل من التوقعات

التضخم في الولايات المتحدة في ديسمبر أعلى من المتوقع، والأسهم الأمريكية تفتح منخفضة

انهيار السوق العالمي الأسبوع المقبل؟ تحركات السيولة الفيدرالية تثير علامات حمراء عبر الأسهم والعملات الرقمية