Báo cáo sản phẩm phái sinh Q3: Điểm neo và giới hạn, hiểu cấu trúc tỷ lệ funding

Nói ngắn gọn:

Với sự bùng nổ của các nền tảng phái sinh phi tập trung như Hyperliquid và sự ra mắt của giao dịch tỷ lệ phí vốn Pendle, thị trường tỷ lệ phí vốn tiền điện tử đang phát triển không ngừng. Cụ thể, hai lực lượng cấu trúc có thể được quy cho động lực của thị trường tỷ lệ phí vốn, từ đó tạo ra những cơ hội giao dịch có thể dự đoán được:

- Điểm neo của công thức (giới hạn dưới): Hợp đồng hoán đổi vĩnh viễn có thành phần lãi suất tích hợp trong công thức, buộc lãi suất tập trung quanh 0,01% (chênh lệch dương). Dữ liệu cho thấy, hơn 92% tỷ lệ phí vốn trong quý 3 năm 2025 là dương.

- Hành động của nhà giao dịch: Đừng đặt cược vào lãi suất âm kéo dài. Công thức này đang thúc đẩy lãi suất tăng lên.

- Vốn arbitrage (trần): Bao gồm hàng tỷ đô la vốn từ các tổ chức, bao gồm cả những người tham gia như Ethena, ngay lập tức bán khống các hợp đồng cao hơn khi lãi suất tăng vọt.

- Hành động của nhà giao dịch: Đừng mong đợi lãi suất cao sẽ kéo dài. Sự tăng vọt là tạm thời, vì hoạt động chênh lệch giá sẽ nhanh chóng đẩy mức chênh lệch và lãi suất trở lại mức cơ bản 0.01%.

So với Binance và Hyperliquid, tỷ lệ phí vốn của BitMEX ổn định nhất, với số lần đạt điểm neo 0.01% cao hơn các sàn giao dịch khác. Về độ biến động, giá trị Beta của ETH cao hơn BTC.

Để thành công trong giao dịch tỷ lệ phí vốn, cần phải nắm vững cấu trúc thị trường, chứ không phải tâm lý thị trường.

Giới thiệu

Chín năm trước, BitMEX đã phát minh ra hợp đồng vĩnh viễn, từ đó thay đổi căn bản cách mọi người giao dịch tiền điện tử. Trong báo cáo quý 2 trước đây của chúng tôi mang tên “Sự tiến hóa của tỷ lệ tài trợ: Phân tích tỷ lệ tài trợ XBTUSD của BitMEX trong chín năm”, chúng tôi đã trình bày chi tiết quá trình phát triển từ một công cụ đầu cơ đầy biến động thành một thị trường trưởng thành và ổn định. Hiện tại, chúng ta đang chứng kiến giai đoạn tiếp theo của sự tiến hóa này: sự xuất hiện của một thị trường giao dịch tỷ lệ tài trợ chuyên dụng.

Giao dịch phí vốn cho phép các nhà giao dịch thực hiện đầu cơ giá và giao dịch cơ chế nền tảng của thị trường. Nhưng điều gì thúc đẩy những cơ chế này? Trong báo cáo này, chúng tôi sẽ đi sâu vào động lực của thị trường hợp đồng vĩnh viễn và công thức phí vốn, cung cấp những hiểu biết quan trọng cho các nhà giao dịch tiền điện tử.

Kết quả nghiên cứu của chúng tôi chỉ ra hai yếu tố mạnh mẽ ảnh hưởng đến tỷ lệ phí vốn: sức hấp dẫn của công thức tỷ lệ phí vốn 0.01%/ 8 giờ và sức mạnh to lớn của vốn arbitrage tổ chức thực hiện công thức đó. Báo cáo này sẽ dựa trên dữ liệu của quý 3 năm 2025 để khám phá những phát hiện này và cung cấp cho các nhà giao dịch một số điểm chính dựa trên sự hiểu biết cấu trúc này.

Sự phát triển của tỷ lệ phí vốn trong chín năm qua

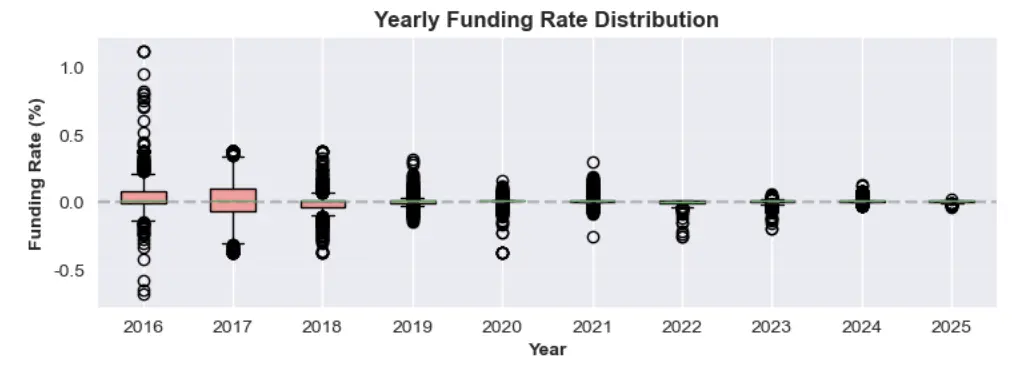

Như chúng tôi đã thảo luận trong các báo cáo trước đây, thị trường tỷ lệ phí vốn tiền điện tử cho các mã thông dụng như Bitcoin đã trở nên trưởng thành. Trong giai đoạn đầu của thị trường bò của hợp đồng vĩnh viễn, tỷ lệ phí vốn của Bitcoin thường vượt quá 0,2%/8 giờ, tương đương với lãi suất hàng năm trên 200%.

Hình 1: Phân bố tỷ lệ phí vốn hàng năm từ năm 2016 đến năm 2025

Trong nhiều năm qua, với sự sâu sắc của thị trường và sự gia tăng dòng vốn của các tổ chức, sự biến động này dần giảm bớt. Chu kỳ 2024-2025 đã thiết lập một trạng thái bình thường mới: tỉ lệ phí vốn trung bình hiện đang ổn định quanh mức 0.01%/8 giờ. Tình huống này xảy ra khi chênh lệch của hợp đồng vĩnh cửu rất thấp, dẫn đến tỉ lệ mặc định liên kết với thành phần lãi suất của nó - đây là dấu hiệu của sự hiệu quả hệ thống cao trong thị trường tài chính.

Phân tích cấu trúc phí vốn

Tại sao thị trường tỷ lệ phí vốn lại xảy ra sự biến động mạnh mẽ như vậy? Hiện tượng này có thể được giải thích bằng hai yếu tố chính:

- Công thức tỷ lệ phí tài chính quy định rằng, khi giá hợp đồng vĩnh viễn không chênh lệch nhiều so với giá giao ngay, tỷ lệ phí mặc định là lãi suất chuẩn 0.01%/8 giờ.

- Một lượng lớn tiền được sử dụng cho giao dịch cơ sở để có được tỷ lệ phí cao.

Hãy cùng thảo luận chi tiết hơn về những khái niệm này.

Yếu tố 1: Điểm neo của công thức (sự thiên lệch tích cực ẩn giấu)

Tỷ lệ phí quỹ của hợp đồng vĩnh viễn nhằm mục đích giữ cho giá hợp đồng phù hợp với giá giao ngay của tài sản cơ sở. Tại BitMEX và một số sàn giao dịch khác, tỷ lệ phí quỹ được tính toán mỗi tám giờ, công thức tính bao gồm hai thành phần chính: Chỉ số chênh lệch và Lãi suất, và được cân bằng thông qua cơ chế kẹp.

Công thức chung của tỷ lệ phí vốn của các sàn giao dịch như BitMEX, Binance và Hyperliquid là:

F=P+clamp(I−P,−0.05%,0.05%)

Dưới đây là mô tả chi tiết về các phần của công thức.

- Tỷ lệ phí vốn (F): Khoản thanh toán định kỳ giữa người nắm giữ vị thế mua và vị thế bán của hợp đồng hoán đổi vĩnh viễn.

- Chỉ số chênh lệch trung bình (P): Đo lường tâm lý thị trường bằng cách theo dõi sự chênh lệch giữa giá hợp đồng vĩnh viễn và giá giao ngay. Tính toán dựa trên giá trị trung bình trong khoảng thời gian phí vốn.

- Nếu P dương thì có nghĩa là hợp đồng giao dịch với giá premium (cao hơn giá giao ngay). Vị thế mua trả cho vị thế bán.

- Nếu P âm thì có nghĩa là hợp đồng đang giao dịch với giá thấp hơn (dưới giá thị trường). Vị thế bán chịu trả cho vị thế mua.

- Lãi suất (I): Lãi suất cố định, thường được thiết lập là 8 giờ 0.01% (hoặc lãi suất hàng năm 10.95%). 0.01%/ Ban đầu là con số tùy ý mà BitMEX thiết lập để khuyến khích các nhà giao dịch chênh lệch cung cấp thanh khoản.

- Hàm kẹp clamp(x, min, max): Một cơ chế đệm, nhằm đảm bảo rằng sự chênh lệch giữa lãi suất và chỉ số chênh lệch (I−P) không vượt quá mức cho phép. Giới hạn trên của sự chênh lệch là +0.05%, giới hạn dưới là -0.05%, để ngăn chặn sự biến động quá lớn của tỷ lệ vốn.

Tình huống 1: Hơi có phí bảo hiểm/giảm giá, tỷ lệ phí vốn = 0.01%/8 giờ

Một đặc điểm quan trọng của công thức này là, khi thị trường tương đối ổn định, nó có khả năng duy trì tỷ lệ phí vốn ở mức lãi suất chuẩn (0.01%).

Nguyên tắc vàng: Chỉ cần chỉ số chênh lệch trung bình (P) duy trì trong khoảng -0.04% đến +0.06%, tỷ lệ phí vốn (F) sẽ chính xác là 0.01%.

Trong phạm vi này, hàm Clamp có thể hoàn hảo bù đắp cho phí bảo hiểm hoặc giảm giá, đưa tỷ lệ phí tài chính trở về lãi suất mặc định.

Ví dụ A: Phí bảo hiểm nhỏ

Giả sử chỉ số chênh lệch trung bình (P) là +0.02%.

- Tính chênh lệch:I−P=0.01%−0.02%=−0.01%

- Ứng dụng hàm kẹp giá trị: Do -0.01% nằm trong khoảng [-0.05%, +0.05%], vì vậy giá trị kẹp là -0.01%.

- Tính toán tỷ lệ lãi suất cuối cùng: F=P+( giá trị kẹp )=0.02%+(−0.01%)=0.01%

Ví dụ B: Giảm giá nhẹ

Bây giờ, giả sử chỉ số chênh lệch trung bình (P) là -0.03%.

- Tính toán chênh lệch: I−P=0.01%−(−0.03%)=0.04%

- Áp dụng hàm giới hạn: Do 0.04% nằm trong khoảng [-0.05%, +0.05%], nên giá trị giới hạn là 0.04%.

- **Tính lãi suất cuối cùng: **F=P+( giá trị kẹp )=−0.03%+0.04%=0.01%

Hai ví dụ này đều cho thấy, bất kể chỉ số chênh lệch trung bình (P) cao hơn hay thấp hơn so với tỷ lệ chi phí vốn, lãi suất cuối cùng luôn là 0.01%.

Cảnh 2: Độ lệch dương (Tỷ lệ phí vốn trong thời gian giảm giá là dương)

Nhiều hợp đồng vĩnh viễn được thiết kế với một điểm chính là thiên lệch dương vốn có của chúng. Điều này có nghĩa là ngay cả khi giá giao dịch hợp đồng bị chiết khấu nhẹ, vị thế mua thường vẫn trả một khoản phí nhỏ cho vị thế bán. Điều này là do lãi suất dương cố định (I=0.01%) đóng vai trò như một ngưỡng tối thiểu.

Điều này cũng giải thích lý do tại sao tỷ lệ phí vốn thường là một số dương nhỏ (ví dụ 0.005%) chứ không phải là số âm.

Ví dụ: Giảm giá hợp đồng vĩnh viễn với tỷ lệ phí tài chính dương

Giả sử thị trường giảm, chỉ số chênh lệch trung bình (P) giảm xuống -0.045%.

- Tính chênh lệch: I−P=0.01%−(−0.045%)=0.055%

- Hàm kiềm chế ứng dụng: Chênh lệch 0.055% đã vượt quá giới hạn của hàm kiềm chế. Do đó, hàm kiềm chế sẽ buộc giá trị này giảm xuống mức tối đa 0.05%.

- Tính toán tỷ lệ phí cuối cùng: F=P+( giá trị kìm hãm )=−0.045%+0.05%=0.005%

Trong ví dụ này, mặc dù giá giao dịch của hợp đồng vĩnh viễn thấp hơn giá giao ngay, nhưng tỷ lệ phí vốn vẫn dương. Các nhà đầu tư mua vẫn đang trả cho các nhà đầu tư bán, điều này cho thấy sự ưa thích cấu trúc có lợi cho các vị thế bán có ưa thích dương.

Tình huống ba: Khi tỷ lệ phí vốn trở thành bằng không hoặc giá trị âm

Để làm cho tỷ lệ chi phí vốn trở nên trung lập hoặc âm, mức chiết khấu thị trường phải đủ đáng kể để vượt qua độ lệch dương do lãi suất mang lại.

- Khi chỉ số chênh lệch (P) chính xác là -0.05%, tỷ lệ phí vốn trở thành 0.00%.

- I−P=0.01%−(−0.05%)=0.06%

- Giá kìm chế sẽ được đặt giới hạn tối đa là 0.05%

- F=P+(giá kiểm soát)=−0.05%+0.05%=0.00%

- Khi chỉ số chênh lệch trung bình (P) giảm xuống dưới -0.05%, tỷ lệ phí vốn sẽ trở thành giá trị âm. Ví dụ, nếu P=-0.10%, tỷ lệ phí vốn sẽ trở thành giá trị âm, bên bán sẽ bắt đầu trả phí cho bên mua để khuyến khích việc mua vào, và giá hợp đồng sẽ được đẩy trở lại gần giá giao ngay.

Yếu tố hai: Vốn trái phiếu chênh lệch lãi suất khổng lồ

Công thức tỷ lệ phí vốn định nghĩa các quy tắc, trong khi vốn chênh lệch chịu trách nhiệm thực hiện các quy tắc. Hiện tại, quy mô hợp đồng chưa thanh toán của các đồng tiền chính trên các sàn giao dịch tiền điện tử lớn (Bitcoin, Ethereum, Solana) đã đạt hàng trăm tỷ đô la. Từ các công ty giao dịch tự doanh đến các giao thức DeFi như Ethena, các nhà tham gia chênh lệch có hàng tỷ đô la vốn, và một khi tỷ lệ phí vốn trở nên hấp dẫn, chúng có thể ngay lập tức được đưa vào sử dụng. Khi giá hợp đồng vĩnh viễn xuất hiện chênh lệch cao, các tổ chức này sẽ bán hợp đồng vĩnh viễn, mua tài sản giao ngay để thu phí vốn cao, từ đó làm giảm chênh lệch.

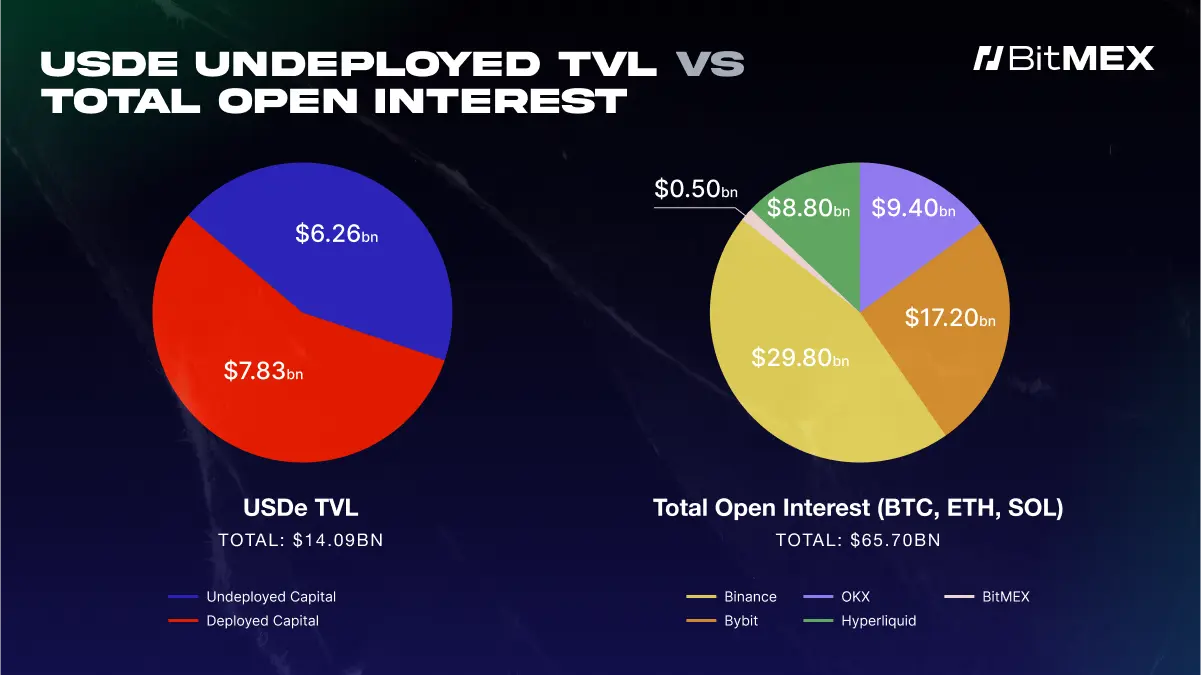

Hình 2: Tổng giá trị bị khóa của Ethena (USDe) vào ngày 25 tháng 9 năm 2025 so với tổng số hợp đồng mở của các sàn giao dịch tiền điện tử lớn BTC, ETH và SOL.

Hình 2 rõ ràng thể hiện cách Ethena's USDe (một nền tảng chênh lệch lãi suất vốn chủ yếu) đóng vai trò quan trọng trong việc giải thích lãi suất vốn tạm thời cao. Biểu đồ hình tròn bên trái cho thấy Ethena (USDe) có 7.83 tỷ USD vốn chưa được triển khai. Biểu đồ hình tròn bên phải hiển thị tổng số hợp đồng mở chưa thanh lý của các sàn giao dịch lớn (tính đến ngày 21 tháng 9 năm 2025), với tổng giá trị là 65.7 tỷ USD. So sánh hai biểu đồ hình tròn, có thể thấy rõ rằng các giao thức đơn lẻ như Ethena đóng một vai trò rất lớn - với lượng vốn chưa triển khai lên tới 12% tổng số hợp đồng mở chưa thanh lý trên thị trường.

Mỗi khi tỷ lệ phí vốn trở nên hấp dẫn, các tổ chức sẽ triển khai vốn có sẵn của mình để kiếm lợi nhuận. Chiến lược arbitrage này sẽ làm giảm tỷ lệ lãi suất vốn cao.

Nói ngắn gọn, một lượng lớn quỹ chưa được triển khai đóng vai trò là giới hạn trên của tỷ lệ phí, ngăn chặn nó duy trì ở mức cao trong thời gian dài.

Nhận định thực chiến: Tổng kết tỷ lệ chi phí vốn quý 3 năm 2025

Để phân tích liệu lý thuyết về mức phí tài chính tối thiểu và tối đa ở trên có đúng hay không, chúng tôi đã phân tích dữ liệu phí tài chính của BitMEX, Binance và Hyperliquid trong quý 3 năm 2025. Điều này xác nhận hai lý thuyết cốt lõi đã thảo luận trong phần trước:

- Tỷ lệ phí vốn duy trì giá trị dương trong hầu hết thời gian , điều này được thúc đẩy bởi độ thiên lệch dương cấu trúc trong công thức tính toán.

- Tỷ lệ phí vốn hiếm khi duy trì ở mức cao hơn 0,01% vì có nhiều quỹ arbitrage từ các tổ chức như Ethena can thiệp, làm giảm giá chênh lệch cao.

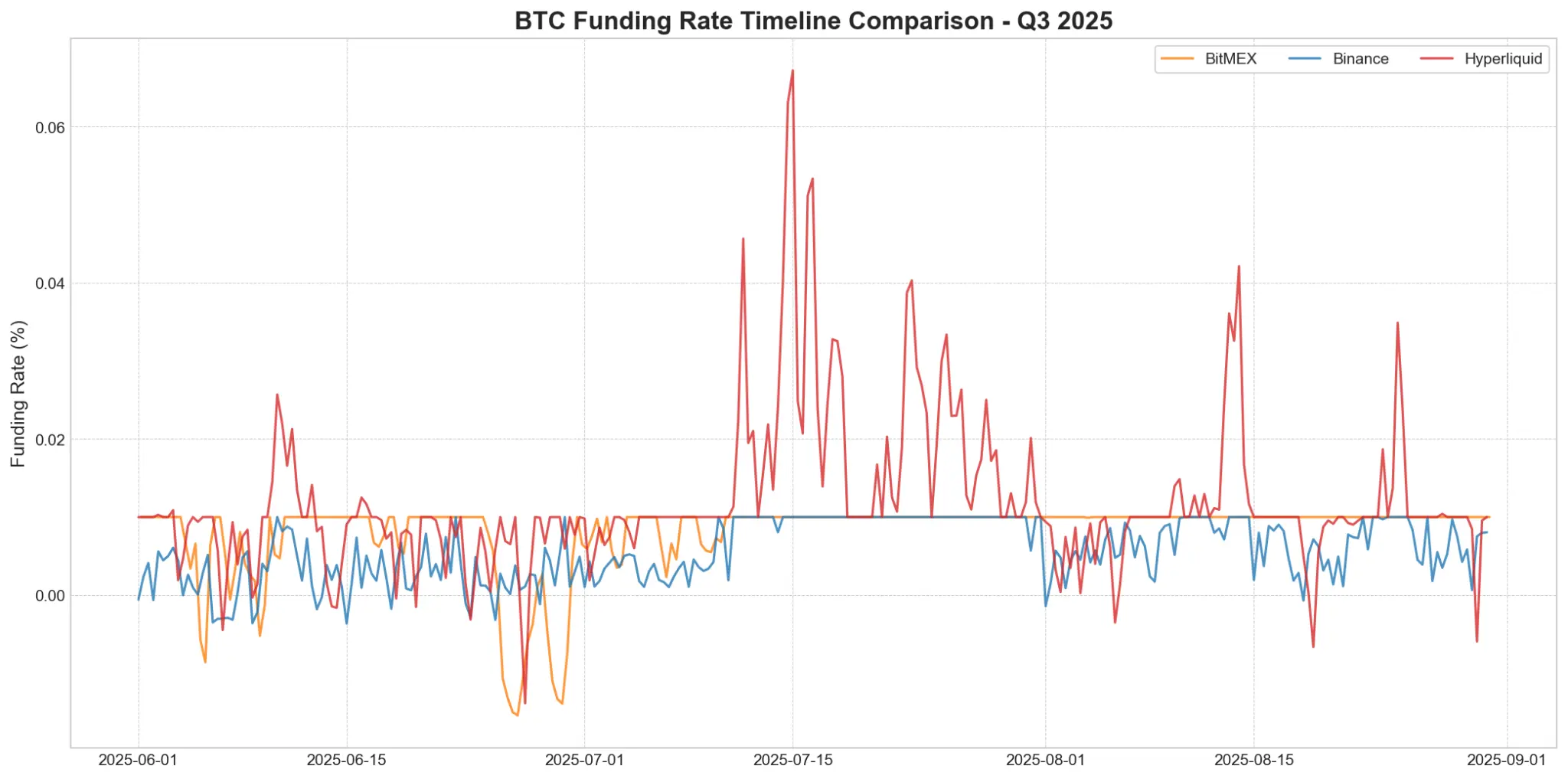

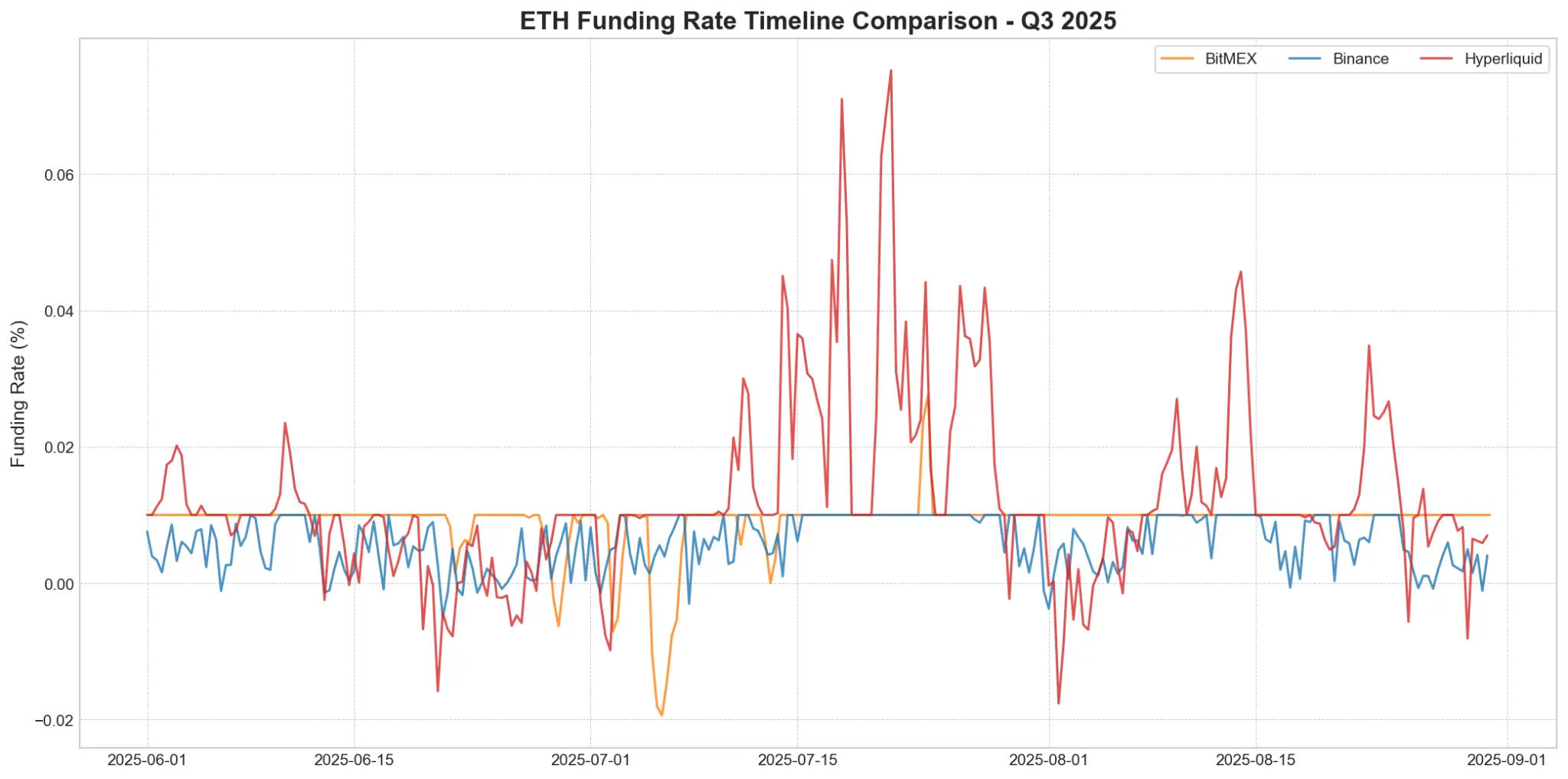

Hình 3 và Hình 5 hiển thị lịch sử tỷ lệ phí vốn BTC và ETH trong quý 3 năm 2025, điều này xác nhận hai phát hiện cốt lõi của chúng tôi. Thứ nhất, tỷ lệ phí vốn của ba nền tảng này giữ mức dương trong hầu hết thời gian của quý này, điều này là kết quả trực tiếp của độ lệch tích cực cấu trúc trong công thức. Thứ hai, điều này cho thấy tỷ lệ phí vốn của BitMEX và Binance luôn được neo chặt ở gần mức cơ bản 0.01%, thể hiện sức mạnh của hiệu ứng vốn chênh lệch.

Một ngoại lệ đáng chú ý là Hyperliquid, với tỷ lệ phí vốn thể hiện sự biến động đáng kể và thường tăng vọt lên mức cao hơn nhiều so với mức cơ bản - chúng tôi sẽ phân tích hiện tượng này trong phần tiếp theo.

Hình 3: Sự khác biệt trong xu hướng tỷ lệ phí BTC của các sàn giao dịch trong quý 3 năm 2025. Hyperliquid (màu đỏ) thể hiện sự biến động đáng kể, và sự gia tăng đột ngột thường vượt quá giới hạn 0,01%. Ngược lại, BitMEX (màu cam) và Binance (màu xanh) cung cấp môi trường lãi suất ổn định hơn.

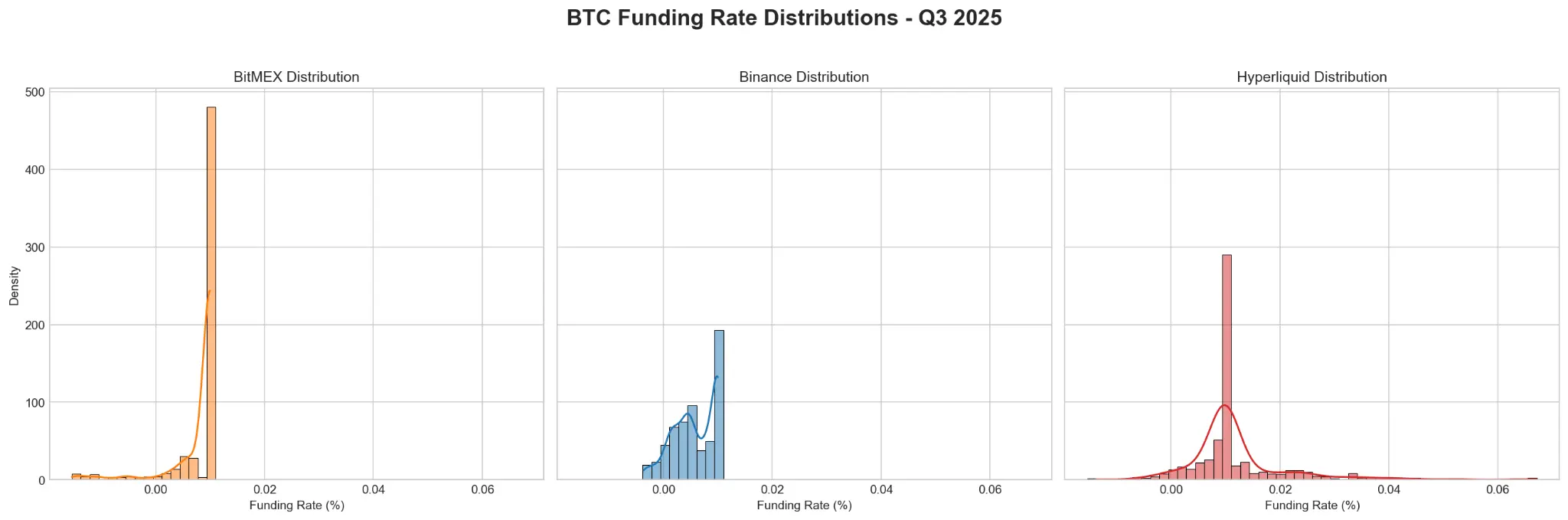

Hình 4: Phân bố tỷ lệ phí vốn BTC của các sàn giao dịch trong quý 3 năm 2025.

Hình 5: So sánh tỷ lệ phí vốn ETH trong quý 3 năm 2025, tiết lộ một mô hình hành vi tương tự như BTC. Đặc điểm của thanh khoản cao (màu đỏ) là sự biến động cao và thường xuyên xuất hiện những biến động lớn, trong khi BitMEX (màu cam) và Binance (màu xanh) duy trì một môi trường lãi suất ổn định và dễ dự đoán hơn.

Hình 6: Phân bố tỷ lệ lãi suất Ethereum của BitMEX, Binance và Hyperliquid trong quý 3 năm 2025. Hình này cho thấy, tỷ lệ phí Ethereum phổ biến nhất của ba sàn giao dịch đều là 0,01%, trong đó BitMEX ổn định nhất, trong khi Hyperliquid có độ biến động lớn nhất.

Sự khác biệt về tỷ lệ phí vốn giữa các sàn giao dịch: Độ ổn định vs. Biến động

Phân tích tỷ lệ phí vốn Bitcoin (BTC) trên các nền tảng BitMEX, Hyperliquid, Binance và Hyperliquid

Dữ liệu tỷ lệ phí vốn $BTC (Quý 3 năm 2025)

| Sàn Giao Dịch | Trung Bình | Độ Lệch Chuẩn | Tối Thiểu | Tối Đa | Tần Suất 0.01% | Tần Suất Dương |

| BitMEX | 0.0081% | 0.0049% | -0.0154% | 0.0100% | 78.19% | 93.83% |

| Binance | 0.0057% | 0.0039% | -0.0036% | 0.0100% | 30.70% | 92.54% |

| Hyperliquid | 0.0120% | 0.0097% | -0.0139% | 0.0672% | 39.45% | 95.98% |

Phân tích tỷ lệ phí vốn Ethereum trên BitMEX, Hyperliquid và Binance (ETH), cùng với Hyperliquid

$ETH dữ liệu tỷ lệ phí vốn (quý 3 năm 2025)

| Sàn giao dịch | Trung bình | Độ lệch chuẩn | Tối thiểu | Tối đa | Tần suất 0,01% | Tần suất Dương |

| BitMEX | 0.0090% | 0.0045% | -0.0194% | 0.0276% | 87.52% | 95.12% |

| Binance | 0.0060% | 0.0038% | -0.0050% | 0.0100% | 31.71% | 92.68% |

| Hyperliquid | 0.0126% | 0.0131% | -0.0176% | 0.0752% | 33.57% | 88.81% |

Hình trên rõ ràng cho thấy sự khác biệt về tính ổn định của tỷ lệ phí vốn giữa BitMEX và các sàn giao dịch khác như Hyperliquid và Binance.

- BitMEX: Là một trong những sàn giao dịch phái sinh tiền điện tử lâu đời nhất, BitMEX là tiêu chuẩn. Trong khoảng thời gian phân tích, tỷ lệ phí tài trợ BTC chỉ đúng 0.01% trong 78.19% thời gian, tỷ lệ phí tài trợ ETH chỉ đúng 0.01% trong 87.52% thời gian. Chỉ số độ lệch chuẩn thấp cho thấy tỷ lệ phí tài trợ của nó có tính dự đoán cao nhất. Điều này phản ánh rằng mức chênh lệch giá của hợp đồng vĩnh viễn BTC và ETH trên BitMEX hầu hết thời gian tương đương với giá giao ngay.

- Binance: Là sàn giao dịch tiền điện tử lớn nhất, tỷ lệ phí vốn trung bình BTC và ETH của Binance là thấp nhất, với trung vị luôn dưới 0,01%. Điều này cho thấy có áp lực bán ngắn hạn liên tục so với BitMEX. Điều này phản ánh tâm lý thị trường trung bình lâu dài, chứ không phải là hành động bộc phát nhất thời.

- **Hyperliquid:**Tính biến động của tỷ lệ phí vốn của Hyperliquid là nổi bật nhất trong ba sàn giao dịch, với tỷ lệ phí vốn trung bình và độ lệch chuẩn luôn cao nhất. Điều này trực tiếp xuất phát từ cửa sổ tính toán tỷ lệ phí vốn 1 giờ của nó, cũng như việc nó không thể cung cấp đòn bẩy cao như BitMEX, điều này khiến nó phản ứng quá mức với cơ sở. Tỷ lệ phí vốn BTC và ETH cao nhất mà nó quan sát được lần lượt là 0.067% và 0.075%, vượt xa mức của các sàn giao dịch khác, làm nổi bật xu hướng biến động mạnh của tỷ lệ phí vốn của nó.

Bitcoin vs. Tỷ lệ phí vốn Ethereum

Mặc dù tỷ lệ phí vốn của hai tài sản có xu hướng tổng thể tương tự nhau ở các sàn giao dịch, nhưng dữ liệu tiết lộ một sự khác biệt quan trọng: Trong quý 3 năm 2025, tỷ lệ phí vốn của ETH thể hiện “beta cao hơn”.

- Tỷ lệ phí cao hơn một chút: Tại tất cả các sàn giao dịch, tỷ lệ phí vốn trung bình của ETH cao hơn một chút so với BTC.

- Biến động cao hơn đáng kể: Trên nền tảng Hyperliquid, tỷ lệ phí vốn của ETH là 0.0131%, cao hơn gần 35% so với BTC với 0.0097%. Điều này có nghĩa là tỷ lệ phí vốn của ETH không chỉ cao hơn mức trung bình mà còn biến động lớn hơn, dễ xuất hiện các đỉnh cực đoan.

Điểm chính của nhà giao dịch

Hiểu cấu trúc thị trường này có thể cung cấp khung cho việc xác định giao dịch có tỷ lệ thắng cao. Người giao dịch không cần dự đoán tâm lý thị trường, mà có thể đặt cược vào việc thực thi các quy tắc của chính thị trường.

1. Đáy cấu trúc: Không được chống lại độ lệch dương của công thức

Một phát hiện cốt lõi là tỷ lệ phí vốn hầu hết đều dương - dữ liệu của chúng tôi cho thấy trong quý 3 năm 2025, có hơn 92% thời gian như vậy. Đây không phải là ngẫu nhiên; đây là kết quả trực tiếp của thành phần lãi suất +0,01% trong công thức, thành phần này cung cấp động lực liên tục. Ngay cả khi bạn cực kỳ bi quan, hãy nhớ rằng tỷ lệ phí vốn dương dưới 0,01% đã có nghĩa là giá giao dịch của hợp đồng vĩnh viễn thấp hơn giá giao ngay. Để biến lãi suất thành giá trị âm, thị trường phải vượt qua độ nghiêng tích cực bên trong này.

.Do đó, nếu thị trường như Boros cho thấy tỷ lệ phí vốn ngầm gần bằng không, thì việc mua vào có lợi thế cấu trúc hơn việc bán khống và hy vọng lãi suất tiếp tục âm. Trong trường hợp này, công thức tỷ lệ phí vốn không phải là bạn của bạn - nó đang tích cực đẩy lãi suất trở lại khu vực dương.

2. Giới hạn chênh lệch giá: Đừng mong đợi lãi suất cao sẽ kéo dài

Cũng giống như công thức tạo ra một đáy mềm, khả năng tiếp cận vốn của các tổ chức lớn cũng tạo ra một đỉnh cứng. Khi tỷ lệ chi phí vốn tăng vọt lên trên mức cơ bản 0.01%, chúng sẽ mang lại tỷ suất sinh lời hàng năm hai con số, điều này thật khó để các nhà đầu cơ có thể cưỡng lại.

Hàng chục tỷ đô la vốn từ các tổ chức và các giao thức DeFi đang tiếp tục chú ý đến những cơ hội này. Khi chênh lệch giá xuất hiện, họ sẽ đồng thời bán khống hợp đồng vĩnh viễn và mua tài sản giao ngay, giao dịch này sẽ nhanh chóng nén chênh lệch giá và buộc tỷ lệ phí vốn giảm xuống. Điều này có nghĩa là, mặc dù lãi suất có thể tăng vọt, nhưng những đợt tăng này về bản chất không ổn định và ngắn hạn. Đặt cược vào lãi suất cao kéo dài, chính là đặt cược vào một phân khúc thị trường lớn, hiệu quả và có vốn dồi dào.

Kết luận

Giao dịch tỷ lệ vốn là xu hướng mới nổi trong ngành tiền điện tử, tại BitMEX, chúng tôi mong muốn chứng kiến sự chuyển mình tiếp theo của các sản phẩm phái sinh tiền điện tử. Phân tích của chúng tôi cho thấy, để thành công trong thị trường tỷ lệ vốn không phải xuất phát từ việc dự đoán tâm lý thị trường hỗn loạn, mà là từ việc nắm vững cấu trúc cơ bản của thị trường.

Hai yếu tố cốt lõi - sức hấp dẫn của công thức phí tài chính 0.01% và một quỹ chênh lệch lớn thực hiện công thức này - đã tạo ra một môi trường thị trường rất dễ đoán. Bằng cách hiểu lý do tại sao lãi suất được neo và tại sao lãi suất âm là một hiện tượng bất thường, các nhà giao dịch có thể vượt qua đầu cơ giá cả và tận dụng các cơ hội có xác suất cao tiềm ẩn trong cấu trúc thị trường mà BitMEX đã khởi xướng cách đây chín năm.