VC“肉を食う”、個人投資家“皿を洗う”、暗号通貨界のストーリーは米国株式市場で再現されるのか?

著者:Citrini Research

翻訳:Felix, PANews

散户は株式市場で高い利益を得る機会がますます遠のいている。その原因の一つは、企業の上場遅延に関係している可能性がある。調査機関Citriniは、現代資本市場において企業が長期間非公開状態を維持する傾向について論じている。これにより、成長の価値は主にVC機関に捕捉され、公共市場は流動性退出のツールに成り果てている。以下に詳細を示す。

企業が長期にわたり非公開状態を維持するのは全くのナンセンスだ。

個人的な理解では、その動機を理解し、創業者を責めるつもりはないが、この行動は、これらの企業を育てたシステムを損なっている。根本的には、資本主義を動かす約束に反している。

アメリカの社会契約は、資本市場において非常にうまく機能してきた。

確かに、あなたは退屈な小さな企業で働いているかもしれないし、あまり優れた仕事に就いていないかもしれない。非常に裕福になることも、変革的なアイデアを持つこともなく、時にはこのシステムが自分のために機能していないと感じることもあるだろう。

しかし、少なくともあなたには、このシステムが生み出す偉大な成果に参加する機会がある。

戦後の大部分の期間、こうした取引はおおむね次のようなものだった:一般市民は市場の変動や非効率さ、広範な指数の保有による退屈さを引き受けていた。見返りとして、彼らは時折、変革的な成長の機会を与えられることもあった。

それは、もともと存在しなかった上昇の流動性の機会を創出した。特に、アメリカ経済の成長見通しを信じているが、直接参加者ではない人々にとっては。

以前、二つの物語を共有した:一人は60代以上の退職女性で、Appleの最初のスーパーボウル広告を放映した後、二つの給料を投資してApple株を買い、それ以来一度も売却していない。もう一人は、子供の頃の隣人で、1993年にAOLに投資し、Time Warnerと合併したとき、その株を売却した資金で三人の子供の大学費用をまかない、住宅ローンも完済した。

今や、Appleが70年代、AOLが90年代初頭に上場したような企業はほとんど存在しない。

たとえあなたが清掃員であっても、アメリカの歴史の一部を築いている企業に投資するチャンスはある。市場のエリート制度は、あなたが十分に鋭敏であれば、1993年にAOL株を買うことができたことを意味している。

そして、これは氷山の一角にすぎない:少数の先見の明を持つ人々だけが、いくつかの変化に気づいている。

より広範で社会的意義のある影響は、社会動向にあまり関心を持たない人々に現れる。彼らは日々の出勤と退勤を繰り返す。システムの運営を支える一員として、彼らは巨額の富を創造する機会を得ている。

たとえあなたが最も賢明な個人投資家でなくても、一生株を買ったことがなくても、あなたの退職金はいつか、未来を築く企業に投資されるだろう。資本主義エンジンの一部として、あなたは運に頼る必要はない。

あなたはすでに非常に幸運だ。あなたの一部の給料が未来に投資されているからだ。時には、自分がある企業の少額株主となり、その企業が最終的に未来の礎となることもある。

このシステムの支援により、いくつかの企業は年間収益が数十億ドルに達している。しかし、今やこのシステムを維持する人々は、その恩恵を受けられなくなっている。なぜなら、資本市場の目には、彼らは平等ではないからだ。

このようなダイナミクスの下で、資本主義は封建制度に逆戻りするだけだ。少数の人々が時代の生産手段(土地)を支配し、他者は彼らのために働き、社会の流動性は幻想に過ぎなくなる。もし企業が上場しなければ、それは異なる資産を用いて同じ構造を再構築しているに過ぎない。変革的な企業の株式は、新たな土地のようなものだ。

あなたは100万ドルの純資産(不動産を除く)を持つか、連続2年間にわたり年収20万ドルに達している必要がある。アメリカの家庭の中央値純資産は約19万ドルだ。法律上、彼らは資産運用の資格がないとされている。しかし、これらの中央値家庭は、仕事や消費の過程でこれらの企業の製品を使っており、これらの企業に価値がある。

何億人もの人々がChatGPTを使わなければ、OpenAIは5000億ドルの評価額に達し得ない。ユーザーが価値を創造しているのだ。中間のB2B取引がいくつあったとしても、産業チェーンの末端は常に具体的な個人消費者だ。彼らも少なくとも、その恩恵の一部を享受する機会があるべきだ。

ある意味では、今や封建制度よりもひどいかもしれない:少なくとも農民は自分が農民であることを知っている。今や、人々は401(k)退職金制度を通じて「資本主義に参加」しているが、最も変革的な富の市場からはシステム的に排除されている。

富裕層がますます富むのは資本主義の運営方式だ。しかし、最近まで、アメリカの強力な資本市場は少なくともあなたが利益関係者の一人であることを保証していた。勝者は勝ち続けるが、あなたも彼らの勝利に参加できる。

あなたもAOLの最初の百万ユーザーの一人になり、「すごい、私はこの会社に投資したい」と言ったかもしれない。次の6年間で、その株価は80倍に上昇した。今や、新しい良い製品を持つ企業の株式は、ほとんど公開市場で取引されていない。

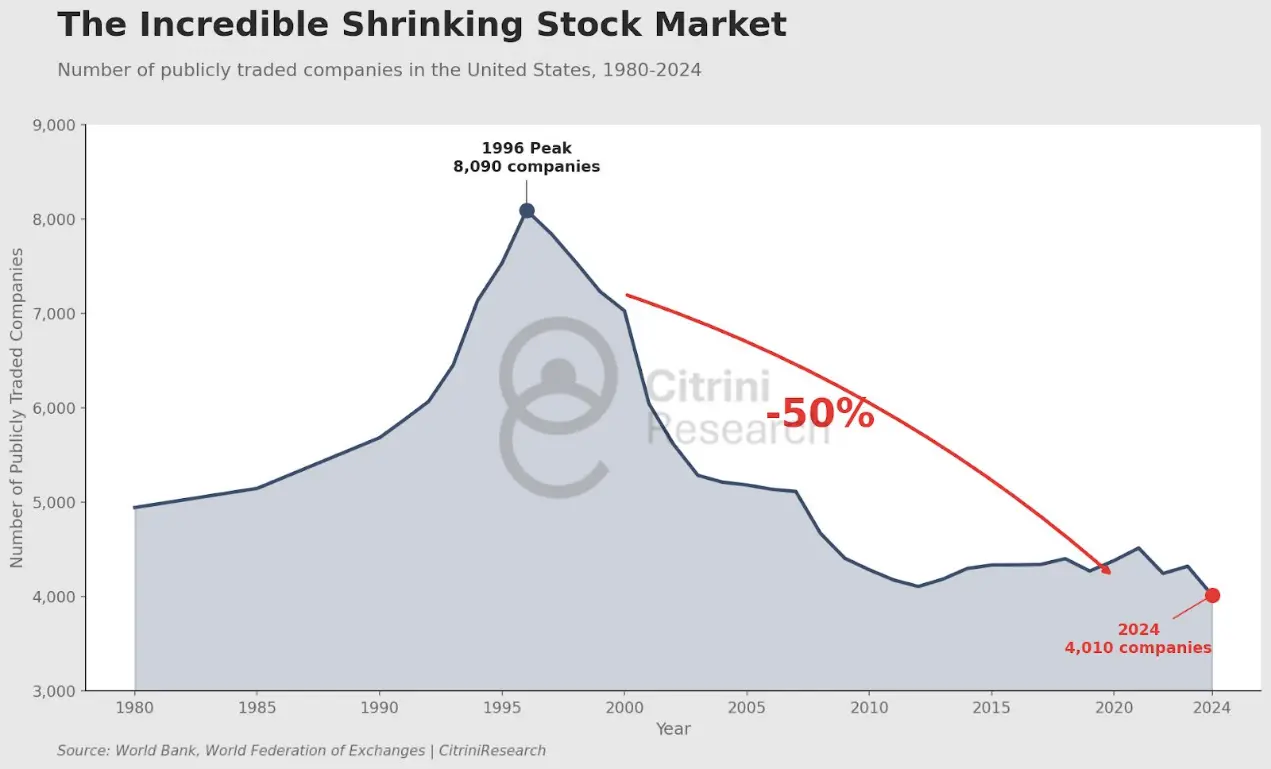

1996年、アメリカには8,000社以上の上場企業があった。現在の経済規模は指数関数的に拡大しているにもかかわらず、上場企業の数は4,000社未満に過ぎない。

2024年のインフレ調整後ドルで見ると、1980年の上場企業の中央値時価総額は1.05億ドルだった。2024年は13.3億ドル。

ここで議論しているのは、市值の中央値ではない。過去100年で、市值がほぼ半分に増加した最大の要因は、上位1%の企業の貢献によるものだ。

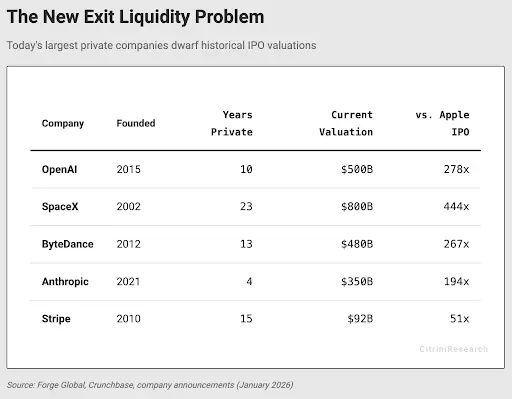

Anthropologie、SpaceX、OpenAI。

これらの企業は本来、この1%に入るべきだった。今や、一般の投資家がこれらの企業の成長に参加したい場合、唯一の方法は、企業の成長速度が鈍化した後にIPOを行うことだ。

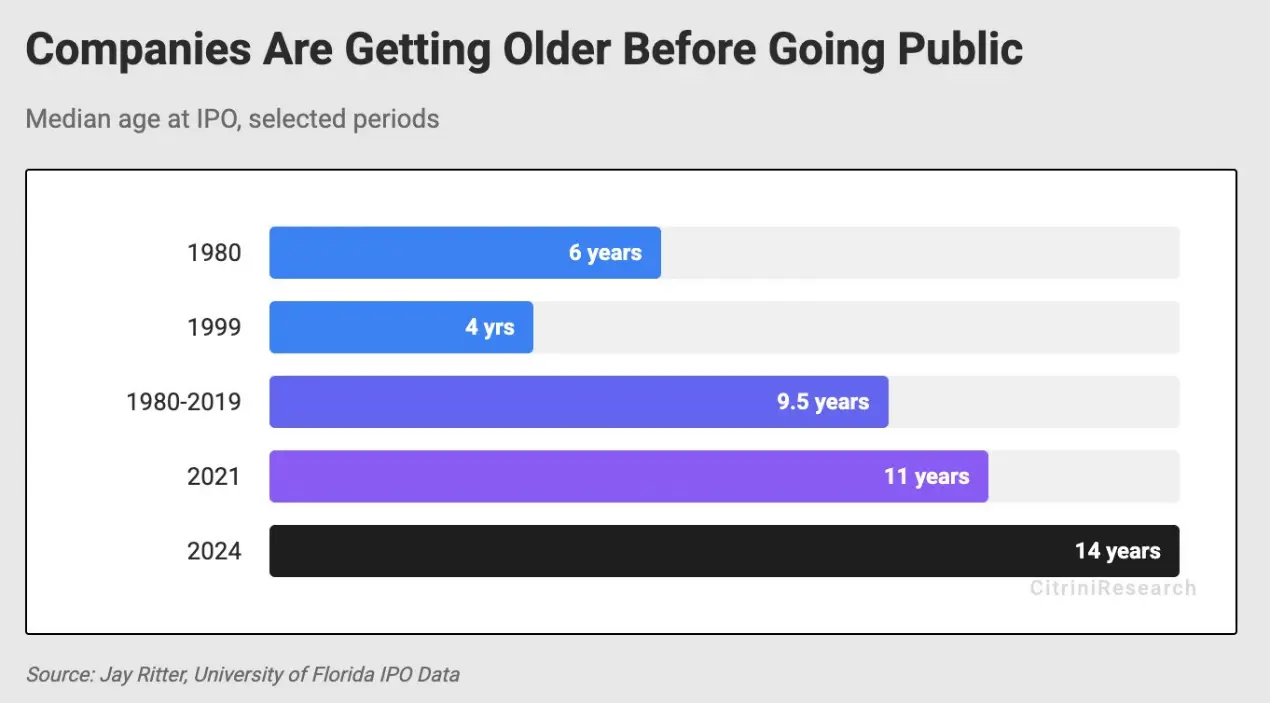

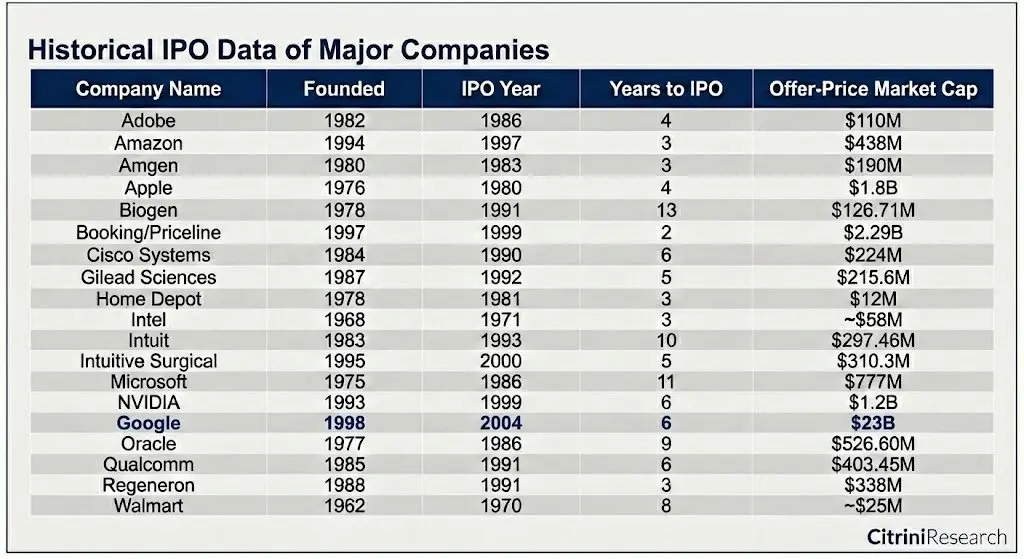

アマゾンは上場時、設立からわずか3年で、売上高はわずか1.48億ドル、しかも赤字だった。当時、Appleは設立から4年で上場した。

1986年にMicrosoftが上場したとき、市場価値は米国GDPの約0.011%だった。10年以内に約1.2万人の億万長者従業員を生み出した。ワシントン州の秘書や教師たちも、このソフトウェア会社の株を長期保有し、億万長者になった。

SpaceXは、今日のアメリカで最も革新的で画期的な企業の一つといえる。その評価額は8000億ドルに達し、GDPの約2.6%に相当する。

OpenAIは最近、5000億ドルの資金調達ラウンドを完了し、8300億ドルの評価額で追加資金調達を試みているとの噂もある。2024年10月時点での評価額は1570億ドル。もしOpenAIがその時点で上場していれば、すぐにS&P 500指数に組み入れられ、もしかすると第6位または第7位の保有銘柄になる可能性もある(AI企業の取引状況を考慮すれば、さらに高くなる可能性もある)。

しかし、この新たに生まれる価値の大部分は、アメリカ市民の手に渡ることなく、リスク投資や主権基金に流れるだろう。

2024年のドル価値で見ると、Appleの上場時の時価総額は18億ドルだった。これは、時価総額トップ100の企業にも入れない規模だ。

1997年、Amazonの上場時の評価額は4.38億ドルだった。上場過程は混乱と激しい変動に満ちていた。インターネットバブル崩壊時には、その株価は90%下落した。

しかし、一般市民がこの変動を引き受けたおかげで、その後の1700倍の上昇を享受した。

彼らはリスク投資ファンドに資金を投じる必要も、「人脈を築く」必要もなかった。市場に入るためのハードルは株価だけだった。

次に、Uberを見てみよう。

この会社は、どの時期でも一般投資家の関心を引きつける。なぜなら、どこでもUberを使った移動が行われているからだ。しかし、Uberは2019年に890億ドルの評価額で上場したとき、その価値は早期のベンチャーラウンドの約180倍に成長していた。

もしこれが90年代なら、個人投資家も世界の変化に気づくチャンスがあったかもしれない。2014年にUberのドライバーが、同社の累計注文数が1億を突破したとき(当時の評価額は170億ドル)に気づいたとしたら、それも10倍のリターン、年平均複合成長率22%だった。

しかし現実には、一般市民はこの7年余りでUberの株価が倍になっただけの利益しか得ていない。

ここで一つ明確にしておきたい:すべてのスタートアップ企業が上場すべきだと呼びかけているわけではない。UberのシードラウンドからCラウンドに投資した人々は、明らかに大きなリスクを負い、豊かなリターンも得た。

しかし、UberがDラウンドの資金調達を行う頃には、保持非公開のままでいることは、市場支配の道をより平坦にし、より簡単にキャッシュアウトできるようにするためだけのものではないかと疑問に思わざるを得ない。すべての利益はVCの手に流れているのだ。

ここで改めて強調したい:リスク投資は、テクノロジーの進歩にとって不可欠な部分だ。多くの企業が市場から淘汰されるはずだったが、長期投資家から資金を調達できたおかげで生き残っているケースも多い。

しかし、もしリスク投資家たちがゲームを続けたいなら、システム全体が過負荷で崩壊しないように確保し続ける必要がある。

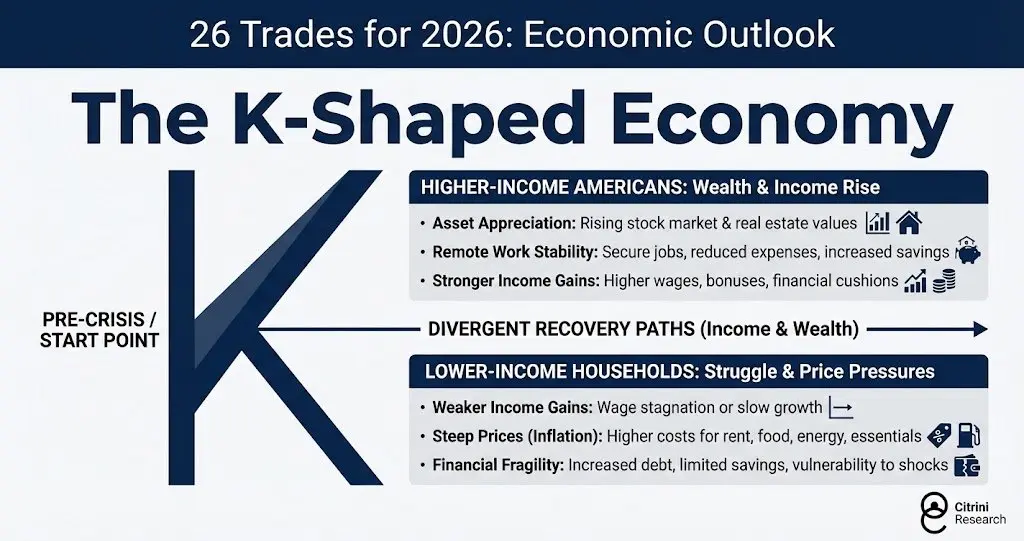

今や、「K型経済」の出現が見えてきた。

高所得層のアメリカ人:資産と収入の増加:

- 資産価値の増加:株式と不動産の価値上昇。

- リモートワークの安定性:仕事の安定、支出の削減、貯蓄の増加。

- 収入の増加:給与、賞与、財務的バッファの拡大。

低所得家庭:生活が逼迫し、物価上昇に直面:

- 収入増加の鈍化:給与の停滞または緩やかな増加。

- 物価の高騰(インフレーション):家賃、食品、エネルギー、生活必需品の価格上昇。

- 財務の脆弱性:借金増加、貯蓄不足、ショックに弱い。

この問題を解決する方法は複数あるが、資産所有権をより広く増やすことに関わるものは、インセンティブの整合性を図ることになる。AIの影響は、このダイナミクスをさらに悪化させる可能性が高い。もしK型の上半分が受益者の集中により狭まると、状況はさらに悪化するだろう。公開市場が、すでに成熟したリスク投資の退出流動性ツールに成り下がるなら、このダイナミクスは本質的に持続不可能だ。

資本主義は新たな封建制度に取って代わられるだろう。社会の動揺はより一般的になる。

一方、中国は今年、より多くの早期・中期のAI企業の上場を促進し、企業数は米国を超える見込みだ。科創板は、90年代初頭のNASDAQに非常に似ており、大衆投資家に巨額の富を生み出す機会を提供している。中国はこの動きが、強力な中産階級を築くのに役立つと理解しているようだが、米国はすでにこれを忘れてしまったようだ。

企業は市場の変動に耐えたくない。規模が大きくなりすぎて、ベンチャーキャピタルが資金を提供できなくなる前に、上場する必要はない。VCは、次の資金調達ラウンドで評価額を引き上げることを知っているため、企業の上場を促さない。

この状況が変わるかどうか、またどう変わるかは不明だが、明らかに、米国はS&P 500指数が退出流動性ツールにほぼ成り下がる世界へ向かっている。

OpenAIやAnthropicは、世界最大級の企業として上場し、退職生活を支える指数は彼らの株式を買わざるを得なくなるだろう。その時点で、株価が良好でも、一般市民は富の創造から排除され、将来のリターンは損なわれる。

Crunchbaseのユニコーン企業リストの総価値は7.7兆ドルに達し、S&P 500の時価総額の10%以上を占めている。

前述の通り、過去世紀の中で最も成功した企業のいくつかを挙げたが、サバイバルバイアスを指摘する人もいるだろう。しかし、それこそがポイントだ。S&P 500のようなパッシブインデックスに投資することがこれほど効果的なのは、時間の経過とともに優良企業を保持し、劣った企業を排除してきたからだ。特に、これらの企業が支配的地位に向かって積極的に進む過程で、その恩恵を受けている。

Appleは上場からわずか2年でS&P 500に組み入れられ、Morton Norwich(塩業会社、後に製薬会社と合併し、チャレンジャー号のスペースシャトル事故の責任者となり、最終的にプライベートエクイティに分割された)に取って代わった。

過去50年で真に富を生み出した企業を見てみよう。

最も時価総額の高いIPO企業であるGoogle(230億ドル)ですら、その時点で上位100社の中では最下位だった。

資本主義制度を持続させるには、人々に投資を促す必要がある。しかし、投資が少数の利益追求の道具に過ぎなくなるなら、そのシステムは維持できなくなる。上場を退出の手段とみなすことや、企業を国内の巨大企業になる前に制限することは、もともとこれらの企業の生存条件を作り出した制度自体を無視している。投資のリターンを少数の人に独占させると、多くの人がこの制度に対する信頼を失うだろう。

この状況をどう変えるか、また既存のインセンティブが根深いかどうかは不明だが、変える力があるなら改善すべきだ。

関連:Robinhood vs Coinbase:次の10倍株はどれ?

関連記事

ユニクレディット:BTCの回復には市場の感情とETFの資金流入が支えとなる。5万ドルを下回ると構造的な変化が生じる可能性がある

Clarity Act – ETHのスーパーサイクルを引き起こす可能性のあるきっかけとして、予測市場が90%の承認確率を示す