金価格が史上最高を記録、ビットコインは50%の暴落!グレースケール:デジタルゴールド論は徹底的に破綻

グレイシャーの調査によると、ビットコインの価格はソフトウェア株と高い相関を示し、金とはほとんど無関係である。報告書の著者であるザック・パンドルは、10月に12万6,000ドルだったビットコインが50%下落した一方で、金は5,000ドルを突破したことを指摘し、これはビットコインが伝統的な金融とより深く融合し、機関投資やETFの活動によって推進されていることを反映しているが、長期的には価値保存の潜在性は依然高いと見ている。

ビットコインとソフトウェア株の相関性急増:デジタルゴールド神話の崩壊

(出典:グレイシャー)

グレイシャーの最新調査によると、「デジタルゴールド」としてのビットコインの長期的な見方は試練に直面しており、最近の価格動向は高リスク成長資産に近づきつつあり、従来のヘッジ資産ではなくなってきている。報告書の著者ザック・パンドルは火曜日に、グレイシャーはビットコインの供給が固定されており中央銀行から独立しているため長期的な価値保存手段と見なしているが、最近の市場行動はそうではないことを示していると述べた。

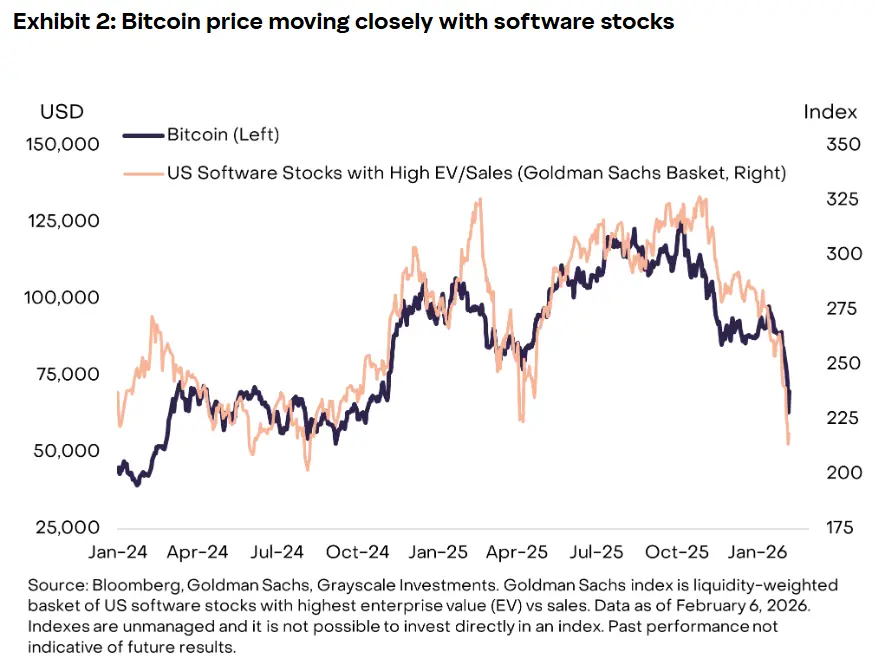

パンドルは「ビットコインの短期的な価格動向は金や他の貴金属の動きと密接に連動していない」と記し、金銀価格が記録的な上昇を見せていることを指摘した。逆に、分析によるとビットコインは特に2024年初頭以降、ソフトウェア株との強い相関を形成している。AIが多くのソフトウェアサービスを陳腐化させる可能性を懸念し、業界は最近大きな売り圧力に直面している。

この相関の形成は偶然ではない。グレイシャーのデータは、ビットコインの最近の急落が2026年初頭以降のソフトウェア株の崩壊とほぼ一致していることを示している。Salesforce、Adobe、Oracleなどのソフトウェア大手がAIの脅威論により売り叩かれると、ビットコインも同時に下落した。米連邦準備制度のタカ派的発言による調整時には、ビットコインの下落幅はさらに大きくなった。この同期性は統計的に高い相関係数を示し、両者の価格変動が高度に連動していることを意味している。

この報告は、ビットコインが株式や成長株に対してますます敏感になっていることは、伝統的な金融市場との深い融合を反映しており、これは一部には機関投資家の参加や取引所上場投資信託(ETF)の活動、マクロ経済リスクの変化によるものだと指摘している。現物ビットコインETFの導入はこの融合の重要な転換点だ。退職基金やファミリーオフィス、資産運用会社がETFを通じてビットコインに投資する際、これをリスク資産として扱い、テクノロジー株と同じリスクレベルに位置付けている。

市場にシステムリスクが生じると、これらの機関はすべてのリスク資産のエクスポージャーを同時に縮小する傾向があり、これにはテクノロジー株やビットコインも含まれる。この「一刀両断」のリスク管理論理により、ビットコインの価格行動は高ベータのテクノロジー株により近づき、金融システムから独立した代替資産ではなくなってきている。ベータ値は資産の市場全体に対する変動性を示す指標であり、高ベータ資産は市場上昇時により大きく上昇し、下落時にはより大きく下落する。現在のビットコインのベータ値は約2〜3であり、市場全体の2〜3倍の変動性を持つことを意味している。

ビットコインとソフトウェア株の相関性増加の三つの理由

機関投資家の主導:ETFを通じて参入した機関はビットコインをリスク資産とみなし、テクノロジー株と同様にポートフォリオに組み入れ縮小

マクロストーリーの重なり:両者とも「未来のテクノロジー」投資とみなされ、同じマクロリスクセンチメントの影響を受ける

流動性駆動型資産:ソフトウェア株とビットコインはともに世界的な流動性に非常に敏感であり、ファンダメンタルズではなく流動性に依存している

この相関の形成は、ビットコインの市場ポジショニングを根本的に変えている。もはや伝統的な金融システムとの低い相関を持つ代替投資ではなく、テクノロジー株の一部として位置付けられる。長期保有者にとっては、好調時にはテクノロジー株とともに大きく上昇し、不調時には大きく下落し、分散投資のリスク軽減機能を失う可能性もある。

金の新高とビットコインの50%崩壊:ヘッジ論の究極の試練

(出典:グレイシャー)

この変化は、ビットコイン価格が10月に12万6,000ドルを超えた高値から約50%下落したタイミングで起きている。下落はいくつかの段階に分かれ、2025年10月の歴史的な清算イベントに始まり、その後11月下旬と2026年1月下旬に再び売り圧力が高まった。グレイシャーの分析会社も、「米国の売り手の売却動機は強い」と指摘し、Coinbaseの継続的な価格割引データを引用している。

ビットコインの暴落と対照的に、金と銀は記録的な上昇を見せている。パンドルは、金銀価格が史上最高値を更新したと述べ、金は1月に1オンスあたり5,000ドルを突破し、年初の3,700ドルから35%超上昇した。銀は1オンスあたり100ドルに暴騰し、年初の30ドルから230%超の上昇を見せた。この動きは、市場のパニック時に逆行して上昇するヘッジ資産の特徴を完璧に体現している。

一方、同時期のビットコインの動きは全く逆だった。トランプ大統領が中国に対して100%の関税を課すと発表したことで世界的な市場のパニックが引き起こされ、投資家は株式や暗号資産を売却し、金に資金を移した。ビットコインはヘッジ資産としての役割を果たせず、むしろ売却対象の一つとなった。この行動パターンは、2020年3月のパンデミック初期や2022年のFRBの利上げサイクル時にも見られ、これは一過性の現象ではなく、ビットコイン市場の本質的な特性を示している。

グレイシャーのチャートは、ビットコインの最新の暴落が2026年初頭以降のソフトウェア株の崩壊とほぼ一致していることを明確に示している。IGV(iShares拡張テクノロジーソフトウェアETF)指数が下落すると、ビットコインもほぼ同じ軌跡と規模で下落した。この鏡像関係は統計的に非常に顕著であり、相関係数は0.8を超える可能性もある。

パンドルの核心的な論点は、「ビットコインの短期的な価格動向は金や他の貴金属の価格動向と密接に関連していない」というものであり、これがデジタルゴールドの基本仮説を覆すものである。もしビットコインが本当にデジタルゴールドであれば、実体の金と高い相関を保ち、ヘッジ需要の高まりとともに同時に上昇すべきだが、実際のデータは両者の相関がほぼゼロ、あるいは負の相関さえ示している。

グレイシャーの長期的擁護:進化であり失敗ではない

グレイシャーは、ビットコインが最近ヘッジ資産としての地位を獲得できていないことは挫折ではなく、その資産の継続的な発展の一部と考えている。パンドルは、ビットコインがこれほど短期間で金に取って代わることを期待するのは非現実的だと述べている。彼は、「金は何千年も通貨として使われてきた。20世紀初頭まで、国際通貨システムの柱だった」と指摘している。

この擁護戦略は、ビットコインを「成長中の価値保存手段」と位置付け、成熟したヘッジ資産ではないとするものである。グレイシャーの論理は、金は何千年もかけてヘッジ資産の市場合意を築いたが、ビットコインはわずか16年の歴史しかなく、現段階では成長型資産として進化しているとみなすのが自然だと示唆している。時間とともに市場の成熟とともに、ビットコインは徐々にヘッジ特性を獲得していく可能性がある。

パンドルは、ビットコインが通貨としての地位に到達できなかったことは「投資論の核心」だとしつつも、AIや自律エージェント、トークン化された金融市場のデジタル化が進むにつれ、ビットコインはその方向に向かうと展望している。この議論は、ビットコインを過去の金と比較するのではなく、デジタル経済の未来と結びつけるものである。

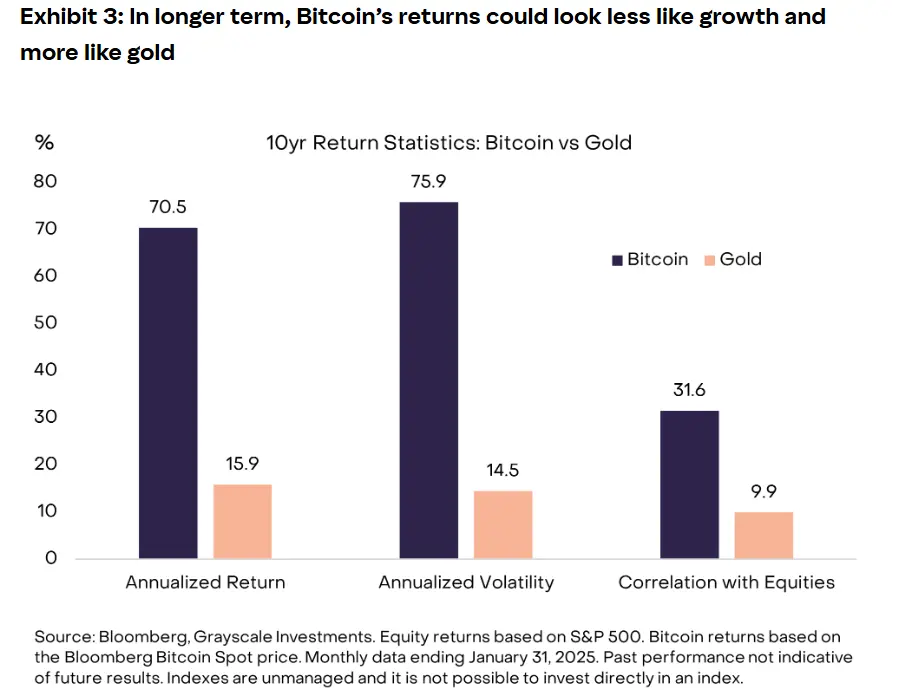

グレイシャーのチャートは、ビットコインの最近のパフォーマンス不振にもかかわらず、過去10年間の年率リターンが金を大きく上回っていることを示している。これがグレイシャーの最も重要な擁護材料だ。2015年から2025年までの間、ビットコインの年率リターンは約230%であり、金はわずか8%に過ぎない。この大きなリターン差は、「成長型資産」としての位置付けを支持している。投資家がビットコインを買う主な動機は資本増加を狙うものであり、危機時の価値保存ではない。

短期的には、ビットコインの回復は新たな資金流入に依存する可能性が高い。ETF資金の再流入や個人投資家の復帰によるものだ。マーケットメイカーのウィンタームートは、最近の個人投資家の参加はAI関連株や成長株に集中しており、暗号資産への需要は限定的だと指摘している。この観察は、ビットコインと成長株の競合関係をさらに裏付けている。個人投資家の資金がAI株とビットコインのどちらに向かうかを選択する際、彼らはより明確な収益モデルと応用範囲を持つAI株を好む傾向がある。

投資戦略の観点から、グレイシャーの調査はビットコインの位置付けを再構築している。投資家はビットコインをリスク資産として捉え、ヘッジ資産ではなく成長型の構成要素とみなすべきだ。これにより、ビットコインの適正な配分比率はテクノロジー株と同程度と考えるのが妥当であり、金と同じ比率にすべきではない。リスク管理の観点では、ビットコインを保有しても株式市場の下落リスクをヘッジできず、むしろポートフォリオ全体の変動性を増大させる可能性がある。

関連記事

ユニクレディット:BTCの回復には市場の感情とETFの資金流入が支えとなる。5万ドルを下回ると構造的な変化が生じる可能性がある

Clarity Act – ETHのスーパーサイクルを引き起こす可能性のあるきっかけとして、予測市場が90%の承認確率を示す